印尼金融科技在崛起:企业数量增加6倍,60%融资流向早期初创 (上)

原标题:七五报告 | 印尼金融科技在崛起:企业数量增加6倍,60%融资流向早期初创 (上)

作者:7点5度 (微信公众号ID:Asia7_5)

白鲸出海注:本文为7点5度发布在白鲸出海专栏的原创文章,转载须保留本段文字,并注明作者和来源。商业转载/使用请前往7点5度专栏主页,联系寻求作者授权。

题图来源 | pexels

在印尼,一个拥有近 3 亿人口的国家,数字普及率的提高和投资者的积极参与推动了金融科技行业的蓬勃发展。印尼的金融科技市场具有巨大的潜力,因为有大量人口尚未享受到金融服务和银行业务,中小微企业的融资渠道也相对有限。而印尼政府正在鼓励企业利用金融科技来填补这一融资缺口。

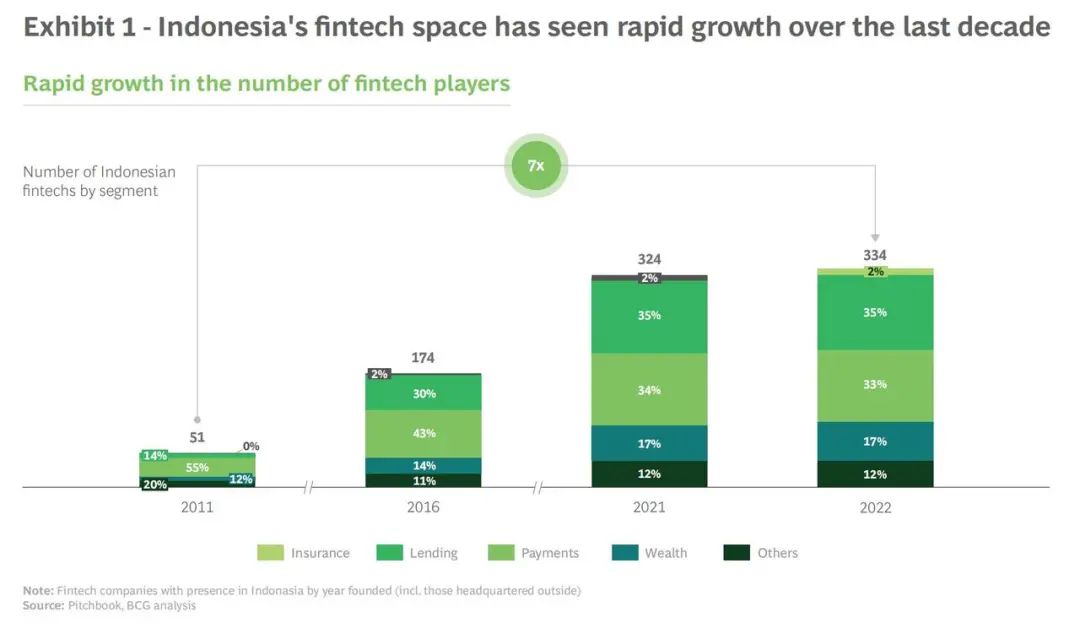

在过去的十年中,印尼的金融科技企业数量增加了 6 倍,从 2011 年的 51 家活跃企业上升到 2022 年的 334 家。虽然最初的增长主要由支付领域主导,但贷款、财富技术、金融 SaaS 和保险也成为金融领域新兴的增长驱动力。随着越来越多的新参与者进入这些领域,印尼的金融科技生态系统在各个方面的产品和服务都在逐步成熟。

为了更好地了解这一情况,波士顿咨询(BCG)和 AC Ventures 推出印尼金融科技报告:Indonesia's Fintech Industry Is Ready to Rise,全方位解读印尼金融科技行业的变化以及其发展潜力。

行业概况:不断增长、不断创新

1、印尼金融行业领域过去十年实现了快速增长

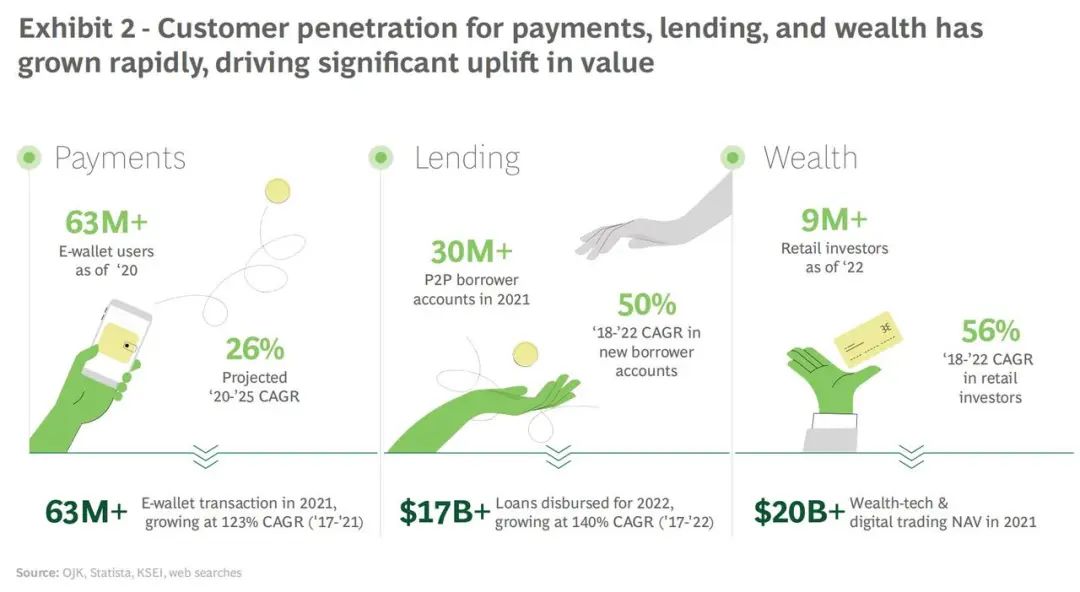

在印尼支付领域,有超过 6000 万活跃用户,并预计在 2020 年至 2025 年期间将以每年 26% 的速度增长。与此同时,在借贷领域,有超过 3000 万活跃的 P2P 借款人账户。此外,财富管理领域正处于蓬勃发展阶段,拥有超过 900 万零售投资者。金融科技 SaaS 应用也在不断增长,已有 600 万中小企业在使用 SaaS 平台。这标志着在过去的三年里,印尼用户的数字金融参与度增长了整整 26 倍。

在 2017 年至 2021 年期间,金融交易额也持续增长。电子钱包交易额超过 200 亿美元,年复合增长率达到惊人的 123%。而在 2017 年至 2022 年期间,已经发放了超过 170 亿美元的贷款,2021 年更是实现了超过 200 亿美元的财富管理和数字交易的净资产价值。

2、支付、借贷和财富的用户渗透率迅速增长,推动价值大幅上升

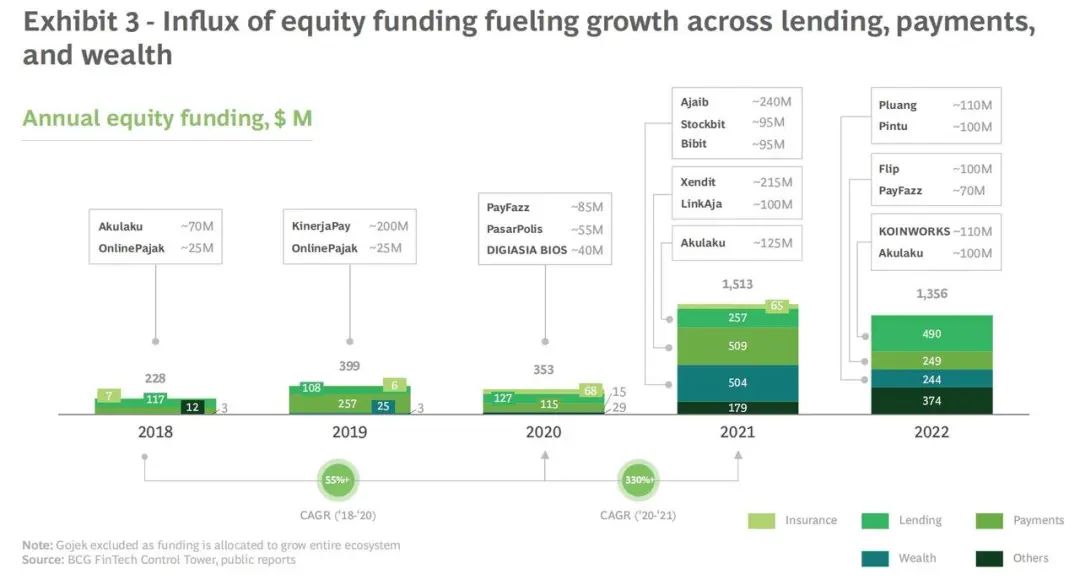

投资者一直对印尼的金融科技行业充满信心。在 2021 年,金融科技领域的股权融资额激增至 15 亿美元。尽管这一大部分资金流向了支付和借贷企业,但 2021 年也标志着财富技术企业的突破,他们获得了超过 5 亿美元的资金。虽然在 2022 年,由于全球宏观经济影响,整体融资额略有下降,但印尼仍然吸引了近 14 亿美元的资金,这表明该生态系统具有很强的复原能力。

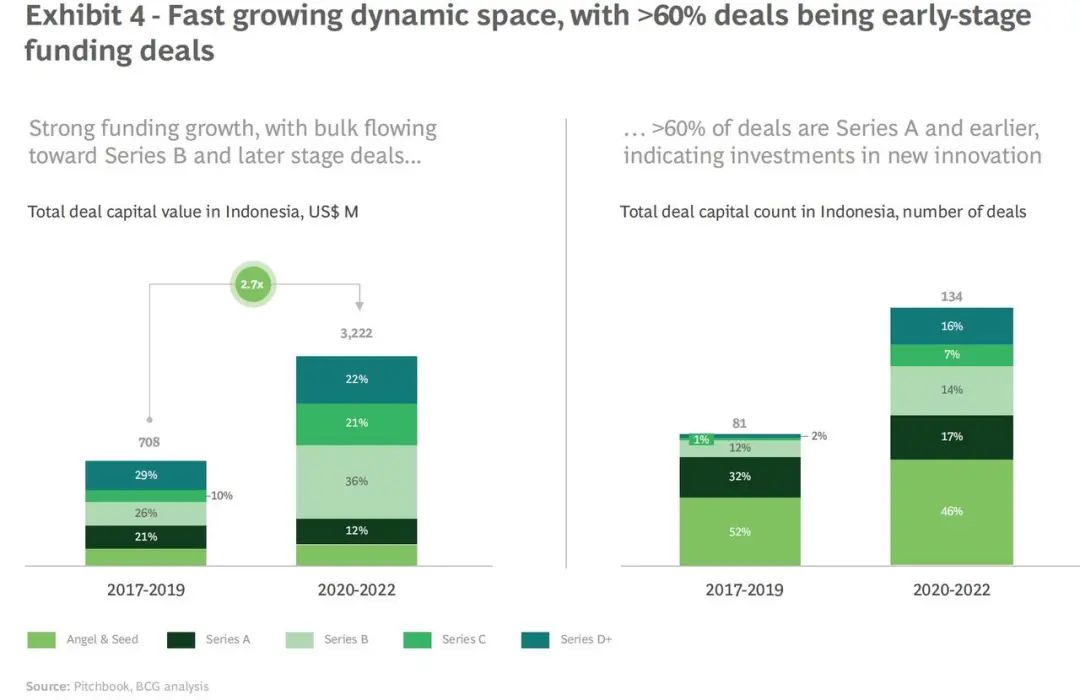

在 2020 年至 2022 年期间,印尼对金融科技的投资达到了 32 亿美元,较 2017 年至 2019 年期间的资金增加了 4.6 倍,这清楚地表明投资者对金融科技行业的高度信心。尽管大部分资金流向了成熟的公司,但有 60% 的交易量流向了处于早期阶段的企业,这突显了投资者对新兴创新企业的浓厚兴趣。

3、股权资金的涌入推动了贷款、支付和财富的增长

投资趋势也反映了印尼金融科技市场的多元化。虽然借贷和支付仍然具有重要地位,但投资者对财富科技、保险科技和金融科技 SaaS 等领域的兴趣也日益增加。印尼的金融科技市场正在快速扩张,新兴参与者与成熟的参与者并存。

4、印尼金融科技领域的独特之处在于,在数字生态系统中广泛嵌入金融产品以实现商业化

首先,数字生态系统的参与者可以通过嵌入式金融产品提高客户留存率,减少销售过程中的障碍。其次,它扩大了现有用户的钱包消费份额,并帮助数字生态系统的参与者在核心业务产品和服务之外实现多元化,从而实现更高的利润率和改善产品的货币化。例如:

就 B2C 电商行业而言,B2C 电商平台通常为不同的用户群提供一系列金融产品,包括面向商户的 B2B 贷款(如发票融资)、面向个人的 B2C 贷款(如先买后付)、小额交易保险以及财富管理(包括共同基金和数字黄金等)。而在网约车行业,网约平台也提供各种金融产品,包括 B2B 贷款(用于司机的运营资金和贷款)、B2C 贷款(如先买后付)以及旅游保险等。

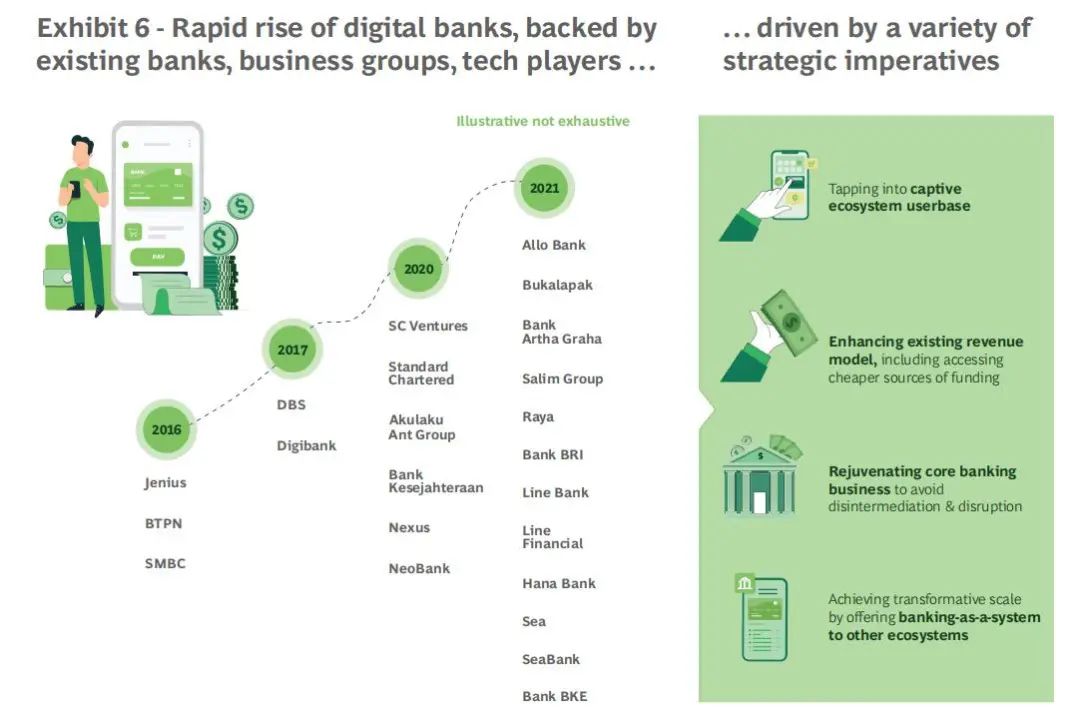

5、在现有银行、商业团体和科技公司的支持下,数字银行迅速崛起

此外,印尼的数字银行也在逐步崛起,而且这些银行经常得到老牌银行、技术公司和商业集团的支持。特别是对于传统银行而言,进军数字领域提供了一个振兴其核心银行业务或提供新的解决方案以增强其价值主张的机会。数字银行使那些拥有庞大用户群的传统银行能够扩展其产品范围,并将其生态系统货币化,从而为巩固其收入来源提供了重要机会。

近年来,数字银行取得了令人瞩目的增长。由冬海集团支持的 SeaBank Indonesia 在短短 20 年内,总资产同比增长了 207%,2022 年的总资产同比增长达到 14 亿美元。印尼本土的数字银行 Jago 的客户数量同比增长了 71%,截至 2022 年第二季度,客户数量达到了 230 万。此外,Jago 还实现了贷款支付方面的同比增长,增长率达到了 3.5 倍,2022 年达到了 4.85 亿美元。

目前,明显的趋势是传统银行与金融技术合作伙伴建立合作关系,并将资本投资于有潜力的金融科技和技术企业。这是出于战略考虑,因为传统的金融机构寻求强化和扩大其现有的业务线。BUKI 四级银行的案例是一个明显的例子。四级银行指的是那些核心资本超过 30 万亿印尼盾的银行,它们与电子商务平台和 P2P 合作,以吸引贷款产品的客户。

对于传统银行而言,建立新的业务线也是一项战略任务。通过与新兴企业如 Ayoconnect 合作,银行可以建立开放银行和 BaaS 业务线。此外,金融科技合作伙伴关系还允许现有的金融机构建立和加强内部能力。例如,银行可以利用信用评分和数字了解客户(KYC),以提升风险管理能力。

从业者:注重经济效益、合规化、相互合作

1、越来越强调金融科技公司的盈利能力

随着市场流动性的收紧,投资者开始更多地关注企业的盈利能力,而不仅仅是投资回报率。对于处于早期阶段的初创企业而言,高度关注盈利能力意味着可能需要缩短产品上市时间。他们需要更加注重货币化,并在早期阶段就考虑如何实现收益。而对于后期的金融科技公司来说,他们需要重新评估其产品和市场进入策略。产品多样化和低成本的客户获取、留存将成为提高单位经济效益的关键。

总之,初创企业需要建立成本效益高的方法,并将重点放在高价值客户上。通过更广泛的生态系统,特别是通过合作伙伴关系,变得尤为重要。这有助于实现低成本扩张,促进向高利润产品和产品多样化的转变。他们需要优化分销模式,不仅限于数字渠道,并建立成本效益高的途径,以与大型银行和金融机构等竞争。

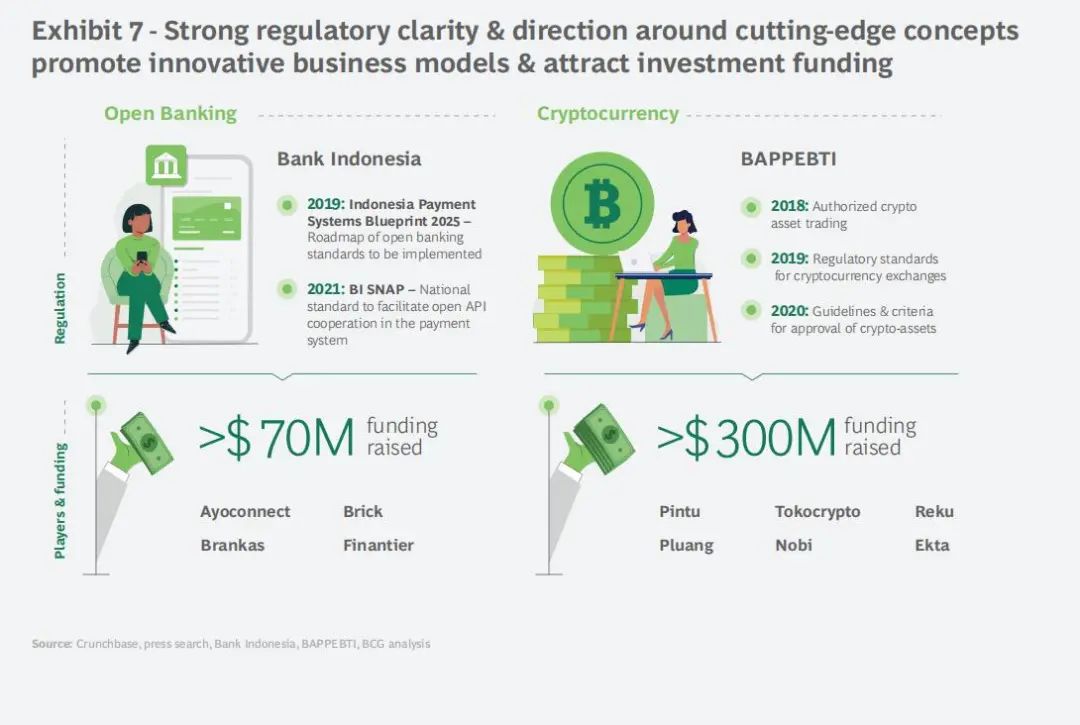

2、不断发展的监管架构,印尼鼓励金融创新

印尼支付系统蓝图 2025 和 SNAP 国家标准为开放银行领域的创新提供了机会,已经激发了金融科技领域的一些初创公司的崛起,包括 Brick、Ayoconnect、Finantier 和 Brankas,它们总共获得了超过 7000 万美元的资金。这些发展促进了 API 的合作,提高了互操作性,这对于促进金融科技公司和传统金融机构之间的合作至关重要。

SNAP 标准的主要好处之一是让金融科技公司和传统金融机构更容易合作,通过标准化 API 合作,为创新提供了公平的竞争环境,使初创企业能够更有效地与市场上的成熟企业竞争。此外,快速支付系统 BI-FAST 也在创造有利的创新环境方面发挥了重要作用,其实时交易和跨境互操作性使得金融科技公司能够为其客户提供创新的解决方案。

印尼政府的加密货币法规也为金融科技初创企业提供了更受欢迎的环境,通过对加密资产交易的授权和加密货币交易所的标准,这些法规已经为初创公司如 Pintu、Tokocrypto、Reku 等铺平了道路,并帮助其他公司获得了超过 3 亿美元的资金。总的来说,政府的支持性政策和监管一直是印尼金融科技行业发展的关键催化剂。

3、印尼金融科技公司在不断变化的环境中合作

值得注意的是,市场上的竞争也越来越激烈,不仅有来自其他金融科技公司的竞争,而且也有成熟的科技公司扩张到金融科技领域,以及传统银行也希望自己能提供金融科技解决方案。相比之下,如 Grab、Shopee 和 GoTo 等较大的科技公司,拥有成熟的生态系统和忠实的用户群。而传统银行拥有雄厚的资金和较低的资本成本(和较高的利润),以及线下业务。

银行有机会采用更多的协作方式,例如,银行现在更愿意与金融科技公司在传统领域如贷款以及新兴领域如加密货币开展合作。特别是新兴银行,他们积极寻求与早期金融科技初创企业合作,以获取竞争优势。为了实现成功的合作,初创企业必须调整其运营模式,以适应文化差异和老牌企业的工作方式。

总的来说,有许多机会可以加强金融科技生态系统,并在整个行业建立繁荣的伙伴关系。金融科技公司和传统金融机构都表现出越来越多的愿望参与并相互合作。展望未来,我们预计这种合作关系将为金融科技公司和现有企业创造大量价值。

中小企业:金融渗透率低,仍需市场教育

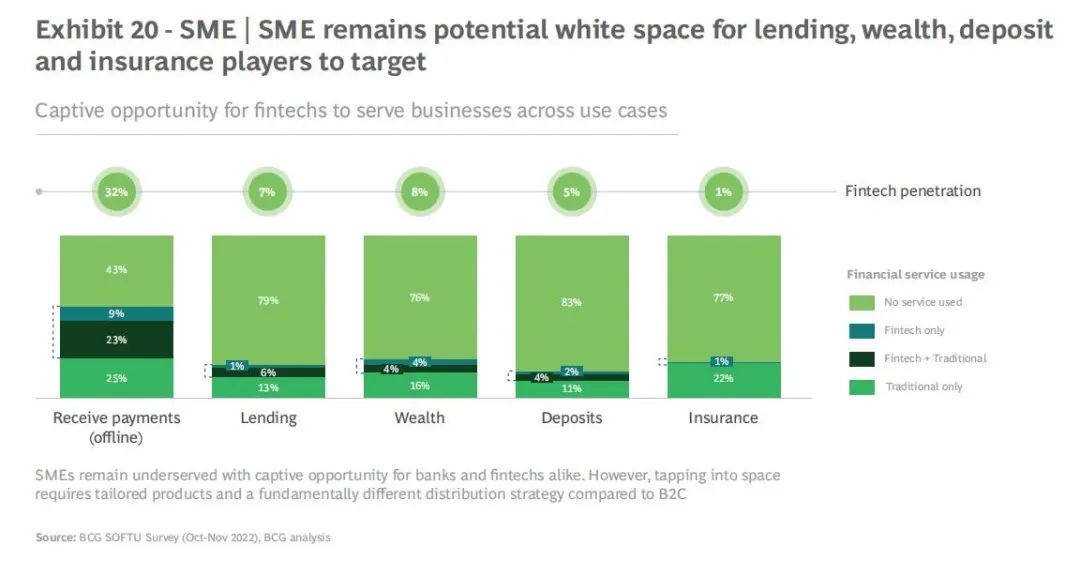

1、金融科技公司在中小企业市场的渗透率仍然较低

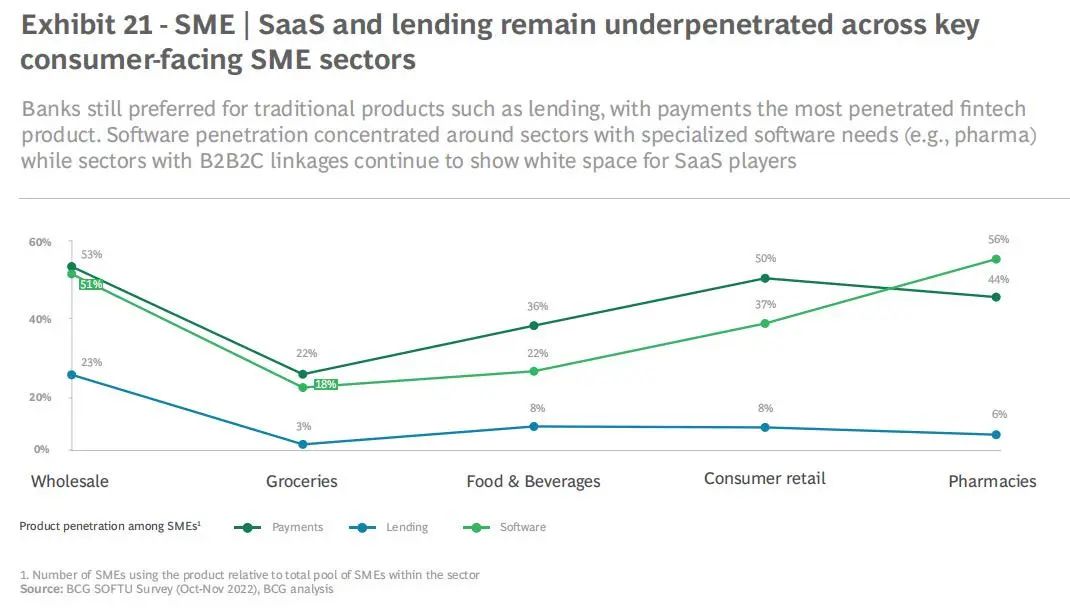

与消费市场相比,金融科技公司在中小企业市场的渗透率仍然较低。除支付领域外,中小企业对金融产品的采用率低于 10%。即使在支付领域,金融科技的渗透率也仅占整体基础的三分之一。

贷款和金融技术 SaaS 产品在中小企业中尚未实现显著渗透。就行业细分来讲,批发行业的金融产品采用率最高,达到 23%,而生鲜行业的采用率最低,仅为 3%。尽管金融 SaaS 产品的采用情况主要集中在那些有特定软件需求的部门,但一些有 B2B2C 业务模式的企业也增加了对 SaaS 产品的需求,为 SaaS 服务商创造了机会。

为了在中小企业领域取得成功的扩张,金融科技公司需要重新思考他们的价值主张,并提供定制的产品,实施与 B2C 市场不同的分销策略。在贷款方面,服务商必须进行创新,以克服向中小企业提供贷款方面的固有风险,特别是在经济不太成熟的地区。在金融科技 SaaS 领域,供应商将需要教育中小企业,让他们了解金融科技解决方案的潜在好处,并积极鼓励企业尽早使用这些产品,尤其是在在线销售和营销、以及会计解决方案方面。

2、中小企业也依赖现金支付

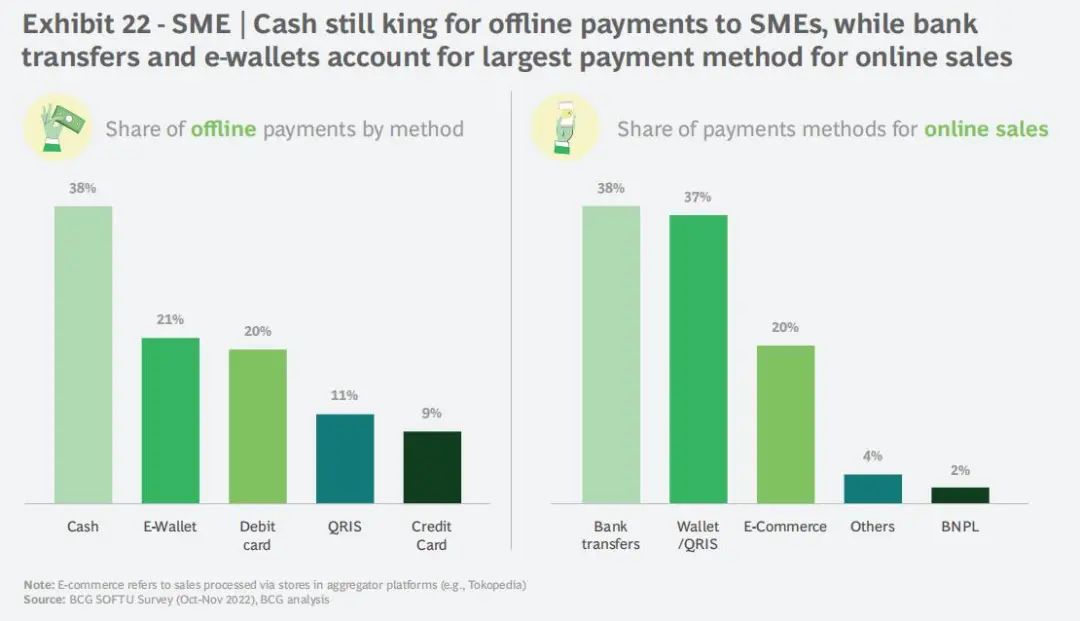

现金仍然是中小企业最广泛使用的支付方式。为了摆脱现金支付依赖,必须促进数字支付的采用。当前的紧迫任务是,政策和干预措施必须同时关注消费者和中小企业的数字化,因为双方都必须得到授权,以推动向数字支付的转变。

在在线支付领域,银行转账和电子钱包/QRIS 是中小企业在线销售最常用的支付方式。尽管最近几年来“先买后付”(BNPL)服务迅速普及,但只有 2% 的消费者在在线销售中使用了这项服务。

3、成本和安全是中小企业使用金融产品时会担心的问题

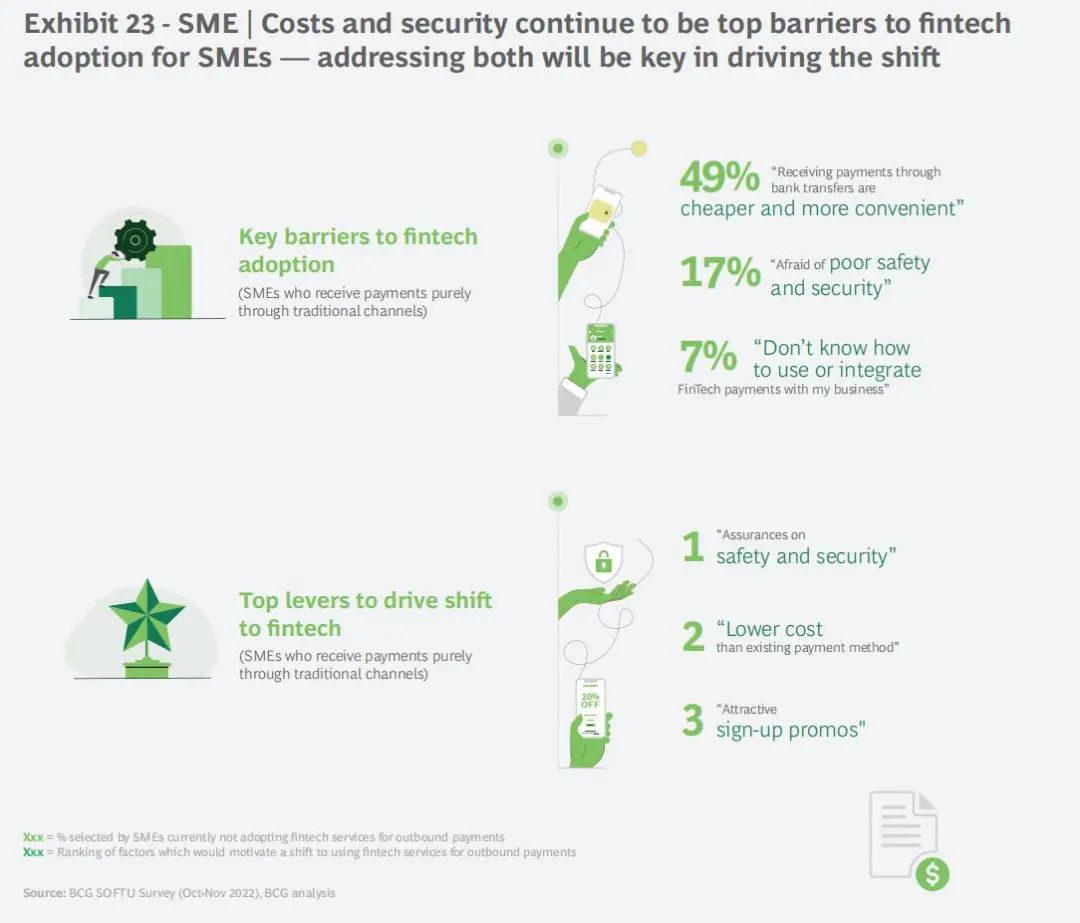

阻碍中小企业采用金融科技产品的因素主要是服务成本和安全。金融科技企业在平衡价格和可持续性方面存在挑战。

几乎一半(49%)的中小企业认为,与银行提供的服务相比,更高的服务成本是不采用金融技术支付解决方案的主要原因,17% 的中小企业提到了对安全和保障的担忧。这突显了对金融技术的重要需求,表明鼓励采用金融技术需要解决成本和安全问题。

但单纯关注成本问题可能会带来额外的压力,因为金融科技公司需要确保他们维持可持续的成本模式。参与者需要积极向中小企业传达,潜在的较高成本(例如建立成本、跨境支付的交易费用或类似费用)将带来更广泛的生态系统利益,例如促进销售或市场潜力。

4、金融 SaaS 有待开发

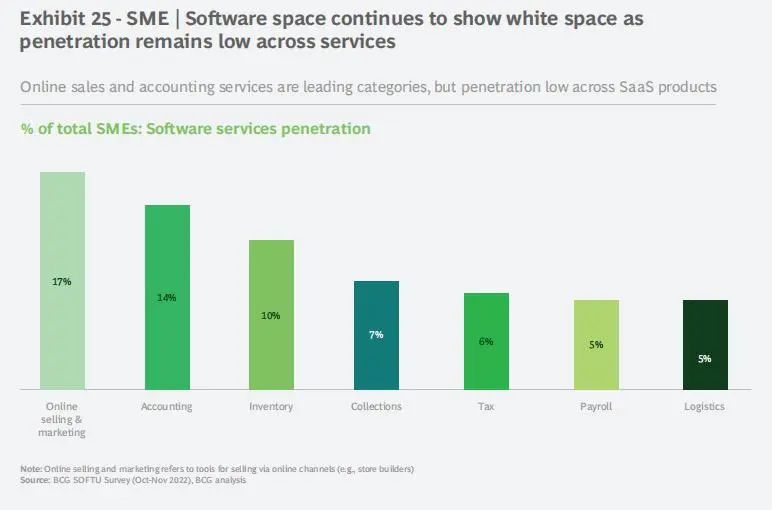

金融科技软件领域仍然存在未充分开发的机会,因为在所有中小企业领域,金融 SaaS 产品采用率仍然相对较低。虽然有较多中小企业在线上销售、营销和会计等层面使用金融软件产品,但采用率也不到 20%。

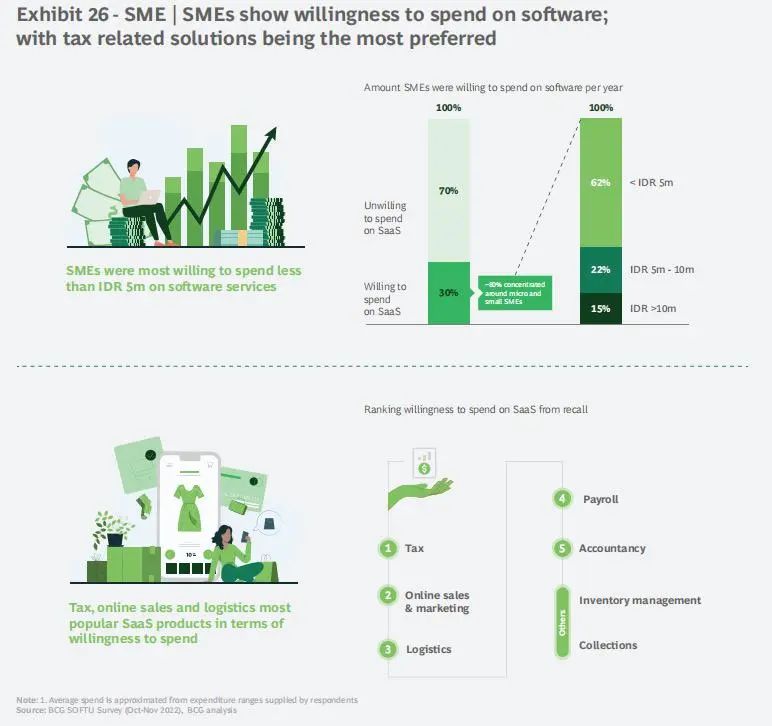

调查显示,有 30% 的中小企业愿意购买 SaaS 服务,其中微型和小型企业占了 84%。在愿意购买软件解决方案的中小企业中,有超过六成的企业愿意每年花费不到 5 百万印尼盾。这些发现表明,中小企业对金融科技 SaaS 服务的需求仍然相对温和。

为了激发需求,教育中小企业认识到这些软件解决方案所提供的好处和效率至关重要,特别是对于小型企业。这将需要金融科技公司采取战略举措,例如增加销售团队规模、提供免费试用、互动演示、培训和支持,以吸引犹豫不决的中小企业,加强它们的市场推广工作。

文章信息来自于7点5度 ,不代表白鲸出海官方立场,内容仅供网友参考学习。对于因本网站内容所引起的纠纷、损失等,白鲸出海均不承担侵权行为的连带责任。如若转载请联系原出处

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

.png)

.png)

闽公网安备35010402350923号

闽公网安备35010402350923号