Snapchat为何在冷清市场逆势启动IPO

以“阅后即焚”功能而在众多社交网络应用中闯出一条路的Snapchat母公司Snap,在IPO的路上坚定前行着,Snap已选择了摩根士丹利和高盛两家投行领衔上市项目,初步上市日期在明年3月,看起来还有半年的时间,不过对于Snap公司高达250亿美元的估值,以及目前IPO市场的冷清,Snap公司和投行也要紧锣密鼓操作才可以。

那么,Snap公司为何要在资本市场相对冷清的时候冲刺上市呢?

按照250亿美元的估值上市,Snap将会是2014年以来美国证交所规模最大的IPO

Snap公司上市会让很多人成为亿万富翁,但相信这并不是目光远大的Evan Spiegel谋求上市的原因。国际金融市场自2015年以来经历多次动荡,美股市场虽然屡创新高但是对于科技公司IPO的热情在下降,在低迷的市况下,科技公司面临打折的估值,投资人和公司高管也就并不愿意启动IPO。Snap有着活跃的用户和高速增长的营收,为何选择目前上市,是消息扩散后大家最想知道的。

Snap公司的IPO可能是2014年以来最受关注的科技公司IPO了,除了摩根士丹利和高盛外,还有德意志银行、巴克莱银行、瑞信以及摩根大通也参与其中,可以说华尔街重要投行都热衷于在Snap公司的IPO中捞一笔,因为他们也希望Snapchat这个Facebook最想干掉的对手,能够重现Facebook上市后的辉煌。

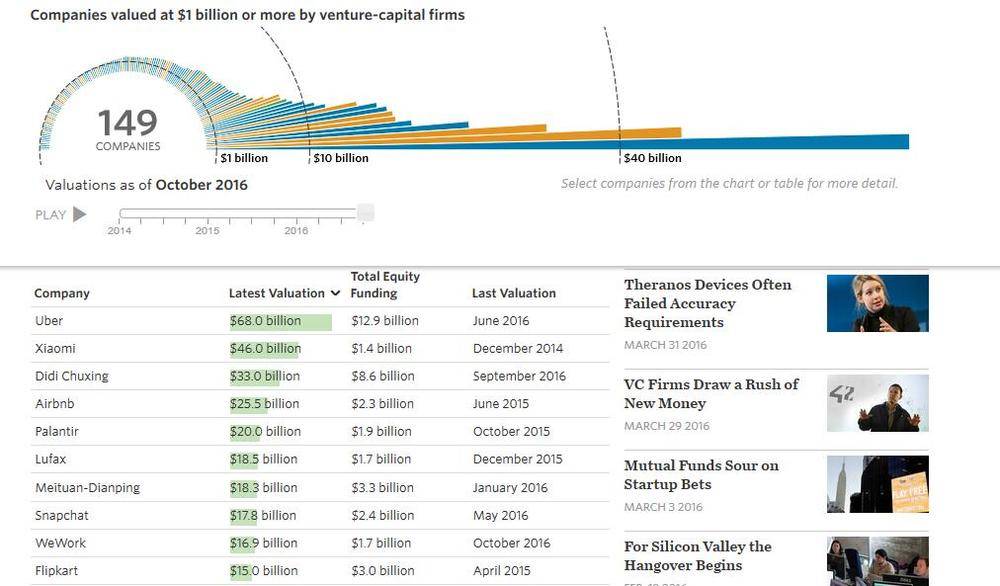

Snapchat的CEO Evan Spiegel出生于1990年,Spiegel在2012年毕业之前从斯坦福大学辍学专注于Snapchat产品的开发和公司管理。在短短的5年时间内,Snapchat就从默默无闻成为美国青少年使用最多的社交应用之一,目前拥有1.5 亿活跃用户。在2016年5月完成的融资中获得24亿美元的资金注入,估值高达178亿美元,在华尔街日报的“10亿美元以上估值俱乐部”中排名第8。

Snapchat的用户数量巨大,并且比Facebook更年轻,以18-24岁的用户为主,并且活跃度很高,每天分享自己图片和视频的用户高达60%,对于重视年轻用户的广告主来说,是最好的掘金地。所以Snapchat的广告业务发展迅速,目前的年广告收入已经达到2.5亿美元至3.5亿美元,调查公司预期明年能够增加到10亿美元。

目前市场对于Snap公司IPO的估值是250亿美元或更高,创始人兼CEO Evan Spiegel的身家也就高达40亿美元。

Snap公司的IPO可以视为估值最高的科技公司对市场的试水

Snap公司此时进行IPO的可能原因有:

1、2016年已经过去四分之三,而仅仅有19家科技公司在美国证交所成功上市,募集的金额仅为33亿美元,Snap公司的IPO可以视为估值最高的科技公司对市场的试水。

华尔街日报的“10亿美元以上估值俱乐部”中,Uber公司以680亿美元领衔(详细榜单:The Billion Dollar Startup Club)。未上市之前的高估值对于投资人和创始人、拥有期权的公司员工是好事,估值越高上市的估值也就必须越高,才能皆大欢喜。不过在市场低迷的时候,很难获得高昂的估值,所以即使像Uber这么需要资金的公司,还是通过不断融资获得经营的资金,而不是通过上市快速收集大量的资金,就是因为IPO之路并不好走,除了风投基金之外的投资公司并不愿意当“接盘侠”,去承担这些不透明的估值。

2、华尔街投行在严格的监管下,今年的日子并不好过。他们在积极撮合高估值公司的IPO,除了承销的费用外,他们也可以购买部分股份,在锁定期后出售可以获得不菲的收益,如果像Facebook公司的股票这样飙涨,投行自然赚的更多。

3、Snap公司的Snapchat面临众多的竞争者,“阅后即焚”和其他功能被Facebook新推出的应用模仿,而还有其他新生社交网络应用在不断吸引喜新厌旧的年轻人,Snap公司在估值和业务发展都不错的时候上市,比业务增速出现下降的时候会更好

4、即使目前如日中天的Facebook,在上市初期也出现了跌破发行价的现象,Snap公司的业绩和增速也会面临投资人和市场的苛刻审核。Snap公司在2015收入为6000万美元,2016年就能达到2.5亿美元至3.5亿美元,2017年甚至可以达到10亿美元,但IPO文件没有披露,也就不知道Snap公司目前是否盈利,华尔街只能接受盈利或者高成长性两种情况之一。

5、Snap公司最大的竞争者Facebook正在虚拟现实领域玩的风生水起,而Snap公司想在AR或VR上有所建树,需要更多资金进行收购,IPO募集的大量美金正好可以用来投资。Snap公司从风投和私募中获得的资金为24亿美元,虽然也不少但对于收购可能就捉襟见肘了。

Spiegel先后拒绝了Facebook在2013年30亿美元的收购价格,和Google公司40亿美元的收购价格,中国的阿里巴巴在2015年以2亿美元投资Snapchat,而Snapchat的估值比阿里集团在2014年谈判时已经上涨了50%,阿里的2亿美元获得的股份自然比2014年的时候少。当然以估值计,Snapchat上市后阿里也会获得不菲的回报。

Snap公司改名和近期推出第一款硬件产品Spectacles——有着无线视频摄像头的太阳镜,都可视为对未来更有雄心,不过IPO之路乃至上市之后需要面对的股东的压力,都不是容易的事情。在社交网络上市上,Facebook可以视为成功的,而Twitter目前的境遇就不那么美好了。

Snap公司IPO的征程才刚刚开始,在多家华尔街顶级投行的运作下,能否获得投资人的超额认购会是下一步关注的焦点,而上市后能否像Facebook公司那样有更强劲的增长,则是考验Spiegel眼光和能力的下一个测试了。

文章信息来自于虎嗅网 ,不代表白鲸出海官方立场,内容仅供网友参考学习。对于因本网站内容所引起的纠纷、损失等,白鲸出海均不承担侵权行为的连带责任。如若转载请联系原出处

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

闽公网安备35010402350923号

闽公网安备35010402350923号