只剩两款破亿美元产品!从Q1看日本手游市场趋势和机会

图片来源: Unsplash

作者:游戏陀螺

来源:游戏陀螺

2024 年,跻入日本手游市场榜单前列的难度指数有多大?

体感上,我们都已经充分感受到“竞争的惨烈程度”,那从数据上表现又如何呢,机会又在哪?本文我们以 2024 年第一季度的数据来分析。

数据来源于第三方数据平台 AppMagic,下文“收入”为扣除渠道分成及相关税后的内购收入,且不含第三方安卓收入,数据仅供参考。

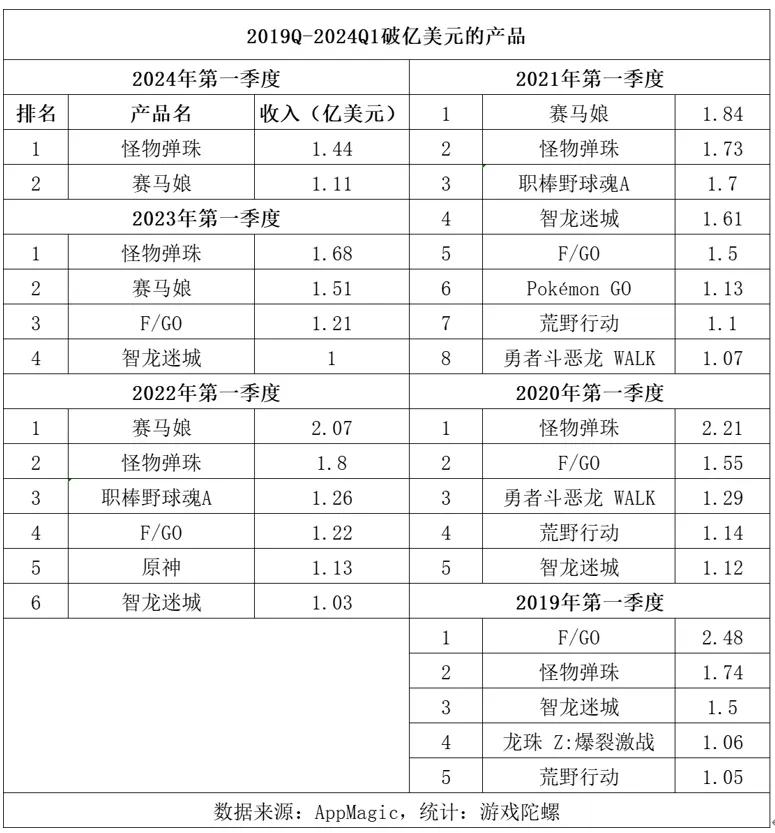

头部产品收入下滑、破亿产品数量创近年来新低

受全球经济增长持续放缓影响,手游行业收入随之下降。去年行业就普遍提到头部产品收入的普遍下降。根据今年第一季度的情况,日本头部产品的收入持续下滑。

一方面,收入破亿的产品数量创下近年新低。

根据游戏陀螺统计的数据显示,今年第一季度,日本手游市场唯有两款破亿美元的产品,是自 2019 年以来,收入破亿产品数量最少的年份。

即便是在疫情前的 2019 年和疫情后的 2023 年,这个数量也分别达到了 5 款和 4 款。疫情三年,数量更多,最多年份是 2021 年,一度达到了 8 款。

因此,从数量上看,今年第一季度破亿美元的产品数量相比高峰 2021 锐减了 75%,比去年减少了一半,因此这两三年,很多厂商也在经历“红利”退去的阵痛期和转型期。

另一方面,头部产品收入下滑明显。

2024 年第一季度,日本手游市场前三产品的收入分别是 1.44 亿美元、1.11 亿美元和 0.86 亿美元,均创下近年新低。

先说含金量最高的第一名。2024 年 Q1 收入最高的手游是「怪物弹珠」,达到 1.44 亿美元,同比下滑了 14%(2023 年 Q1,排名第一的依然是「怪物弹珠」,收入为 1.68 亿美元)。在疫情期间 2020 Q1—2022 Q1,第一名手游的收入,有两年是超 2 亿美元,一年是 1.84 亿美元。即便是疫情前 2019 年,第一名手游收入也是超 2 亿美元。简单来说,从 2019 年 Q1 算起,2024 年 Q1 收入榜第一名的含金量,相比高峰期(2019 Q1(「F/GO」2.48 亿美元))锐减了 42%。

2024 年 Q1 收入第二和第三高的手游是「赛马娘」和「F/GO」,分别是 1.11 亿美元和 8600 万亿美元。自 2019 年起,这两大黄金位置的产品 Q1 收入最高可以达到 1.8 亿美元和 1.7 亿美元,即便不是峰值年份,这两个位置在过去几年间,含金量都出现了明显下滑。

不过,值得注意的是,收入榜第 10、第 20 和第 30,2024 年 Q1 这三个门槛的收入分别为 6000 万,3500 万和 2000 万美元,与 2023 年 Q1 的 5700 万、3400 万,和 2200 万基本持平。事实上,这三个位置,在过去几年间(除了 2021 年高峰期间较高外),大多数都保持持平的水准。

也就是说,头部产品收入下滑明显,但其他靠后位置的收入同比相对平稳,因此头部产品的厂商受到的冲击更显著,而他们又是大制作产品的主力军,因此在一定程度上会对他们立项和在研项目产生影响。

国产手游竞争力坚挺、“新品”破局亮眼

众所周知,日本手游榜单固化严重,特别是 Top 10。

纵观 2024 年 Q1 日本手游收入榜 Top 10,高达 6 款是运营超五年以上的产品,仅 2 款是 2023 年发布的产品。待排名越靠后,运营五年以内的产品的占比就越高。比如 Top 11-Top 20 区间,有 6 成是运营五年以内的产品,到了 Top 21-Top30,这一比例提升到了 9 成,且大部分都是近两三年发布的产品。

而中国手游的表现依然十分坚挺。

本季度日本手游收入榜 Top 10,唯 2 款是 2023 年发布的产品均是国产手游,分别是排名第 5 的「崩坏:星穹铁道」和排名第 7 的「菇勇者传说」,加上排名第 9 的「原神」,共有 3 款国产手游跻身日本 Top 10 榜单。

Top 11-Top 20 区间,同样是有 3 款中国厂商研发或发布的产品上榜,包括「胜利女神:妮姬」「碧蓝档案」和「荒野行动」;到了 Top 21-Top 30,差不多被国产手游占领了,共有 7 款入榜,包括「Puzzles & Survival」「偶像梦幻祭 Music」「圣斗士星矢:正义传说」「寒霜启示录」「马赛克英雄」「Last War:Survival」和「放置少女」。

显然,中国游戏在日本非常强势,这个强势除了在各大榜单前列的位置占据数量上的优势外,还在于新品的破局能力。

以 2024 年 Q1 为例,进入 Top 30 收入榜的“新品”(即 2023 年发布的产品,2024 年新品无上榜),仅有 5 款,其中 3 款都是国产手游——「崩坏:星穹铁道」「菇勇者传说」和「马赛克英雄」。

更值得称赞的是,这三款产品中,除了第一款是米哈游的大制作的主流二次元产品外,后面两款都是中小团队发行的“小众赛道”产品。这说明,中国厂商在挖掘赛道机会方面一直走在前列。小众赛道的突围,也让国人看到日本市场的机会和可能性。

此外,我们也要看到,由于中国游戏在日本市场的含量浓度之高,导致的结果是很多时候,还是中国游戏卷中国游戏,也就意味着,出海到日本市场的厂商,不仅要深谙日本本土市场的玩法,也需要充分了解中国游戏在国内乃至全球的最新玩法,并从中找到突围点。

比如「菇勇者传说」,这款国内热门小游戏,包装成原生 App 出海,在日本乃至全球其他各地取得了惊人的成绩。

其实小游戏出海,并不是新鲜事,但是此前主要有两种模式:一是真正的“小游戏路线”,比如根据各大社交平台研发相关 H5 产品,但这个至今仍没有什么成绩;第二个小游戏出海的盈利模式,主要是 IAA,随之慢慢演变成 IAA + IAP 混合变现模式,即内购 + 广告变现的营收模式,内购的重要性与日俱增。

作为数值养成类小游戏「菇勇者传说」,属于强IAP的盈利模式,这款游戏不仅在长期位于国内微信小游戏前列(微信名「冒险大作战」),出海后也成为了吸金兽,成为小游戏出海新势力。

出海日本市场的新姿势,小游戏值得关注

头部产品收入的下滑、小众赛道产品的突围,特别是以「菇勇者传说」为代表的“小游戏”出海的新潮流,也在引领着出海日本趋势的新变化。

众所周知,当前的宣发成本十分高昂。以日本市场此前的二次元黑马「Memento Mori」为例,该游戏上线后凭借极具辨识度的水彩墨画风和数十首极高水准的音乐而出圈后,开发商也随之加大了宣发预算。

比如,他们公开的数据显示,2022 年 11 月游戏流水收入约 1.46 亿元,但是广告营销花费了 4680 万元,占了流水收入的三分之一,12 月流水约 1 亿元,广告营销费约 4160 万,大约占了当月流水的四成。

而这种为了维持头部位置,每个月在广告营销的开销要达到当月产品流水收入的三成或四成,已经是行业的“常规操作”,特别是在日本,用户获取成本十分高昂。但是,当产品成功率在下降,头部产品收入又在下滑时,厂商对于高投入的项目肯定就愈发谨慎。

因此,当轻量型的小游戏出海,其营收能力同样不亚于中重度产品的时,自然就会吸引大量厂商的重点布局。

除了「菇勇者传说」背后的厂商 4399,目前在日本下场小游戏赛道的厂商有三七互娱(「寻道大千」)、青瓷游戏(「肥鹅健身房」)等等。

在小游戏之前,这三家在日本市场都取得非常亮眼的成绩,如 4399 有「魔剑传说」成为了日本头部的 MMO 产品;三七互娱发行的「Puzzles & Survival」依然是日本市场的头部产品,跻身今年Q1收入榜第 21 名;青瓷游戏 2022 年将「最强蜗牛」带到日本,并且将其一度推上日本 iOS 游戏畅销榜 Top10。

虽然无法判断日本整体“小游戏”市场有多大,又会多少国产小游戏能在此脱颖而出,但毕竟已经有相当成功的案例在前,且大多数细分赛道都已经是红海竞争,因此至少在短时间内,“小游戏”必将是各大厂商出海日本追逐的赛道。此外,值得注意的是,如今出海到日本,需要重点考虑汇率问题,避免因日元贬值带来损失。

文章信息来自于游戏陀螺 ,不代表白鲸出海官方立场,内容仅供网友参考学习。对于因本网站内容所引起的纠纷、损失等,白鲸出海均不承担侵权行为的连带责任。如若转载请联系原出处

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

闽公网安备35010402350923号

闽公网安备35010402350923号