星辉娱乐遭深交所问询:国内收入狂泻,境外用户流失

原标题:星辉娱乐遭深交所问询:国内收入狂泻,境外用户流失

作者:鳗鱼

游戏业务的下跌始终刹不住车。

星辉娱乐 2018 年游戏营收就开始持续下滑,每次发布业绩报告之后都会收到深交所的问询函。

公司并非没有危机意识,星辉娱乐尝试过二次元,出海拓展市场也很努力,又为何下跌到如今的地步?

国内市场:4 年的老产品扛起营收,新游戏尚未能接力

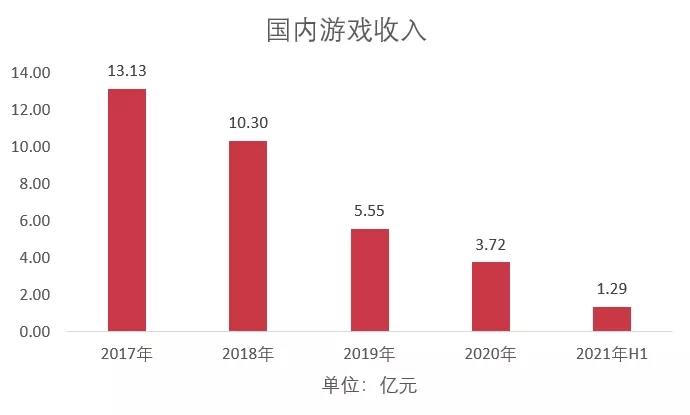

近几年来,星辉娱乐国内游戏业务如泄洪一般下滑。2017 年还有 13 亿的收入,到了今年上半年只有 1.29 亿。哪怕是和已经很惨淡的 2020 年同期相比,还是下滑了 46.23%。

星辉娱乐总结下滑的原因之一是「受到游戏生命周期的限制」。去年国内收入 TOP5 的产品均出现了收入下滑,单款流水下滑 800-5000 万不等。但这些产品上线了 2-4 年的时间,把原因归结于生命周期,似乎有点牵强。

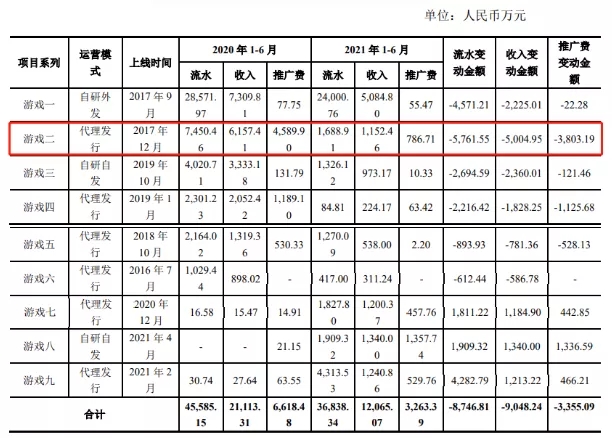

2017 年推出的《三国群英传-霸王之业》仍然是星辉娱乐最能打的产品。在这 4 款游戏里,《三国群英传-霸王之业》流水下滑了 16%,其余 3 款则下滑了 40%~100% 不等。这款游戏即便在生命周期的后半段也仍然表现稳定,支撑着公司在国内市场的主要营收。

《三国群英传-霸王之业》交给腾讯独家代理,星辉娱乐根据双方协定可以获得 25% 的流水分成。最终星辉娱乐在 2021 年上半年只为这款游戏花了 55 万的推广费就获得 5000 多万的收入,推广费占收入比重 0.01%,游戏的国内收入却占整体国内收入将近 40%。可以说多亏了这笔合作才支撑起国内的游戏业务。

其次提到游戏热度的衰退。星辉娱乐有一款游戏(下表中的《游戏二》),去年上半年花了 4500 万的推广费,只获得 6000 多万的收入,可以看到这是一款比较重买量的游戏且买量效果比较差。所以今年游戏推广费减少到 700 多万,收入自然就下滑到 1000 万出头。

700 多万的推广费比旗下两款代理发行的新游戏都高,再考虑到其他运营成本,恐怕难以回本。去年的二把手可能会逐渐沦为弃子。

此外,我们也可以看到新产品的增长无法抵消老产品的下滑。女性向游戏《少女的王座》是星辉娱乐尝试新品类的产品,比较受到重视,还投入了 1300 多万的推广费。

最高的推广费换来了最大的声量,游戏在 2021 年 Q2 新增用户达到 120 万人,付费用户也达到了 10 万,都是主要产品中最高的。但是游戏 ARPU 却只有 160 多,被大量的用户稀释之后反而是主要产品里最低的。

游戏在一个半月的时间里获得了 1300 多万的收入,还不够填上推广费造成的空缺。随后游戏在下半年一度跌破 iOS 畅销榜 TOP800,后续自身的表现不容乐观,更别说想要弥补老产品的下滑了。

海外市场:流失的用户,攀升的流水

星辉娱乐在国内市场失意,在海外找补回来了一点。

从流水来看,2020 年星辉娱乐的游戏流水从上一年的 22.53 亿下滑到 20.63 亿,但海外流水反向从 8.45 亿上升到 10.37 亿,占比也从 37.48% 首次突破 50%,海外业务愈发成为星辉娱乐主力版块。

从营收来看,2021 年上半年的海外业务保持着反向增长。海外营收 1.5 亿元,同比增长的同时,在整体游戏营收的占比也从 2020 年的 41% 上升到 53%。

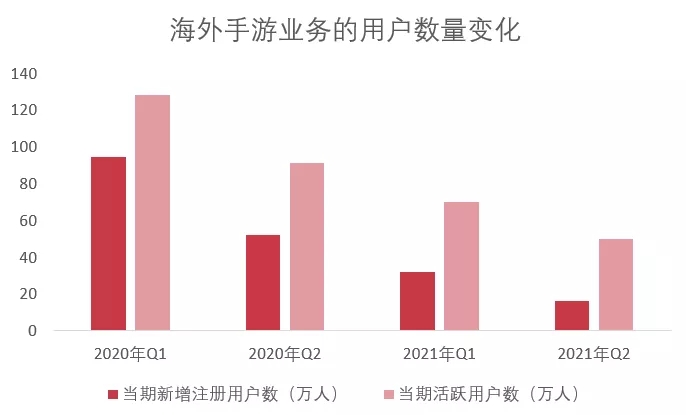

不过比较令人担忧的是,海外业务的营收增长是在用户数大幅减少的情况下实现的。

2020 年前两个季度的海外活跃用户数分别为 128 万人和 91 万人,流失的缺口已经打开,一年过后的活跃用户数已经下降到 70 万和不到 50 万。玩游戏的人越来越少,只能让剩下的玩家支出的金额越来越多。

星辉娱乐对这种情况做了拆分解释,提出了旗下游戏分为「量大价低」和「量小价高」这两种类型。其中「量大价低」的游戏是用户流失的主要原因,「量小价高」的游戏则是营收增长的主要功臣。

1、量大价低

「量大价低」是指产品新增用户和活跃用户数量大,但 ARPU 值和 LTV 偏低的产品。换而言之就是产品的目标用户多,但是新用户多是抱着尝鲜的心态体验游戏,长期来看比较容易流失。

星辉娱乐统计了 8 款「量大价低」的主要产品,它们在 2021 年上半年的日均流水为 6.04 万元,占境外日均流水比重 2.39%,做开胃菜还属于小份的那种。

在星辉娱乐的产品矩阵中,「量大价小」产品以二次元游戏为主。

从星辉互娱的二次元放置游戏《苍之纪元》上,大概可以感受到他们难以招架变幻莫测的玩家。

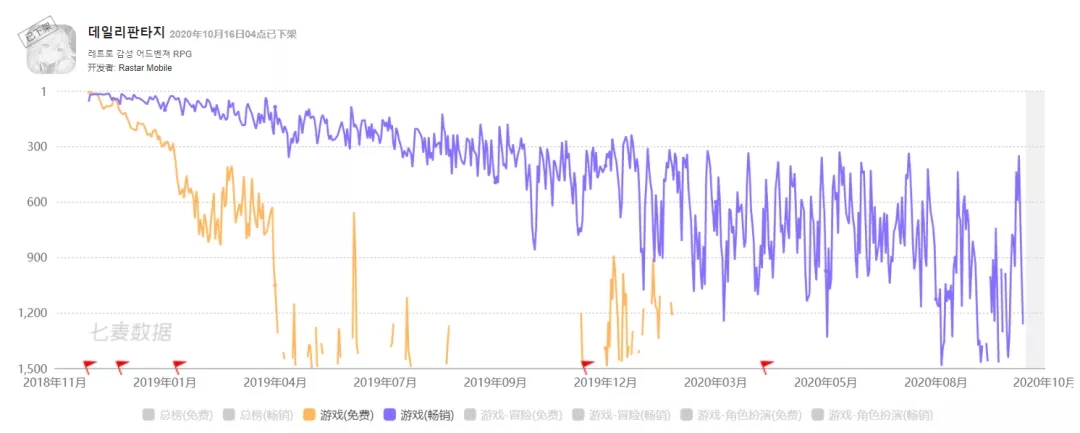

《苍之纪元》2018 年就登陆了韩国市场,一度进入了 iOS 双榜的 TOP20,但很快排名就迅速下滑,上线两年之后游戏跌破 iOS 畅销榜 1500 名,随即在韩国市场下架。

游戏之后陆续登陆欧美、东南亚和日本市场。去年上半年还吸引了 52 万新增玩家,今年只吸引了 9000 多人。活跃用户今年 Q1 还有 3.4 万,到了 Q2 就剩下 1.9 万不到了。

那伴随而来的,自然是收入的一路下跌。2021 年上半年游戏日服流水为 536 万,对比去年同期下跌了 10 倍有余。

也难怪星辉娱乐会说「这类产品的用户量较大,往往波动也较大,有利于快速宣传游戏品牌,但对业务流水及营业收入的贡献较低。」

像星辉娱乐这样的厂商从页游到 SLG 手游、再到转型尝试二次元,难免需要先走出第一步。目前看来,星辉娱乐的二次元还未能担起重任。

2、量小价高

反观「量小价高」则是新增用户和活跃用户都不高,但用户品质高且获客成本高,ARPU 值和 LTV 值都较高的产品。在星辉娱乐的运营产品中,这类游戏以 SLG 为主,这也的确符合我们对 SLG 产品的认知。

其中最出彩的是《霸王之野望》和《三国群英传-霸王之业》。这两款游戏在日韩市场分别交给了 Six Waves 和 Efun 发行,星辉娱乐收取 19%~30% 不等的分成,并且无需支付上线后的推广费。

这类型的游戏基本扛起了境外游戏的营收。3 款老产品在 2021 年上半年的日均流水为 168 万元,占比达到了 66.87%。

《霸王之野望》在 2019 年上线日本市场,去年上半年的活跃用户保持在 18 万人以上,今年流失了 1~2 万人,同比的流失率保持在 5% 和 10% 左右,用户相对算是比较稳定。

活跃用户虽然更少了,但是游戏的流水反而从去年上半年的 1.4 亿上升到今年的 1.5 亿。这说明玩家数量虽然还在流失,但是留在游戏里的玩家却有更高的消费欲望。

在运营层面,《霸王之野望》在去年尝试了和《进击的巨人》联动,多少有点向出海日本的大佬《荒野行动》学习的意味。可是游戏真正创下新的高峰是因为最近推出的二周年活动,首次挤进了 iOS 畅销榜 TOP10,预计下半年的收入还会有所增长。

《三国群英传-霸王之业》在国内吃得开,2018 年 3 月上线日韩市场之后也受到欢迎。近一年游戏在日韩的活跃用户都没有太大的变动,日本市场保持在 10~13 万之间;韩国市场变化幅度更小,大概在 4.5~5.5 万之间波动。

游戏在日本市场的活跃用户几近是韩国市场的两倍,但是流水差距并没有想象中那么大。

2020 年上半年时,游戏在日本 iOS 畅销榜平均排名 119 位,当期流水为 9600 万元;在韩国 iOS 畅销榜平均排名 59 位,当期流水为 9216 万元。

今年上半年,游戏在日本 iOS 畅销榜平均排名下滑到 134 名,流水下滑到 8500 万元;在韩国 iOS 畅销榜平均排名下滑到 106 名,流水下滑到 6300 万元。

除了流水相对稳健以外,游戏分成的提高也是星辉娱乐持续从中获利的因素。首先星辉娱乐在《三国群英传-霸王之业》上只拿 22%~25% 的分成,一部分的风险和压力已经由发行商分担;其次今年的流水分成还有所上调,在韩国市场从 22% 上升到 30%、在日本市场从 25% 上升到 26%。所以最终星辉娱乐因游戏造成的收入下滑总共不超过 600 万元不超过 300 万元。

这部分的下滑很轻易地就被新产品所弥补回来了。

《三国武神传(三国武神伝~最強名将の成り上がり~)》在 2020 年 10 月上线,虽然是放置卡牌玩法,但也被星辉娱乐归为了「量小价高」类型。

游戏今年在 Q1、Q2 的活跃用户分别为 7.8 万和 6.2 万,上半年流水 6000 多万。流水成绩和《苍之纪元》上线日本初期差不多,不过活跃用户少了将近 4 倍,暂时看作「量小价高」也并无不妥。而且星辉娱乐以独代发行的身份从中也抽走了更多的分成,海外营收的增长也离不开新产品的上线。

市场因素的影响

前段时间针对未成年人保护规定的出台引起了游戏公司的重视,网易、三七互娱、哔哩哔哩、创梦天地等多家公司纷纷表示 18 周岁未成年人收入贡献占比都不到 1%。

星辉娱乐表示未成年人的贡献收入占比不超过 2%,不会对公司的境内营收造成重大影响。

在游戏储备上,待上线的《纯白和弦》、《拾光梦行》、《幻世九歌》都已经取得版号,另外还有 4 款游戏在等待审核中、2 款游戏已经完成终审。

虽然今年 8 月没有发放游戏版号,但是目前只是暂停发放的状态而不是暂停审核,预计对星辉娱乐的产品发行还不会造成太大的不良影响。

未来星辉娱乐还是以 SLG 为主,探索二次元为辅。公司在回复 2020 年年报的问询函时公布了 9 款在研游戏,其中 6 款都是 SLG 产品,合计开发预算超过了 1.4 亿元。最受重视的一款 SLG 从 2019 年底开始立项研发,开发预算为 6500 万元。游戏计划在地图和城池的设计上做出一体化的升级处理,在美术和画面上有更好的表现。

星辉娱乐对二次元没有继续尝试放置类玩法。交给哔哩哔哩发行的《拾光梦行》采用了卡牌对战玩法,《纯白和弦》则是 Roguelike+DBG 类型的闯关手游,两款游戏从美术上看都算不上什么大制作,玩法也称不上创新,预计星辉娱乐对二次元还是放在次要的战略地位。

结语

近几年来看星辉娱乐在游戏业务上连续萎缩,外部因素还没有对其造成重创,但自身来看还是没法摆脱重度的 SLG 品类。二次元品类的推出更像是对产品多样性的完善,想要在国内市场重新拉起游戏营收恐怕还得 SLG 新品的推出。

文章信息来自于游戏新知 ,不代表白鲸出海官方立场,内容仅供网友参考学习。对于因本网站内容所引起的纠纷、损失等,白鲸出海均不承担侵权行为的连带责任。如若转载请联系原出处

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

本文相关公司

星辉游戏认证

腾讯认证

行业:游戏-研发,发行,渠道;应用;投资;文化娱乐-影视,动漫,视频;开发者服务-云服务,推广;金融;消费升级

融资情况:战略投资

地区:广东省 深圳市

公司规模:2000人以上

旗下产品(271款):

闽公网安备35010402350923号

闽公网安备35010402350923号