Facebook在支付业务上的“雄心” 距离真正实现还有多远?

*未经许可不得转载!

前些日子,有媒体曝出 Facebook 于近期成立了一个新的团队来推进支付业务的消息。这个团队在 Facebook 内部被称为 F2(Facebook Financial 的缩写),领导者是 Facebook 加密货币计划的联合创始人 David Marcus。据悉,这个团队将会负责运营 Facebook 所有的支付项目,包括 Facebook Pay 在内,这是 Facebook 一直计划在旗下所有 App 内置的通用支付功能。

Facebook 整合支付业务成立新团队,一方面显示了其推进支付业务的决心以及支付业务对其未来商业化的重要性,另外一方面,也印证了其推进支付业务的过程中依然面临着重重挑战,其在印度和巴西支付业务的推进多次被叫停即是例证。那么 Facebook 支付业务的现状如何?未来支付业务将主要与其哪些业务集成?推进支付业务面临的挑战是什么?

支付很难为 Facebook 创造高利润

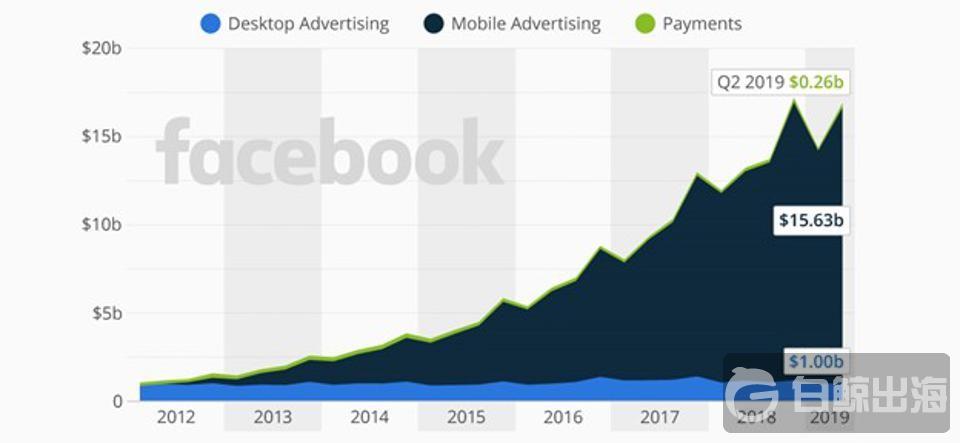

两组数据表明,Facebook 的支付业务其实还处在刚起步的阶段。数据显示,Facebook 从“支付及其它费用”中获得的收入只占到公司总收入的 1.5%,而且也不确定这 1.5% 中真正来源于支付业务的收入到底有多少。

Facebook 的支付业务收入占比丨数据来源:Facebook, Statista

Facebook 的支付业务收入占比丨数据来源:Facebook, Statista

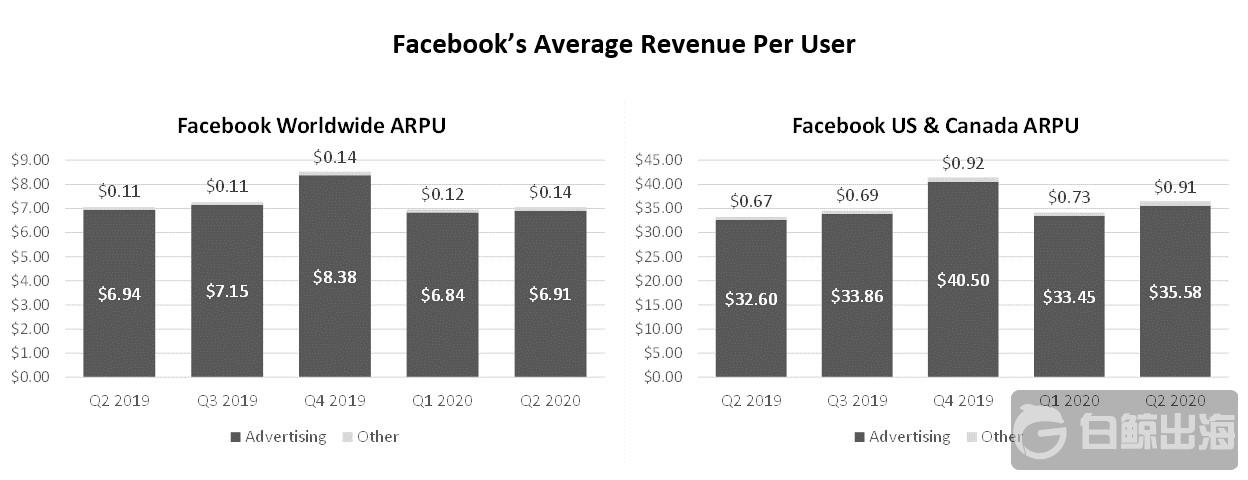

从用户 ARPU 值的角度来看,美国地区每位 Facebook 用户在“支付和其他收取费用”上的 ARPU 值只占到 ARPU 值总数的 2%,而在全球范围内这一比例更是只有 1.5%。

Facebook ARPU 值构成丨数据来源:Facebook

Facebook ARPU 值构成丨数据来源:Facebook

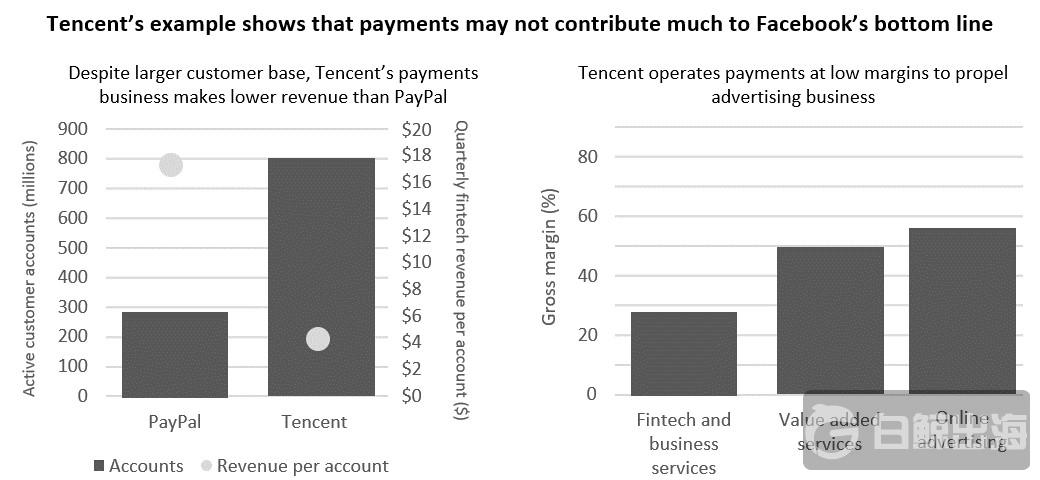

即使未来 Facebook 的支付业务规模增长,其对 Facebook 利润增长的贡献也有限。

以 Facebook 的对手腾讯为例,腾讯的支付业务用户量是 PayPal 的两倍多,但是腾讯的金融科技业务只能从每个用户身上获得 4 美元的收入,而 PayPal 的金融科技业务则能从每个用户身上获得大约 18 美元的收入,几乎是腾讯的 4 倍。

腾讯的金融科技收入情况丨数据来源:S&P Global

而在支付业务布局更早且规模更大的腾讯都是如此,Facebook 的情况就更加艰难。2019 年 Facebook 的营业利润率为 34%,这个数据比腾讯低。如果 Facebook 像腾讯那样,支付业务的利润率达到广告业务利润率的一半(17%),那么“支付和其他费用”也只能让 Facebook 在 2019 年收入的基础上再增加 1.81 亿美元,占总收入的 0.8%,这点占比微乎其微。

目前来看,对于腾讯、Facebook 等主做社交娱乐的公司而言,支付只能创造小部分收入,大部分收入还是得依靠广告。

电商会是推动 Facebook 支付业务的关键

Facebook 如果想要增加它在支付业务上的收入,那么将支付方式嵌入到电子商务中是关键一步。“Facebook 想要在全球范围内建立起支付基础设施,将商家和支付方式深度集成起来,以此来让旗下最流行的 4 个平台(Facebook、Instagram、WhatsApp、Messenger)能向用户提供汇款和购物服务,形成交易闭环。”S&P Global 评论道。

为此,Facebook 正在其平台内部引入电商玩法,以此来争夺小型企业的市场份额。

Facebook Shops 在今年 5 月发布,它可以让小型企业在 Facebook 和 Instagram 上在线开店。关于 Facebook Shops 前景如何,业内观点不一。一些分析师对此比较看好,比如德意志银行预测 Facebook Shops 的收入有机会达到 300 亿美金,因为“它为商家在更多平台上提供了更丰富的体验”。

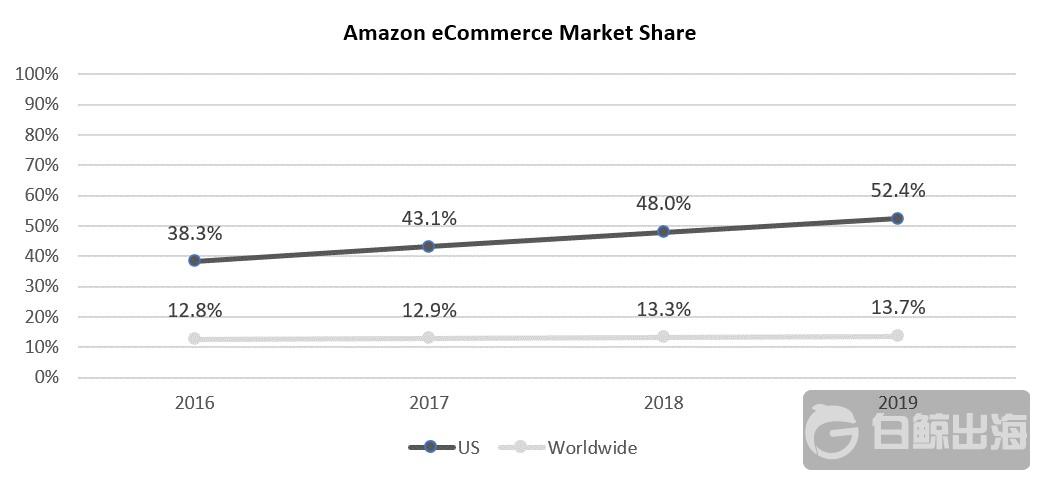

但是有些人认为这个预测太乐观了。如果按照 5%的抽佣比例计算,Facebook 要像德意志银行预测的那样获得 300 亿美金的收入,就意味着 Facebook Shops 要能创造出 6000 亿美金的 GMV,而这将会占到 2022 年全球电商销售额的 10%。

要知道亚马逊 2019 年在全球电商市场中的份额也只有 14%,显然 Facebook 不会这么快就追赶上亚马逊的步伐。

2016~2019 年 亚马逊电商市场份额丨数据来源:Statista

2016~2019 年 亚马逊电商市场份额丨数据来源:Statista

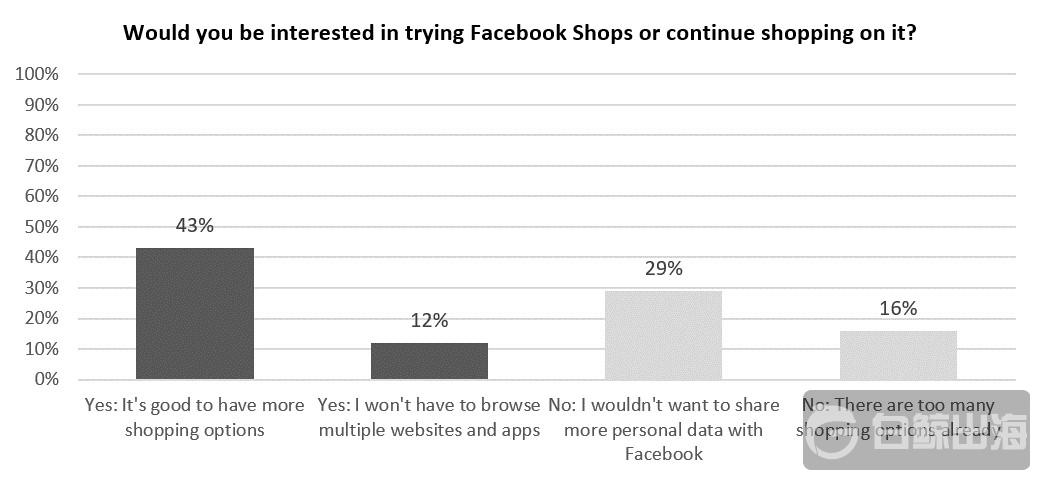

从消费者的角度来看,Facebook Shops 的接受度就更不乐观了。以下这里有四组消费者数据可以反映这个问题。

1)根据 S&P Global 的数据显示,45% 的美国人表示对在 Facebook Shops 上购物没兴趣。其中 29% 的用户在 Facebook Shops 中购物过一次,但是表示不想再次在这里购物,而 16% 的用户则表示已经有了太多网站可以购物,所以从没想过在 Facebook Shops 上购物。只有 12% 的用户表示喜欢 Facebook Shops 是因为“使用它时不用浏览多个网站或切换不同的 App。”

用户对 Facebook Shops 购物的兴趣调查丨数据来源:Piplsay

2)69% 的男性对 Facebook Shops 的购物体验感到满意,而相比之下在女性中感到满意的比例只有 31%。这组数据对 Facebook 来说不太有利,因为大部分美国家庭的支出都是由女性控制的。

3)32% 的人认为 Facebook Shops 将对亚马逊等电商平台产生威胁,40% 的受访者认为 Facebook Shops 不会产生威胁,剩下的 28% 表示不确定。

4)最后,Facebook Shops 发布三个多月的时间了,渗透率怎样还不得而知。有一个数据显示,20%的美国消费者已经在 Facebook Shops 上购物了,但是这个数据似乎有些虚高。当在 2020 Q2 财报电话会议中被问及“已经有多少商家开始运营 Facebook Shops ”这个问题时, Facebook 的 COO Sheryl Snadberg 只是说:“业务还处在很早期。”

总之,对 Facebook 来说,在电商赛道中与其他电商平台的竞争才刚刚开始,未来的不确定因素很多。但是可以确定的是,像亚马逊、Esty 这这类平台要比 Facebook 这样社交起家的平台在争夺线上小型商家方面更有优势。对 Facebook 来说成功的关键在于利用好其平台的优势,一方面增强平台的服务(支付以及其它财务功能)与小型企业的集成深度,另一方面为小型企业提供不限于电商的其它服务。

监管压力与政治争议让 Facebook 的支付业务充满变数

在市场上推进支付的普及,必定会带来很大的监管压力。Facebook 2019 年的年度报告中也指出:“支付业务可能让我们面临额外的监管压力,甚至可能带来损害自身业务的风险。”

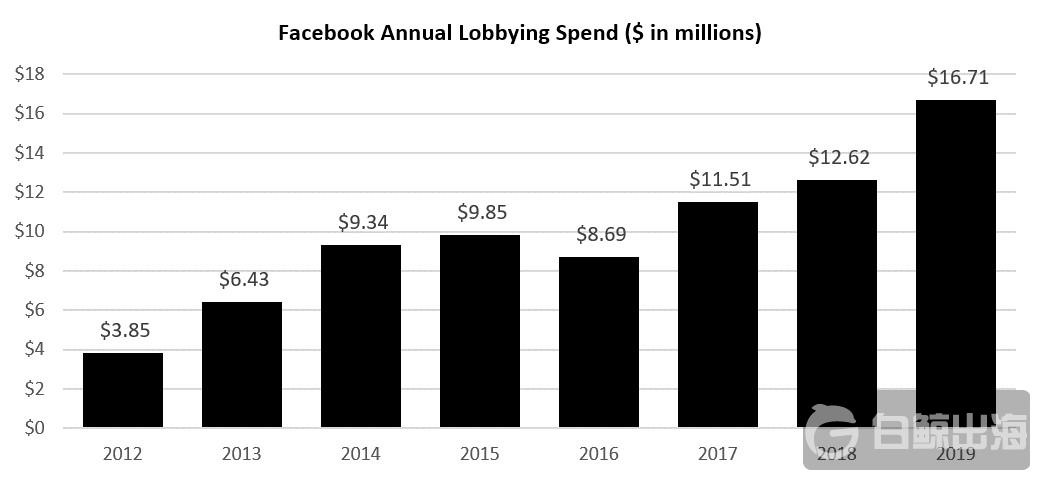

由于监管风险的压力,Facebook 的年度游说支出在 2012~2019 年间增长了 4 倍。但即便如此, WhatsApp Pay 还是在今年连续在印度、巴西两个市场受到打击。

2012~2019 年 Facebook 在游说上的支出丨数据来源:Facebook

除了监管, Facebook 还要处理好政治上带来的压力,一旦出现了政治立场上的问题,Facebook 总是迅速成为众矢之的。

比如今年对平台上种族主义言论的不作为,让 Facebook 遭到了 400 多个品牌的抵制,也引发了众多品牌暂停在 Facebook 上投放广告。毫无疑问,这个问题也将会在今后波及到 Facebook Shops,进而影响到 Facebook 的支付业务。这些都是 Facebook 支付业务未来发展的不确定因素。

*本文编译自 China’s Tencent Sets The Bar For Facebook Pay。

【本篇文章属于白鲸出海原创,如需转载:需联系授权方可,未经授权严转载!】

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

本文相关公司

Facebook认证

腾讯认证

行业:游戏-研发,发行,渠道;应用;投资;文化娱乐-影视,动漫,视频;开发者服务-云服务,推广;金融;消费升级

融资情况:战略投资

地区:广东省 深圳市

公司规模:2000人以上

旗下产品(271款):

PayPal认证

闽公网安备35010402350923号

闽公网安备35010402350923号