一超多强格局下 印度社交电商的机会在哪里?

周一,白鲸出海发布了选题《WhatsApp Pay 上线后的印度支付格局和社交电商想象》,当时对于社交电商的分析限于 Facebook 投资的 Meesho,这这篇文章中,笔者将对印度社交电商进行一下整体的盘点和分析。

整体上,2019 年的印度社交电商要比 2018 年“繁荣”许多,从初创企业的融资规模中可见一斑。风险资本数据追踪公司 Venture Intelligence 的统计显示,社交电商初创企业在 2019 年的总融资规模超过 1.57 亿美元,是 2018 年筹资额的近两倍。

从融资的频率来说也是如此。笔者对 2019 年 8 月至今发生的社交电商融资事件进行不完整统计发现,在近 6 个月时间里,平均每个月至少发生一起融资。其中,Coutloot、Mall91 等数家平台甚至在一年内迅速完成了两轮融资。

半年内 8 起融资事件,开始拥挤的跑道。他们中,会出现印度“拼多多”吗?

故事要从“习惯”说起

除了融资作为一个有力的例证之外,印度用户的社交、消费、支付习惯也确实一定程度上验证了社交电商的发展空间。

具体来说,首先,印度人爱社交的特点大家都知道了,WhatsApp 群组在交易中被广泛使用。

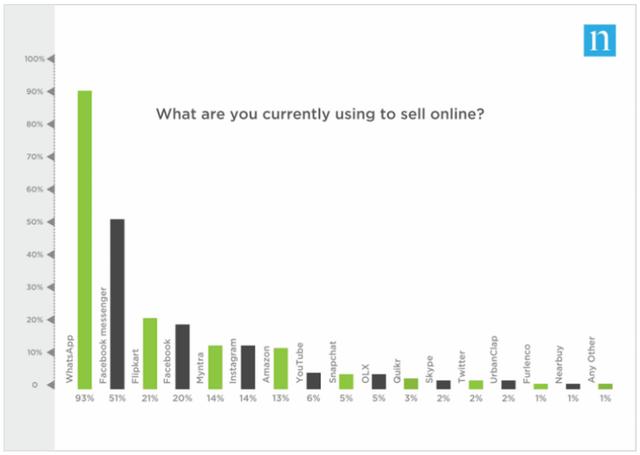

根据尼尔森对印度中小卖家的一项调查,93%的中小型卖家往往选择在 WhatsApp 上销售产品,而选择入驻 Flipkart 的中小卖家仅占 21%。

卖家线上销售渠道选择丨来源:尼尔森

其次,印度的人均 GDP 很低,仅有 2010 美元,再加上份额巨大的下沉市场,社交电商销售的低价小商品迎合了这部分的用户需求。印度当地数字营销平台 ASCENT 指出,在 2018~2019 年期间,印度 WhatsApp 的农村用户规模翻了两番;

印度人的线上支付习惯随着 UPI(统一支付接口)的推出,也开始成为主流支付方式。根据 Razorpay 近期发布的一份报告显示,UPI 已经超越信用卡,成为交易首选支付方式。

“一超多强”格局:这些现存玩家都是怎么做的?

单看专做社交电商的平台们,从资本规模上看,目前已经出现明显领先的巨头 Meesho,总融资规模达 2.5 亿美元,根据印度时报报道,Meesho融资后估值已达 7 亿美元;而排名前五的其他四家:Shop101、GlowRoad、DealShare、Mall91 的融资规模均还在千万级。

印度社交电商领域Top5丨来源:Inc42

Top3玩家都在做分销模式

融资规模 Top 玩家中的前三家都是基于 B2B2C 模型,依靠分销商作为中介,将平台上的商品发布到分销商自己的社交圈来吸引买家,定价自行商议,最终由分销商在平台上下单购买,消费者全程与供应商及平台方均保持“零接触”。

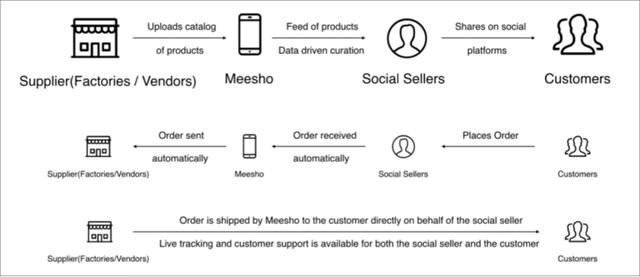

以 Meesho 为例具体细看该模式,流程似乎十分简单。

Meesho的业务模式

根据领英(LinkedIn)针对 Meesho 的一项研究显示,供应商仅需提供商品,而平台方将会向卖家收取 7%~15%的佣金,并承担全部的物流成本。

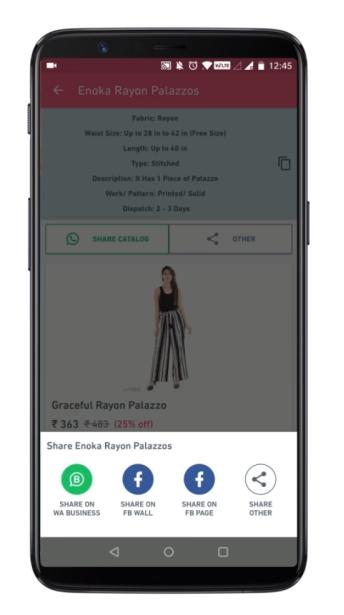

根据官网信息,Meesho 平台的分销商已超过 1000 万。分销商的营销渠道主要为 Facebook 和 WhatsApp,可以直接分享 Meesho 应用中的产品到自己的 Facebook 主页或 WhatsApp 群组。

来源:Meesho

分销商的盈利模式基本有两种,一种是基础保证金,即分销商与消费者协商定价后,在商品原价基础上增加的金额为分销商的保证金(按商品类别区分,总体维持在原价的 20%~60%之间),平台将会返还这部分金额;

另一种是通过让朋友下载应用并下单来赚取佣金。佣金率为:前 5 个客户订单的 20%/前 6 个月订单的 5%/18 个月订单总价的 1%,类似于传销的激励机制,扩大分销卖家基数。

可以看到,这种业务模式,核心竞争力在于供应链端。一个是商品的丰富度、一个是平台对于供应商价格的话语权,只有商品够丰富、价格水平能够保障分销卖家的利润空间,才能不断做大,而这反过来则需要巨大的销量来支撑,才有能力议价。

就目前的数据来看,Meesho 上的分销卖家超过一千万、日订单可达 15 万笔。这种典型的平台模式,在达到临界点之后会产生规模化优势。

“拼团”的DealShare和做直播、红人带货的Mall91

这两家社交电商都是刚刚在 2019 年 10 月完成融资,但经营模式完全不同。

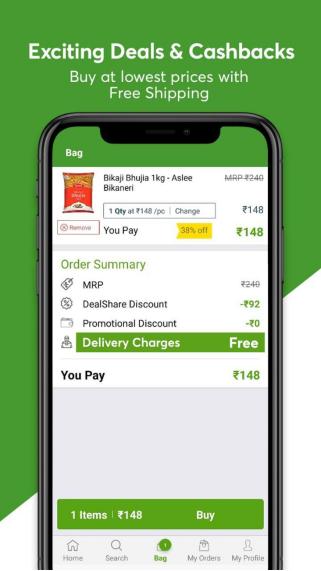

DealShare 主要面向二三线城市的中低收入人群,提供低价的日常杂货商品。和分销模式的几个平台不同,DealShare 的货源多来自于本地供应商。

该平台的引流模式和中国拼多多很像,即用户可以通过在 WhatsApp 等社交软件中分享链接邀请亲友拼团砍价。DealShare 官方还亲自下场组建了将近 100 个 WhatsApp 客户群,用于及时分享折扣信息。

来源:APK

Mall91 平台更加综合,将游戏、视频、聊天和社交购物功能整合到一起。其中销售模式除了平台直销外,还结合大热的 KOL 种草、直播元素以及电视购物。该平台的引流策略也是提供推荐新用户佣金,用户可以通过推荐朋友加入应用来获得佣金。

Mall91应用示意图丨来源:Google Play

该应用在 Google Play 上的下载量已超过 500 万。公司创始人兼 CEO Nitin Gupta 曾指出,Mall91 的单位获客成本不会超过 20~25 印度卢比(约合人民币 1.9~2.4 元)。

中国经验与印度模式猜想:出海企业的机会在哪里

总的来看,印度社交电商赛道还不够成熟,场上玩家还在“一招不慎,满盘皆输”的项目启动阶段。作为更早走上这条路的“前辈”,中国土壤已经孕育出了许多成熟的社交电商平台,包括拼购类的拼多多、内容类的小红书、会员制的云集以及类似 Shopify 的服务商有赞等等。

总结这些年的中国经验,哪些模式或许会适合出海印度的社交电商企业,是接下来要大胆猜想的部分。

在微信带来巨大流量红利后,排开变现相对困难、主要起互补作用的内容类社交电商不谈,在中国占据最大市场份额的社交电商模式为以拼多多为代表的“拼购类”。根据 iResearch 发布的数据,在 2019 年,拼购类社交电商行业规模可达 10671.4 亿元,是会员制社交电商市场份额的 5 倍、社区团购的 20 倍。

来源:iResearch

中国经验:“拼多多”模式在印度迎来转机

其实,从上图的流量来源、目标用户、适用商品等几个指标来看,印度用户都更适合拼购类社交电商。

再代入印度实际环境,其实原本想要做翻版“拼多多”不会很容易,但 2020 年出现了新转机。

之所以认为困难是因为,拼多多在中国能够爆火的重要基础是中国线上支付习惯成熟,并且背靠“社交大佬”腾讯,有微信作为流量入口,全部购买砍价流程可以完全在 App 内完成。

而反观印度,一则,Facebook 等印度热门社交平台的购物体验并不流畅,需要多次跳转链接;再则,同赛道竞争也不可小觑。印度已经出现了一些拼多多的模仿者,上文提到的 DealShare 是规模比较大的一个,还有小米推出的 ShareSave 等等。

但值得期待的是,WhatsApp Pay 支付功能终于在印度上线,得以形成社交到支付的交易闭环,给予了拼购玩法更大的想象空间。

内容类社交电商将成激烈战场

另一个比较有想象空间的其实是内容类社交电商。目前来看,印度的短视频市场基本上被中国公司瓜分了,字节跳动、快手、阿里、小米,进入了新一轮激战。

2020年2月20日印度Google Play下载总榜 | 数据来源:App Annie

2019 年,印度的短视频市场经历了一轮洗牌,由于市场竞争太激烈导致买量成本太高,一些中小厂商退出,当时剩下的比较大的几个玩家是字节跳动的 TikTok、Helo,阿里的 Vmate、以及欢聚集团的 Likee、以及小米投资的本土玩家 ShareChat。

但不久后,快手重新用短视频 UVideo、加上一款剪辑工具 MV Master 再次打入印度市场,小米也在最近力推 Zili。

短视频竞争的激烈程度有增无减,但基本上是中国公司的战场,而从印度短视频用户的基数来看,未来电商变现也有很大的想象空间,而围绕内容变现,也将出现比较多的机会。

结语

拼购类社交电商出现新机会、内容类电商变现也值得期待,另外还有印度前三大社交电商(Meesho、Shop101、GlowRoad)都做的分销模式,一定程度上验证了这个模式的可行性。在流量越来越贵的现实情况下,做分销模式的社交电商的获客成本和传统 B2C 电商比起来要低很多,成为该模式一个很大的优势。

但行业风险依然存在,例如产品质量差、高退货率等社交电商的功能性通病,还有盈利周期长、短期内亏损严重等问题。

2019年社交电商的盈亏状况 | 数据来源:ENTRCKR

这目前的状况决定了社交电商还是处于一种 2VC 的模式中,需要融资才能活下来。这对有意进军社交电商市场的企业提出了业务模式创新、商业化模式把控等高要求。即便现阶段亏损、也要能够让投资人看到未来的盈利空间,在烧钱和赚钱中找到平衡。

但无论如何,在 WhatsApp Pay 刚刚获得印度国家支付公司的批准,从之前的 100 万用户测试到现在的分阶段推行(现阶段用户量 1000 万),还是给一些玩家留下了准备时间。

【本篇文章属于白鲸出海原创,如需转载:需联系授权方可,未经授权严转载!】

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

闽公网安备35010402350923号

闽公网安备35010402350923号