印度和中国之间,隔着多少个美团?

前言:与广土巨族的华夏文明截然不同,印度社会是高度多元,高度分层的。随着印度移动互联网渗透率的不断攀升,有着巨大人口基数的印度生活服务市场也越来越吸引着资本的关注。但是面对这样的市场,互联网对生活服务业的渗透和改造空间有多大?

“猎豹大数据”与竺道研究院合作推出的《中印互联网对比研究报告》今天发布生活服务篇,我们将从数据角度探索中印生活服务领域的外卖与生活服务 O2O 平台的发展情况与竞争格局,呈现印度生活服务产业的整体发展图景,探索投资价值和潜在投资标的。

Part 1 中印生活服务平台发展概况

中国迎来新零售之风 印度版美团可能刚刚起步

中国生活服务平台的发展始于线上信息化。例如点评从饭店开始切入,收罗大量食客的评价,逐步扩展到美容美发,KTV 等,并开始了优惠券形式的营收模式。而 58 赶集则从兼职,二手转让,租房等各种低频分类信息整体切入,成为分类信息发布平台。

2010 年开始,中国进入“百团大战”,玩家开始跑马圈地大幅扩张,最终以美团与大众点评合并告终,而生活服务平台也进入了全流程服务阶段。原有玩家进入转型期,以美团点评为代表,业务范围不断扩大,在旅行、打车、支付等领域都有布局,从“吃喝玩乐”向“服务业”的互联网平台过渡。

如今,随着新零售号角吹响,与零售业仅仅一墙之隔的生活服务业也将一同改造。商场里的电话亭式 KTV,小区里的小型健身房,新生活服务业扑面而来。而此时不仅仅是引流,支付,服务和售后环节,整个商业的管理,产品的形态都将重新定义。便利、低成本、舒适,将成为新的标签。

相比之下,印度在线生活服务平台由于受到国际资本与经验的直接冲击,其发展路线与中国颇为不同,很难与中国直接对应。印度目前既有对应信息服务阶段的 Justdial,以分类信息平台的方式切入,又见证了外卖业务的不断膨胀,各种创业生活服务平台不断涌出,而全流程直接服务也已启动。

与此同时,印度的生鲜电商产业 ( online grocery,原文为杂货电商,对应中国的生鲜电商 ) 近几年发展也非常迅速。

从“猎豹大数据”排行榜来看,头部生鲜电商 app 如 Bigbasket、Grofers 当前周活分别达到 0.46% 和 0.33%,这个渗透率在印度垂直电商中也能进入前五名。

印度生鲜电商 O2O 的路子与新零售战略相合,也因此获得了阿里巴巴的注意。有消息称,阿里近期将对 Bigbasket 进行 2 亿美元的投资,预计 BigBasket 的投后估值将达到 9 亿美元。从这个角度看,新零售对印度生活服务领域同样有着促进作用,甚至有可能为印度提供一个弯道超车的机会。

从线上流量、各细分平台的竞争格局来看,印度目前更接近中国 2010 年的阶段,当时中国的美团刚刚起步,生活服务 O2O 巨头还未显现。

从中国近几年来的外卖平台与生活服务平台的交易额来看,外卖占整个生活服务的比例在快速提升,当前已经接近 20% 左右。而印度当前外卖市场 GMV 为 3 亿美金,接近中国 2013 年左右水平。与印度当前生活服务平台类业务的平淡相比,印度外卖业务可以说是一枝独秀,市场规模预计在 150-200 亿美元。

Part 2 中印外卖打法不同 印度模式正在开启

1.中国外卖大战接近尾声 印度仍存变数

经历了烧钱大战的中国外卖市场格局在 2016 年已经基本确定,新美大(美团点评)、饿了么、百度三家外卖配送平台的用户占整体网上外卖用户的 80% 以上。而随着今年百度外卖被饿了么收购,中国外卖市场进一步清晰化,目前只有饿了么与美团外卖两个实力玩家。而印度外卖 app 目前还都处于用户增长时期,仍有新的挑战者不断入局。除了本土 Zomato、Swiggy 等领先玩家,Uber 也在印度推出食品配送应用程序“UberEATS”,Google 也推出网络订餐服务迎战。

2. 印度外卖 app 活跃度持续上涨 近九成用户来自一线城市

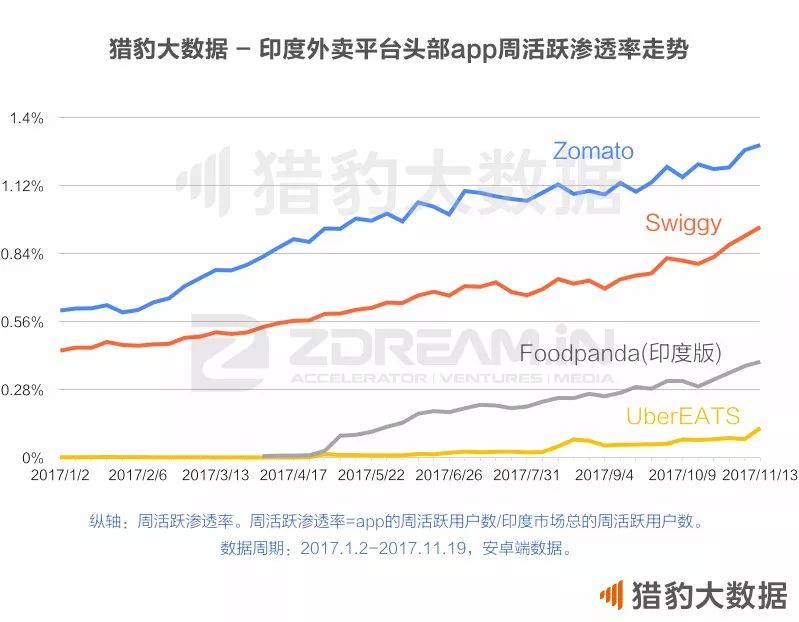

从“猎豹大数据”印度外卖平台 app 排行榜来看,Zomato、Swiggy 的优势较为明显,活跃用户渗透率领先第二梯队三倍左右。排在第三名的 Foodpanda 在去年底被欧洲外卖平台 Delivery Hero 收购,Delivery Hero 已于今年上市。

UberEATS 自 5 月份杀入印度市场,目前周活已经排在第四名,但与 Zomato 和 Swiggy 相比,差距还比较大。

整体来看,印度外卖平台头部玩家的活跃用户数都处于持续上涨中。Zomato 和 Swiggy 的周活都比年初上涨了一倍多。Foodpanda 今年针对印度市场推出了印度版 app,周活也在几个月内大幅上涨,在六月份超过了其国际版的周活,稳定在第三名的位置。UberEATS 从无到有,一举进入前四名。

Zomato 属于轻模式,完全由商家配送,从商家收取的佣金也相对低廉。Swiggy 则配置了自己的配送团队,基于数据算法和路径跟踪提供技术支持,配送时间更有优势,并且不设最低配送额,但从商家收取的佣金比较高,收取扣除运费后每单交易的 15%-20% 佣金。

已经失去市场先机的 Uber 与现有巨头的竞争将如何展开呢?从各家优势来看,UberEats 与 Swiggy 的正面冲击将更激烈。UberEATS 能运用 Uber 现有的技术,为客户、配送方和餐馆构建起一个平台。任何拥有摩托车的用户都可以在 UberMOTO 这个应用上进行注册,并加入配送队伍,配送服务充分运用了 Uber 已经掌握的跟踪技术。这使得 UberEATS 将“印度最快”的配送时间作为一大竞争利器。

另外,据 Economic Times 报道,有与 UberEats 签约合作的餐馆老板向透露,UberEats 方面会向餐馆方收取每单交易价值的 25%-30% 作为佣金。而这一数字比 Swiggy 要高。前几个月,Uber 内乱爆发,失去了 CTO、COO、CFO、CMO、CEO,被网友评价为“一家无人驾驶公司”,各项业务也受到了影响。直到 8 月底,Uber 董事会宣布,来自在线旅游公司 Expedia 的 CEO 正式出任 Uber 新一任 CEO,Uber 下一步的发展,也引人关注。

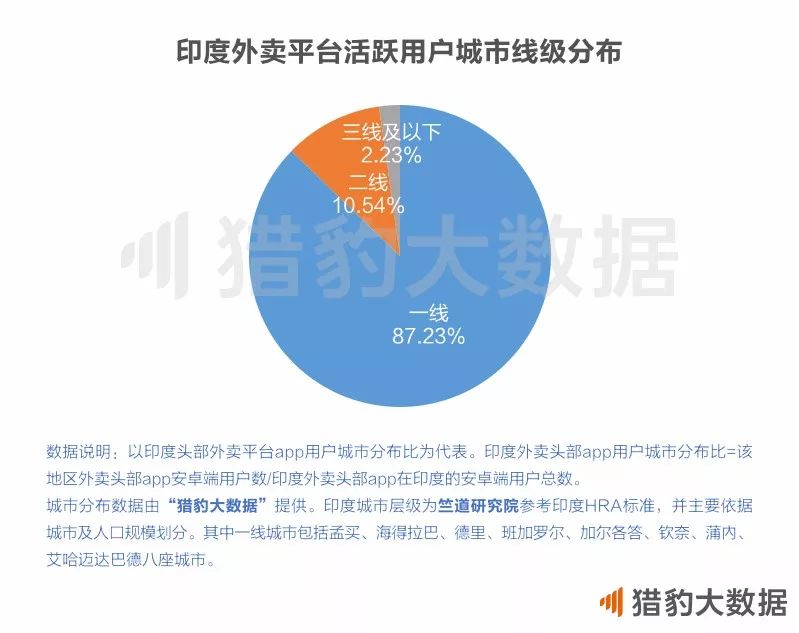

“猎豹大数据”显示,根据主要玩家的用户分布来看,印度外卖 O2O 用户在 8 个一线城市占比达 87%,虽然进入了十多个 2 线城市,占比也不到 11%。

3. Zomato 向蚂蚁金服寻求融资 印度外卖提前差异化布局

据市场咨询机构 RedSeer 的数据,印度的餐饮 O2O 行业在 2015 年获得了超过 5 亿美元资金,大量资金进入将整个市场带入了野蛮生长期,市场上的订餐平台曾一度多达上百家。与此同时,模式过重、客单价过低等一系列行业问题的显现也开始影响资本的投入,2016 年印度全行业仅仅获得了 8000 万美元投资,有数十家企业倒闭,连头部平台也被迫关闭部分地区业务后裁员。

经历了 2016 年的资本寒冬,印度外卖市场今年又再次迎来了资本的眷顾。仅上半年,印度餐饮科技公司已经收到超过 1.3 亿美元的资金。猎豹大数据排行榜上的头部玩家以及一些新初创公司,都有了新资金入注。

虽然 Swiggy 今年拿到南非财团 Naspers 领投的 8000 万美元 E 轮融资被看作是印度外卖市场资本回暖的一个象征,但实际上,情况仍然不够乐观。平台亏损,竞争激烈等行业问题依然存在。与此同时,像 Zomato 这样的头部玩家,也要开始向大平台模式转变,以保证竞争力。

Zomato 目前是印度外卖行业里吸引投资最多(2.43 亿美元),估值也最高(约 10 亿美元)的平台。近期有消息传出,Zomato 正在和中国支付龙头企业蚂蚁金服进行接洽,希望能拿到 1 亿到 2 亿美元的融资,对于这个阶段的 Zomato 来说,能否找到资金支持其大平台模式的搭建至关重要。

而本轮融资后成为行业吸金第二多的初创 Swiggy 拥有自建物流团队,成本巨大,何时达到收支平衡也是未知。

无论在中国还是印度,“烧钱”始终是 O2O 平台面临的拷问,中国外卖平台烧钱补贴的方式难以为继已经非常明显,而印度外卖市场还存在着价格敏感度高,交通问题导致运送成本更高等问题,本身就无法承受像中国市场一样的补贴强度。在中国市场寻求构筑 O2O 生态闭环的同时,印度外卖市场也需要摸索出自己的发展模式。

既然资本已经对烧钱大战保持了克制,头部外卖玩家就要更快速的从自身优势出发,找到差异化竞争的突破点,这其中重要的一点,是一些头部平台的全球化布局。

与中国外卖巨头缓慢的出海进程相反,印度外卖平台从早期就有致力于全球化布局的动向。以 Zomato 为例,其业务目前已经遍及 20 多个国家,海外市场的开拓几乎主要是靠着并购进行的。通过收购新西兰餐厅搜索服务公司 MenuMania、捷克 Lunchtime.cz、斯洛伐克 Obedovat.sk、意大利的餐饮 O2O 网站 Cibando 和美国的餐饮 O2O 公司 Urbanspoon 进入各国市场。

Part 3 印度生活服务 O2O 渗透率低 “到家”服务更有机会

在中国生活服务平台 app 的领头军美团已经向“服务业”的互联网平台过渡,多领域业务全面布局时,印度生活服务平台几乎还处于蛮荒时期。绝大多数生活服务平台都处于初创阶段,有一定用户基础的 app 还比较少。并且在移动应用的功能和使用场景上也有一定差别。

从周活跃渗透率排行榜来看,以搜索服务、分类信息整合起家的 Justdial 用户基础稍高。Justdial 本来是一家提供电话、网络、手机短信等搜索服务的本地化搜索服务公司,用户拨打服务电话,客服帮忙对接本地生活的各种服务(包括家政、汽车维修、小额贷款,机票旅行社、快递等),后来将业务拓展到了在线订餐和电子商务等领域。

排行榜二、三、四名类似于中国传统的生活服务 app 提供比价、团购、优惠券等业务。Nearbuy(前身为团购鼻祖 Groupon 印度分公司 GrouponIndia)和 Little 都是提供餐厅、美发沙龙、以及商场团购打折服务的初创公司。

第六名 UrbanClap 被称为印度版 58 同城,提供各种上门服务,包括电工、水管工、油漆工、瑜伽健身教练、营养师、摄影师、音乐舞蹈老师和美容师等。印度生活服务平台app的打开次数整体上都偏低,用户黏性很弱。

事实上,在过去的两年时间里,印度本地 O2O 服务行业似乎一直没有太多发展,由于业务没有增长,很多公司业务交易量也一直停滞不前,印度绝大多数初创生活服务平台融资轮次都较低。但是,这些公司的业务对于帮助互联网巨头加速 O2O 垂直业务布局是有帮助的,因此,被其他大平台收购,是一个可能的方向。有消息称,印度知名电商及支付公司 Paytm 就正在寻求收购 Nearbuy 和 Little,来拓展超本地服务领域,并为其支付平台提供更广泛的业务用例。

在印度,生活服务使用频次较低。印度有着熟人社会、现金社会的大环境,即使是在人口密度较高的一线城市,大多数印度消费者也趋向于跳过线上平台,直接到住处附近的理发店、电影院、休闲场所等进行消费。对 O2O 平台而言,这意味着较高的用户获取及维护成本。只有在供求足够多、基础设施足够的城市,平台才可能最大程度地挖掘用户与商家的价值。而且,比起到店 O2O 的交付场景,利用低人力成本的“到家”模式的 O2O 平台可能机会更大。

Part 4 下一个 O2O 巨头会诞生在印度吗?

从外卖市场不断攀升的用户量来看,移动互联网用户的增加和用户习惯的养成为印度生活服务市场提供了巨头诞生的可能,并且,在生活服务领域,本土化优势会更加凸显,深谙印度市场文化的企业有着更多机会。

与此同时,消费痛点差异造就了中印生活服务市场的不同。数据显示,印度 2016 年人均 GDP 是中国 1/6。相当一部分中国年轻人已经呈现一定的消费升级趋势,健康、质量、便捷逐渐成为了消费者追求的目标。而在印度,对于大部分消费能力有限的人来说,消费服务可供选择的品类有限,质量更是无暇顾及,关键还是在于如何能够显著的降低价格。

很明显,能深入考虑到广大工薪阶层,能提供如电商般明显价格优势的产品的互联网服务公司才可能有更大的市场扩张前景。在印度生活服务领域竞争的下个阶段,通过零售或服务的重构来降低成本,或许成为制胜的关键。

文章信息来自于猎豹大数据 竺道 ,不代表白鲸出海官方立场,内容仅供网友参考学习。对于因本网站内容所引起的纠纷、损失等,白鲸出海均不承担侵权行为的连带责任。如若转载请联系原出处

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

本文相关公司

美团认证

闽公网安备35010402350923号

闽公网安备35010402350923号