印度迎来10年来风投市场最低谷

编者注:在过去的九个月里,印度投资市场降温,众多风投公司开始寻求资金退出路径。印度本土的初创公司能否度过此次危机,各风投公司又能否从印度投资市场沼泽中全身而退,具体请看本文信息。

随着资本市场降温,投资金额流动缓慢,投资者开始冷静估量初创公司的市值,风投公司的投资者们正忙于撤回他们在印度的投资。

社交媒体通常不是衡量印度风投业发展状况的最佳领域。大部分国家的本土风投小群体往往会极其谨慎地在公开场合发表意见。但是过去的九个月里事情正在起变化。

围绕资金、估值、业务指标和退出路径的主要话题,风投家们正热火朝天地讨论着社交媒体。当话题变成资金退出,他们讨论到出售投资公司股票以赚取利润时,热烈的讨论氛围达到了顶峰。

在印度10年多的投资生涯中,过去的九个月是目前这一代早期投资者在印度市场所面临的最困难的一段时间。

一大堆投资公司在过去几年里势头正旺,展现出赢家姿态,现在却处境堪忧地位不保。

一些公司已经停业整顿,账面上留下了伤痕累累的投资核销记录。他们的公司估值已经跌下神坛,恢复了正常水平。至于资本增值,尤其是那些成熟的消费互联网业初创公司,他们一度作为流行的创业浪潮的弄潮儿,如今都失去了对冲资金和战略投资者们的资金支持。那些独角兽创企,即私有创业公司估值在10亿美元以上的,如今都没有公开获得过投资者们给出的令人垂涎的大额投资。

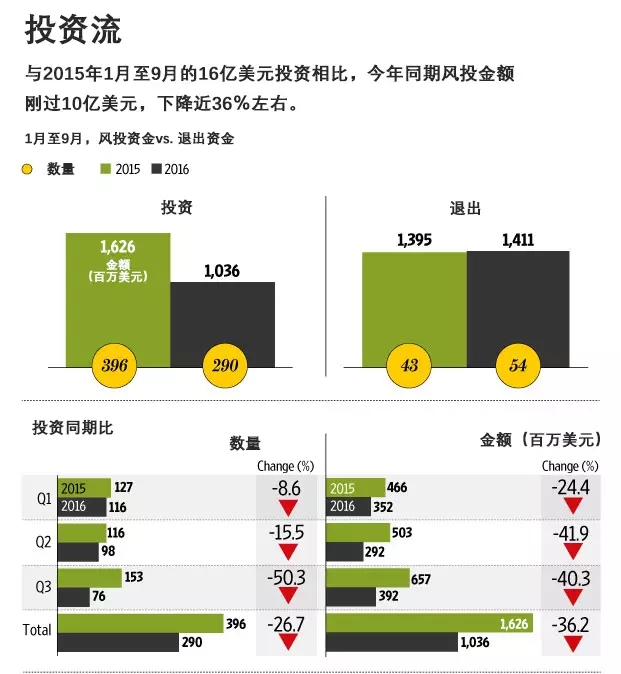

然而,尽管严峻的投资环境一目了然,印度的风投市场在去年年底下行触底后并没有像很多人所预料的那般糟糕。当然,投资速度已明显放缓。根据印度金奈一家企业资讯研究公司提供的数据,与2015年1月至9月的16亿美元投资相比,今年同期风投金额下降36%左右。此外,值得一提的重要事情是印度市场的投资活动并没有停止,技术领域的年轻初创公司还在继续获得早期投资,有290多家公司在他们的发展阶段获得了种子轮及A、B、C、D轮融资。

印度也不是今年亚洲地区唯一一个经历投资下行的国家。根据毕马威会计事务所和风投数据公司CB Insights的报告,在2016年第三季度美元投资领域,那些为风投所看好的中国公司在84笔交易中融资39亿美元,该数据比上季度下降了31.3%,比上年同期减少了63.9%。此外整个亚洲地区,包括中国、印度及东南亚在内的那些获得风投融资的公司,在1月至9月中共计获得219亿美元投资,较之上年同期的311亿美元投资额下降了29.5%。

需要注意的是该报告还涉及了种子轮和其他后期轮以外的投资项,因此报告中的数据并不能准确反映风投活动状况。然而,作为风投的主要运作领域,种子轮和其他后期轮为该报告提供了大部分的数据支持,因此这份报告仍然就亚洲地区早期投资活动给出了深刻研究结果。

“风投公司的投资者们正忙于撤回在印度的投资,在严峻的市场环境下尽可能获得最多的投资回报”

印度市场投资下行可以归因于两个因素。第一个因素是与上年相比,市场上可用资金额减少。到上年九月为止,印度初创公司市场上资本都没有受到任何限制,许多全球对冲基金对于那些貌似前景不错的初创公司,尤其是消费互联网行业内的公司,较之如今有更强烈的投资意愿,愿意给出大额投资。所以市场上涌现出包括日本软银集团为首的大批战略投资者。

他们愿意给出的购买初创公司资产的估值之高,令其他风险投资者在谈判桌上挣扎不休,犹豫是否跟进投资。当时资本环境狂热到印度一家廉价酒店平台OYO Room花了三年就轻松获得软银为首的投资集团1亿美元的投资。此外,一个以APP应用为基础的交易平台获得A轮空前融资5000万美元,该轮融资由包括印度移动支付公司Paytm的母公司One97、老虎环球基金与赛富投资基金在内的投资者参投。

“在2016年前九个月里,由于投资者的忧虑,在印度的资本总退出额超过了总投资额,在印度第一次发生这种事情。”

去年九月,在人民币贬值后,资本市场震荡。对冲基金,如总部位于纽约的老虎环球基金,开始放缓对印度初创公司的投资脚步。据报告估计,老虎环球基金作为独立的风投基金投资了许多印度初创公司,这段时间沉没投资超过了20亿美元。今年在早期投资市场中对冲基金不甚踊跃。就连日本软银,在今年六月总裁兼CEO Nikesh Arora离职后,也没有过多投资行动。他们已经被以中国科技巨头为首的战略投资者所取代,但是没有一个新的战略投资者像对冲基金或软银以前那样积极参与投资。这是一大消极因素。

至于第二个因素,实际上是个积极因素。在过去的九个月中,风投活动不甚活跃是因为投资者在退出投资以获得投资返还收益。因此印度市场第一次出现了风投资金总退出额超过总投资额的情况,总投资额为10.3亿美元,风投资金退出额却有14亿美元。

“即使估值高如Flipkart,在面临来自亚马逊的激烈竞争后,Flipkart 的投资者也很难获得投资回报。”

风险资金退出问题一直困扰着印度风投业。尽管风投公司能一次次退出风险资金,但是印度风投市场还不能证明它有能力为投资者提供类似脸书、领英、阿里巴巴这种异常惊人的退出案例。惊人的风险资金退出途径一般指的是能够返还投资者10倍、50倍原始投资的收益。根据风投基金投资人的行业说法,有限合伙人们期望在基金投资组合中发现一种或两种惊人的退出,能够凭此在一个投资周期内赚取至少5倍于原始投资的投资回报。

目前的情况是,有限合伙人们等候惊人资金退出路径的时间已远超过他们的预期。到去年为止,他们都曾期待这些退出路径会来自印度知名消费互联网初创企业一方,尤其是电子商务部分。

然而就连总部位于班加罗尔的电商巨头Flipkart,印度最具价值的初创企业,它在去年七月估值曾高达152亿美元,如今也在与电商巨头亚马逊的竞争中苦苦挣扎,它的投资者能否获得投资回报也是前景渺茫。因此,在目前这个过渡期内,可能在有限合伙人的要求下风投公司正在努力寻求可以尽可能在短期内获得投资回报的退出路径。

客观而言,尽管风投公司今年加速资金退出,但从去年开始有限合伙人回收资金获取投资回报的途径就已在顺利运作。

在2015年,风险投资者针对65笔投资,资金退出金额共计15亿美元。有趣的是,去年和今年上九个月中,与技术领域投资的资金退出相比,非技术领域投资的资金退出反而表现不差。要知道,在2014年至2015年期间,印度资本市场里的风投公司开始将关注点从非技术领域移开,因为他们认为非技术领域无利可图,不像投资技术领域那般有丰厚投资回报。

2015年一月至今,风险投资者已经就73笔技术领域的投资进行资金退出,资金退出金额共计17亿美元,平均获得了4.2倍于原始投资的回报。相比之下,投资者就46笔非技术领域的投资进行资金退出共计12亿美元,平均获得了3.1倍于原始投资的回报。技术领域投资的资金退出规模超过非技术领域投资并不会令人惊讶,因为在过去两年里,大部分投资者,除了影响基金活动外,自己还积极停止了先前在非技术领域活跃的投资活动。这个案例可能会支持风险投资者们继续投资非技术领域的初创公司,特别是那些医疗、教育、专业零售方面的公司。此外,考虑到我们目前还无法完全预测去年估值泡沫破裂所造成的危害程度,投资技术领域的系列投资组合可能仍会带来一定程度的资产减值。

依大部分情况来看,无论是技术领域还是非技术领域投资,今年第四季度及明年近一年内风险投资业的主要动作都将是资金的退出活动。在所有风投公司恢复元气,能进行下一阶段投资,赚取投资回报前,最多会有一个两至三年的空窗期。如果下一批投资印度市场的公司找不到进一步资金退出的路径,他们的境遇将会更加糟糕。

对于新兴企业,尤其是那些准备A轮融资的初创公司来说,这意味着他们目前将很难得到早期投资。A轮融资是那些初创公司向风投寻求的第一笔用于推出产品或服务的融资活动。在过去的九个月中,与去年同期相比,那些投资者投资的金额减少55%至3.44亿美元。获得融资的公司越来越少,融资数量同比下降47.8%。A轮融资的资金紧缩可能会对处于种子轮融资阶段的公司带来毁灭性打击,事实上种子轮融资数量在过去九个月中仅增长0.8%。如果A轮融资活动不尽快恢复正常,多达121家寻求种子轮融资的初创公司将会倒闭。

在未来几周内,Flipkart,当前初创公司浪潮中的弄潮儿,预计在市场上募集新一轮资金。它可能会根据公司最近的估值融资152亿美元或者募集更少的资金。此外有报道称提供叫车服务的Ola公司正在准备筹集5亿美元的资金,该轮融资由现有投资者日本软银参投。这轮融资活动如果成功的话,可以为那些经历了过去九个月糟糕状况的初创公司提供亟需的喘息时间。

文章信息来自于猎云网 ,不代表白鲸出海官方立场,内容仅供网友参考学习。对于因本网站内容所引起的纠纷、损失等,白鲸出海均不承担侵权行为的连带责任。如若转载请联系原出处

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

闽公网安备35010402350923号

闽公网安备35010402350923号