TikTok Shop逆袭Lazada,东南亚电商遇变

原标题:TikTok Shop逆袭Lazada,东南亚电商遇变

作者:林曦

来源:新熵

题图来源 | pexels

入局三年多,TikTok Shop 已经成为东南亚主要的电商平台之一,市场份额直逼阿里旗下跨境电商平台 Lazada。外媒更是直言,TikTok 的电商业务超越 Lazada,成为东盟地区第二大玩家。

日前,新加坡的墨腾创投(Momentum Works)发布了《2024 年东南亚电商报告》,TikTok Shop 的商品交易总额(GMV)从 2022 年的 44 亿美元增长了近 4 倍,达到去年的 163 亿美元,增长率是该地区中最快的。

报告称,2023 年东南亚 8 大主流电商平台的总 GMV 升至 1146 亿美元,同比增长 15%。Shopee 以 48% 的份额保持领先地位,其次 Lazada 占 16.4%,TikTok 和 Tokopedia 各占 14.2%。

“加上印尼的 Tokopedia(TikTok 去年持有其多数股权),TikTok 的电子商务平台超越 Lazada,成为东盟地区第二大玩家,截至去年的市场份额估计为 28.4%。”

2015 年的时候,Shopee 刚刚在东南亚成立,而 Lazada 是东南亚第一大电商平台。到了 2019 年第一季度,在下载量、月活跃用户数量以及用户留存率等数据上,Shopee 都获得冠军。而 2020 年,Shopee 就以 354 亿美元 GMV 拿下东南亚 57% 的市场规模,此后 Lazada 一直屈居第二。

没想到,2021 年从印尼市场小步进入东南亚的 TikTok Shop,渐渐后来居上。经历了 2022 年的野蛮生长,2023 年的政策危机,TikTok Shop 慢慢地在东南亚站稳脚跟,Lazada 等电商平台的地位逐渐被挤占。

TikTok Shop 东南亚的百亿美元大计

墨腾创投创始人兼 CEO 李江玕表示,TikTok 已成为东南亚“非常重要的玩家”,该公司已承诺在东南亚投资数十亿美元,“今年,根据他们与 Tokopedia 的整合情况,他们很有可能成为印尼的第一大玩家。”

TikTok Shop 最早于 2021 年 2 月上线了英国和印尼,2021 年创造电商 GMV 约 10 亿美元,而印尼市场就贡献了 70% 的销量。印尼这一站的试水成功,令其在东南亚大胆踏步。

2022 年上半年,TikTok Shop 陆续进入了泰国、越南、菲律宾、马来西亚、新加坡,当年 6 月布局了东南亚 6 国。有数据显示,2022 年,TikTok 在东南亚的电商 GMV 增长逾 3 倍,达到 44 亿美元。

跟国内抖音电商异曲同工,TikTok Shop 在东南亚市场也是走“兴趣电商”路线,主要以短视频带货为主,2022 年下半年直播带货也渐渐兴起。

根据新熵了解,大批来自 Shopee 和 Lazada 的跨境电商卖家,在 2022 年进入 TikTok Shop 抢占新兴平台的红利。TikTok Shop 初期不收取商家佣金,同时给予消费者很多补贴,如免邮费、优惠券、满减券等。

与此同时,从中国去东南亚的创业团队,以及本地的中小企业,瞄准 TikTok Shop 直播带货的新业务,迅速组建起大大小小数百上千家 MCN 机构,招募当地年轻女性、男性,从零开始培养带货主播,希望重现中国直播带货的销售神话。

2022 年,TikTok Shop 在东南亚开放招商的品类不多,商品数量也不多,很多卖家用店群、铺货等方式来抢第一波平台流量。这些卖家本就经营着 Shopee 和 Lazada 店铺,有东南亚运营经验或供应货盘,直接在 TikTok Shop 上架“无货源”商品,他们就能进行快速销售。

有东南亚跨境卖家告诉我们,2022 年,基于菲律宾、马来西亚市场,他在 TikTok Shop 上开了几百家小店,每家店上几千个产品。刚开始几个月,流量极好,每个小店每天出几百单,“有当地企业执照、信息,就可以无限开店。新平台刚上线,一般都允许铺店群,因为缺产品,要靠店群来铺品。”

这种草莽阶段,持续了大概半年,一波卖家赚到了不少利润。但同期,投入做直播带货的卖家和 MCN 机构并不顺利,大部分处于亏损状态,一方面东南亚直播购物的氛围并没有培养起来,无法形成较大的场观和 GMV,另一方面传统平台卖家不了解社交电商玩法,打爆品都靠“运气”,销量处于不稳定状态,难以保证盈利。

渡过了混乱的 2022 年,尽管最终没有实现 200 亿美元的 GMV 目标,2023 年也是 TikTok Shop 在东南亚的爆发之年。

2023 年 2 月,TikTok Shop 放出大招,正式在东南亚启动了商城业务,完成了货架电商与社交电商的“双剑合璧”。此举一出,在“货找人”的既有模式外,TikTok Shop 也打通了“人找货”的闭环,降低了更多跨境卖家入场的门槛。

在东南亚第三大电商市场越南中,2023 年上半年,虽然不及 Shopee,TikTok Shop 以 16.3 万亿越南盾的份额跃居第二,Lazada 跌至第三位。

这一成绩持续保持,根据上述墨腾创投报告,2023 年全年,TikTok Shop 在越南的市场份额达到了 24%,而 Lazada 的市场份额则降至 14%。到了 2024 年上半年,TikTok Shop 越南站的收入同比去年上半年增长了约 40%,达到 27.7 万亿越南盾。

上个月,TikTok Shop 官方公布数据显示,2023 年东南亚跨境动销商品数同比增长超 19 倍,跨境商家数增幅近 5 倍。

这一年,TikTok Shop 在东南亚市场势如破竹,但也遭受了政策阻力,尤其是在第一大电商市场印尼。

2023 年 9 月 27 日,印尼贸易部正式公布经修订的《2023 年第 31 号贸易部长令》,规定社交媒体不得作为商品的销售平台。几天后,TikTok Shop 印尼站宣布正式关闭。

但两个月后,事情就出现转机。2023 年 12 月,TikTok 与印尼 GoTo 集团达成的电商战略合作协议,TikTok 与印尼本土电商平台 Tokopedia 合并为 PT Tokopedia,TikTok 以 8.4 亿美元收购了 Tokopedia 的 75.01% 股份,该交易于 2024 年 1 月 31 日完成。

就在这两三个月中,TikTok Shop 印尼站“出逃”了一批卖家。根据 FastMoss 的数据显示,印尼是 TikTok Shop 在东南亚的最大市场。印尼市场在 TikTok Shop 东南亚大盘中占据了 60% 的销售份额。

尽管经历了风波,TikTok 得以重启在印尼的电商业务,甚至以“钞能力”获得了更大的市场份额。根据上述墨腾创投报告,TikTok 和 Tokopedia 在印尼的市场份额已增长至 39%,仅次于 Shopee 的 40%。

2023 年,TikTok Shop 在东南亚创造了数倍增长,163 亿美元的 GMV 不及其 200 亿美元预期,但比起 2022 年 44 亿美元,增速惊人。

TikTok Shop 凭什么超越 Lazada?

显然,TikTok Shop 已经在主要市场逼近和超过 Lazada 的市场份额,甚至对东南亚电商巨头 Shopee 造成威胁。

不同于传统货架电商平台,TikTok Shop 植根于 TikTok 这个短视频社交平台,在电商业务未上线之前,TikTok 就已经在东南亚拥有广大用户。电商业务最重要的因素如用户规模、活跃用户数,TikTok 具备优势,也即占有流量。

过去 5 年,东南亚是全球经济增长最快的地区之一,其人口结构更是高度年轻化。东南亚地区有近 7 亿人口,其中 30 岁以下占比超过 50%;预计到 2030 年,“千禧一代”和“Z 世代”将占东盟消费者的 75%。

这些年轻用户,几乎都被 TikTok 所拥有。TikTok 官方数据显示,截至 2023 年中,TikTok 在东南亚的月活跃用户总数达到 3.25 亿,其中 1500 万是企业用户。

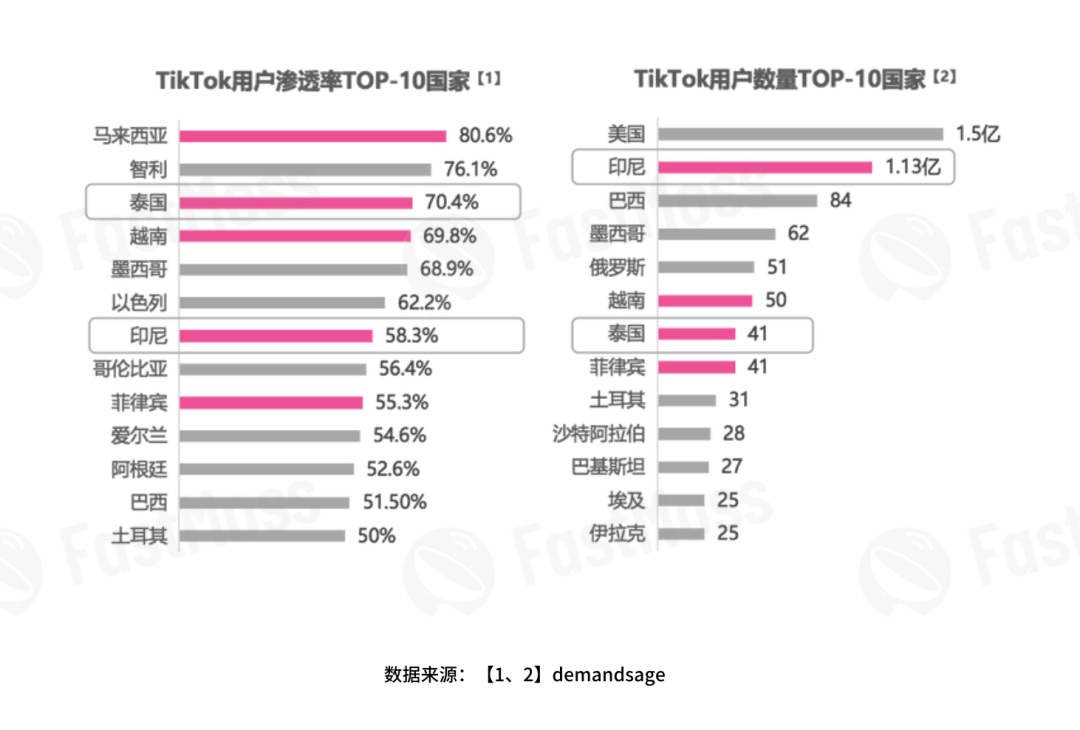

FastMoss《2023 年度 TikTok 生态发展白皮书》显示,TikTok 在东南亚主要国家的用户渗透率都超过 50%。

图源:FastMoss《2023 年度 TikTok 生态发展白皮书》

庞大的年轻用户群,支持 TikTok 的电商业务在东南亚实现规模增长,尤其是过去一年,社交电商的模式发挥了优势,直播电商成为东南亚消费者新的网购渠道。

在东南亚,Milieu Insight 的调研报告显示,82% 的受访者进入过直播间,其中每周至少逛一次直播间的用户达到 48%,曾经在直播间下单购物的比例达到 63%。

东南亚的直播生态发展较快。Omise 数据显示,2021 年东南亚直播电商 GMV 年增长率达 306%,预计 2023 年东南亚直播电商的市场规模将达到 190 亿美元。

短视频、直播、橱窗、商城,TikTok Shop 的组合拳在东南亚发力,完成“人、货、场”的搭建。短视频进行内容营销,直播激发购物者冲动购物需求,商城沉淀出产品超市,TikTok Shop 实现了“看视频-种草-下单”的无缝衔接。

此外,非常关键的,作为新兴平台,TikTok Shop 在营销方面的投入远超竞争对手。有分析师预估,TikTok Shop 每年的激励措施花费在 6 亿至 8 亿美元之间。这些投入不仅用于传统的广告投放,还包括对商家和 KOL 的补贴,以及各种促销活动,给予消费者大额优惠券等,有效刺激了平台的交易量和用户增长。

2024 年,TikTok Shop 还在东南亚加大了本地化投入。例如,其在越南、泰国和印尼等重点市场增设了运营中心,并与当地知名 KOL 合作,推出了一系列符合本地文化的营销活动。

Cube Asia 的相关调查显示,在 TikTok Shop 购物的印尼、泰国和菲律宾消费者,会减少在 Shopee(-51%)、Lazada(-45%)和线下(-38%)的支出。

后起之秀 TikTok Shop,在过去一年,继续重塑东南亚的电商格局。

努力却不敌,Lazada 面临困局

曾经,Lazada 是东南亚电商市场的主要领导者之一,如今,其地位已经被 Shopee 和 TikTok Shop 先后赶超、双面夹击。

Lazada 于 2012 年在新加坡成立,2016 年被阿里以 10 亿美元收购,是阿里国际数字商业集团的重要平台之一。

阿里非常重视这一平台,并持续注资。5 月 22 日,根据 Alternatives.pe 提供的数据,阿里向 Lazada 再次注资 2.3 亿美元。至今,阿里巴巴已累计向 Lazada 投资 10 次,总计约 77 亿美元。

根据最新财报,2024 年第一季度,阿里国际数字商业集团收入同比增长 45%,旗下零售平台整体订单量同比增长 20%,绝大部分来源于速卖通 Choice 业务的增长。财报里也提及了 Lazada,“Lazada 继续提升运营效率,2024 年一季度 Lazada 每单亏损同比明显收窄。”

寄予厚望,但 Lazada 发展似乎不够理想,如今已经被 TikTok Shop 挤占了市场份额。

此前,Lazada 在东南亚的本地化进程缓慢,尤其是 2018 年起,先后换过 4 任 CEO,平台前台和后台系统跟淘宝、天猫体系类似,令本地商家难以适应。

2022 年 1 月开始,蒋凡接手了阿里国际业务,开始梳理 Lazada 等东南亚业务。同年 6 月,蒋凡任命新的 Lazada CEO 董铮,管理团队开始稳定,并开始推进本地化业务。

据悉,至今 Lazada 团队大部分来自当地,尤其是高管团队,主要市场的业务负责人均来自本地。蒋凡在财报电话会上表示,面向未来,国际零售业务依然会坚持跨境+本地模式的投入。

但尽管如此,Lazada 仍然无法抢回失去的市场份额。根据墨腾创投报告数据,Lazada 在东南亚 6 国的平均市场份额从 2023 年的 25% 下降到了 16%。

去年,Lazada 为 TikTok Shop 印尼站“流离失所”的卖家,提供 3 个月零佣金、2 个月免运费以及价值 30 万印尼盾的卖家解决方案积分的福利。但结果也未能如愿,根据上述墨腾创投报告,2023 年在印尼市场,不加上 Tokopedia,TikTok Shop 的市场份额上是 9%,而 Lazada 是 7%。

Lazada 的平台活跃度远不及 Shopee 和 TikTok Shop。根据 Similarweb 发布的数据,Lazada 在 2024 年 6 月的网站总访问量为 1.381 亿,较 5 月上涨 10.4%。Shopee 保持了较高的访问量,2024 年 6 月的网站总访问量为 5.915 亿,尽管较 5 月有所下降。

Lazada 仍然在不断调整,以应对市场竞争。2024 年初,Lazada 进行了首次裁员,在东南亚 6 国裁减近 20% 的员工。而就在 2023 年 12 月,其进行了组织架构调整。晚点 LatePost 报道称,大规模组织调整的背后,是一次总部、地方权力格局的重新划分。

目前来看,Lazada 仍然面临诸多挑战。作为较早进入东南亚市场的电商平台,其品牌形象在年轻消费者中略显陈旧。相比之下,TikTok Shop 凭借其时尚、年轻的品牌调性,更容易吸引 Z 世代和千禧一代消费者。Lazada 需要重塑品牌形象,以适应不断变化的消费者需求和偏好。

东南亚电商市场的竞争格局正在发生深刻变化,TikTok Shop 侵蚀 Lazada 的份额,已是不争的事实。显然,Lazada 需要在创新、用户体验和运营效率等多个方面全面发力,才能在这场激烈的竞争中保持站位。

文章信息来自于新熵 ,不代表白鲸出海官方立场,内容仅供网友参考学习。对于因本网站内容所引起的纠纷、损失等,白鲸出海均不承担侵权行为的连带责任。如若转载请联系原出处

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

闽公网安备35010402350923号

闽公网安备35010402350923号