迪士尼继续亏损,危机何解?

原标题:迪士尼继续亏损,危机何解?

编译:华尔街大事件

题图来源 | pexels

自 2019 年底推出 Disney+ 以来,迪士尼开始了直接面向消费者的流媒体之旅,直接向消费者提供 Disney+、ESPN+ 和 Hulu。订阅用户在大流行期间激增,但现在增长已经放缓。我认为,由于内容支出巨大,迪士尼不会很快从直接面向消费者的业务中获得营业利润,这将继续影响其整体利润。根据我的评估,迪士尼的股价被高估了,因此我给予迪士尼“卖出”评级。

直接面向消费者业务的持续支出

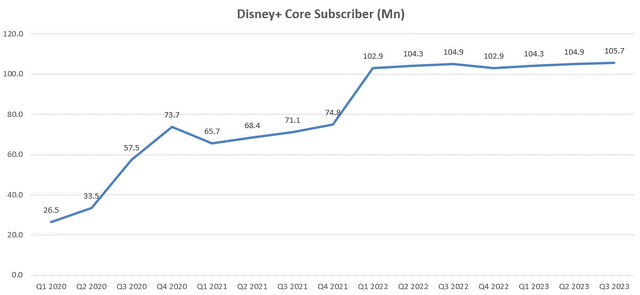

迪士尼的直接面向消费者业务(DTC)包括 Disney+、Disney+ Hotstar、ESPN+、Hulu 和 Star+ 视频流媒体服务。从 2019 年底推出到 2022 财年第一季度,Disney+ 核心用户数量实现了显著增长。在大流行病期间,由于人们将更多的时间花在屏幕上,向远程工作的转变导致流媒体服务的使用量大幅激增。然而,在后可视化时代,流媒体服务的增长速度开始放缓。

迪士尼季度业绩

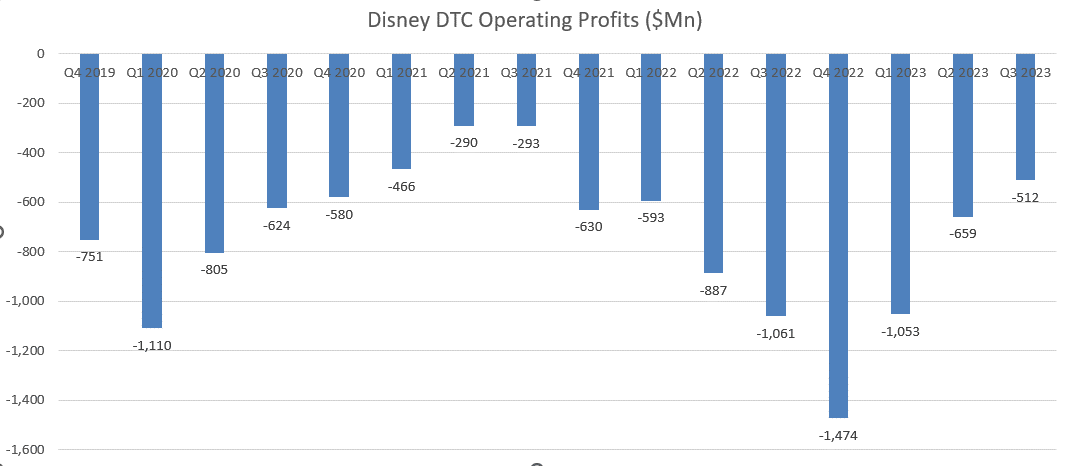

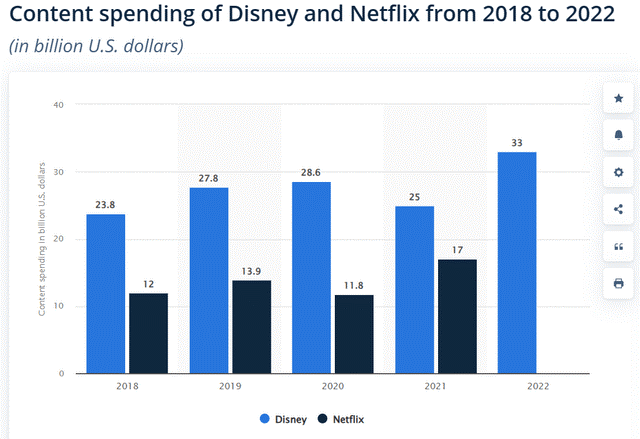

迪士尼的 DTC 业务在 2022 财年的收入为 195 亿美元,营业利润为 40 亿美元。运营亏损的主要原因之一是其巨额的内容支出。迪士尼 2022 财年的内容支出为 330 亿美元,2021 财年为 250 亿美元,2020 财年为 286 亿美元,2019 财年为 278 亿美元。2022 年底,鲍勃·艾格重新担任首席执行官,他开始削减内容支出预算。2023 财年第三季度,迪士尼预计其 2023 财年的内容支出约为 270 亿美元,比之前的指导性目标低了 30 亿美元。如下图所示,迪士尼的 DTC 业务长期处于亏损状态,我不认为他们能在短期内扭亏为盈。

迪士尼季度业绩

迪士尼管理层预计,到 2024 财年中期,DTC 业务将有明显改善,这意味着未来三个季度的 DTC 业务仍将处于亏损状态。尽管 Netflix 的营业利润率高达 20%,但我仍然对迪士尼能否在短期内实现可比利润率持怀疑态度。造成我的怀疑有几个关键因素。

首先,根据 Statista 的数据,迪士尼在内容方面的投入一直超过 Netflix。报告显示,Netflix 超过一半的内容都是原创和独家内容,这与 Hulu 的 4% 形成了鲜明对比。此外,Netflix 管理层的目标是在未来几年内,原创内容和授权内容各占一半,这一战略有助于内容成本控制。

其次,Netflix 从一开始就是一家纯技术驱动型公司,而迪士尼则更多地坚持以消费者为中心的传统做法,我认为这种做法本质上并非以技术为导向。技术驱动型公司要求采用精简的方法,减少官僚作风,进行迅速高效的成本管理。在我看来,迪士尼的组织基因中并没有这些元素。考虑到这些因素,我怀疑迪士尼能否在可预见的未来实现与 Netflix 相当的营业利润率。

统计

高昂的重组成本和债务

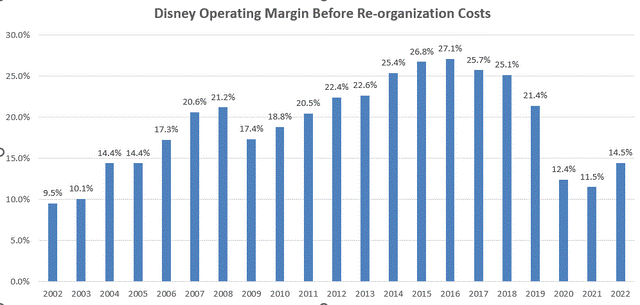

迪士尼的利润率在 2016 财年达到顶峰,随着时间的推移不断下降,即使调整了重组成本也是如此。在某种程度上,这种下降是可以理解的,因为他们涉足了 DTC 业务,而早期投资对未来增长至关重要。然而,从投资者的角度来看,这不太可能是一项有吸引力的投资,尤其是考虑到其 DTC 业务的未来不可预测。

迪士尼 10Ks

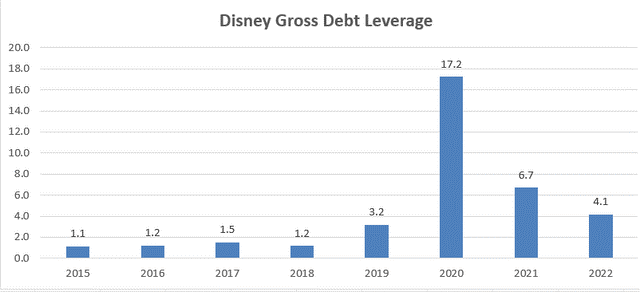

今年前三个季度,迪士尼已经在重组和减值费用上花费了 28.7 亿美元。这些费用将在短期内进一步拖累迪士尼公布的营业利润率。关于其资产负债表,2022 财年的总债务杠杆率为 4.1 倍。我对他们在大流行病后对资产负债表进行去杠杆化表示赞赏。不过,目前的债务杠杆率仍然很高。

迪士尼 10 公里赛

其他风险

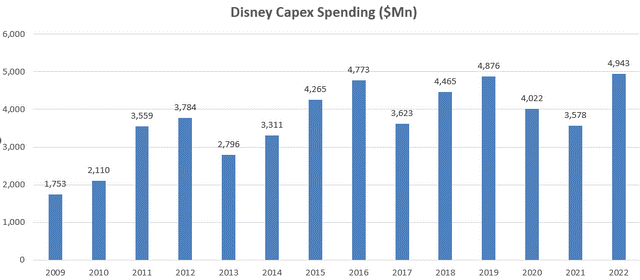

最近,迪士尼宣布计划在未来 10 年内将其乐园业务的资本支出增加近一倍,达到约 600 亿美元。这意味着他们平均每年的资本支出将超过 60 亿美元。这标志着他们在过去十年中的支出有了大幅增长。在 2022 财年,迪士尼的资本支出为 49 亿美元,并计划在 2023 财年支出 50 亿美元。不断攀升的资本支出可能会对其未来十年的自由现金流利润率构成重大挑战。

迪士尼 10Ks

在 2016 财年、2017 财年和 2018 财年等高峰时期,迪士尼的自由现金流利润率约为 16%。然而,由于近年来的大量投资,其自由现金流利润率在 2022 财年下降到了 1.3%。利润率下降的主要原因是利润率陷入困境,迪士尼公布的营业利润率从 2016 财年的 25.5% 下降到 2022 财年的 7.9%。从 2016 财年到 2022 财年,迪士尼在重组和减值方面的运营支出也超过了 80 亿美元。目前增加资本支出的计划可能会使其未来十年的自由现金流状况更加紧张。

财务与展望

2023 财年第三季度,迪士尼公司的收入实现了 4% 的增长,但调整后每股收益的增长率却下降了 5.5%。由于广告支出减少,线性网络收入同比下降 6%。另一方面,直接面向消费者的收入同比增长了 12%,运营亏损缩小到 5.12 亿美元,与 2022 财年第三季度的 10 亿美元亏损相比有了显著改善。

尽管第二季度产生的自由现金流有所改善,但整体业绩表明,迪士尼仍在利润率方面苦苦挣扎。此外,考虑到 2024 财年资本支出即将增加,短期内其自由现金流的产生可能会面临压力。

第三季度财报最令人担忧的是,其管理团队预计在 2024 财年中期之前,其 DTC 业务的盈利能力不会出现好转。盈利能力不足可能会继续拖累其股价。

估值

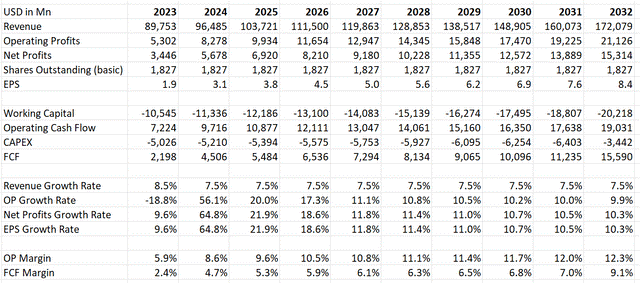

我预计他们在 2023 财年的收入将增长 8.5%,这与他们目前的指导目标一致。在过去 8 年中,迪士尼的平均收入增长率约为 7.3%。因此,我假设正常化收入增长率为 7.5%。此外,我还假设 2023 财年的重组成本为 30 亿美元,2024 财年为 10 亿美元,2025 财年为 5 亿美元,因为我认为他们的重组成本将在 2023 财年达到顶峰,然后在接下来的两个财年逐渐放缓。随着他们计划减少内容支出,我预计他们的利润率将随着时间的推移开始改善。我认为到 2032 财年,他们的利润率将达到 12.3%,同一财年的自由现金流利润率将达到 9.1%。

迪士尼 DCF 模型--作者的计算

采用 10% 的贴现率、4% 的最终增长率和 25% 的税率,企业总价值估计为 1,580 亿美元。在对其债务和现金余额进行调整后,计算得出其股票价格的公允价值为每股 67 美元。我认为他们的股价在这个水平上被高估了。

结论

该分析师认为迪士尼需要相当长的时间才能使其 DTC 业务实现盈利。此外,他们在乐园方面不断增加的资本支出可能会使他们的自由现金流产生压力。根据该分析师的估计,股价似乎被高估了。因此,该分析师给予迪斯尼“卖出”评级。

文章信息来自于美股研究社 ,不代表白鲸出海官方立场,内容仅供网友参考学习。对于因本网站内容所引起的纠纷、损失等,白鲸出海均不承担侵权行为的连带责任。如若转载请联系原出处

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

闽公网安备35010402350923号

闽公网安备35010402350923号