Spotify:计划提高订阅价格,未来可期

原标题:Spotify:计划提高订阅价格,未来可期

编译 | 华尔街大事件

题图来源 | pexels

Spotify 公布的 2023 年第二季度业绩好坏参半,盈利能力未达预期。可以理解的是,在这个资本昂贵的市场上,盈利不及预期是不受欢迎的,特别是对于像 Spotify 这样的公司来说,它们的息税前利润率为负,而交易却处于增长溢价。结果,Spotify 股价在业绩公布后大幅下跌,此后股价继续因负面势头走低。

然而,Spotify 的息税前利润盈亏平衡指日可待。从更长远的角度来看,Spotify 的收入到 2030 年将突破 1000 亿美元,息税前利润率可能为 7-8%。

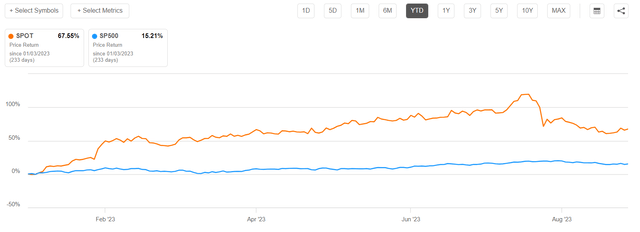

作为参考,Spotify 股票今年迄今的表现明显优于美国股市:自今年年初以来,Spotify 股票上涨了约 68%,而标准普尔 500 指数(SP500)的涨幅约为 15%。

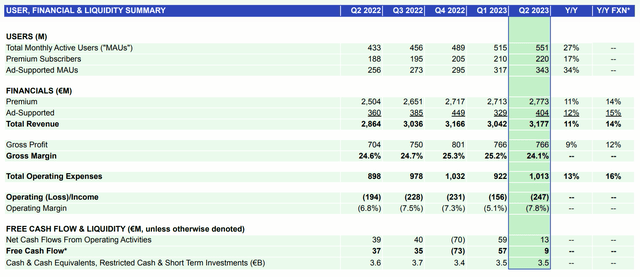

Spotify 公布的 2023 年第二季度业绩好坏参半:一方面,这家瑞典流媒体巨头在关键营收指标(包括用户增长和优质订户 KPI)方面超出了分析师的共识。另一方面,该公司未能实现盈利,毛利率现已降至 24.1%。

4 月至 6 月底期间,Spotify 创造了 31.8 亿欧元的收入,经汇率调整后同比增长约 14%。根据 Refinitiv 编制的数据(智能估算加权),分析师预计 2023 年第二季度销售额约为 31.7 亿欧元,这意味着超出了约 1 亿欧元。Spotify 的收入得到了用户群大幅扩张的支撑:月活跃用户数同比增长 27%,达到 5.51 亿(环比新增 3600 万,创历史新高);高级订阅用户同比增长 17%,达到 2.2 亿。

盈利能力方面,Spotify 的毛利率再次受到打击,降至 24.1%。不过,投资者应该考虑到,如果排除本季度精简运营和降低成本的行动,Spotify 第二季度的毛利率将为 25.5%,符合指引。营业收入亏损 2.47 亿欧元,而上年同期亏损 1.94 亿欧元,分析师一致估计亏损约为 1.2 亿欧元。

Spotify 本季度末的净现金头寸为 17 亿欧元,而运营现金为 1300 万欧元。

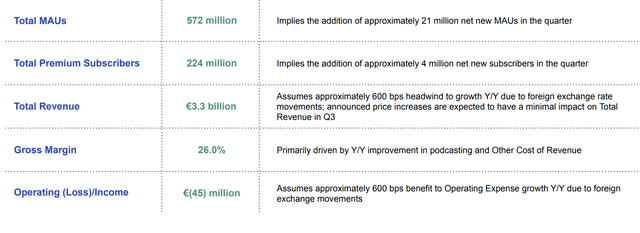

展望 2023 年第三季度,Spotify 目前预计月活跃用户总数为 5.72 亿,其中估计有 2.24 亿为高级订阅用户。Spotify 的毛利率预计将跃升至 26%,该公司的运营亏损预计将收窄至 4500 万欧元。

财报公布后,投资者对 Spotify 股票进行了惩罚,Spotify 股价在发布后 5 周下跌约 25%。负面反应可能是由于现货投资者对流媒体公司寻求毛利润扩张和息税前利润盈亏平衡失去了耐心。然而,市场没有必要做出激进、悲观的反应。有两个论点需要考虑:首先,Spotify 仍然是一个增长故事(MAU 增长)。因此,关注盈利能力可能只会给出错误信号;其次,Spotify 正在提高其优质订阅服务的价格,同时推动运营支出纪律。这些价格上涨尚未反映在第二季度的业绩中。到 2024 年底,这些行动可能会将 Spotify 的毛利率分别推至约 27.5% 和盈亏平衡。

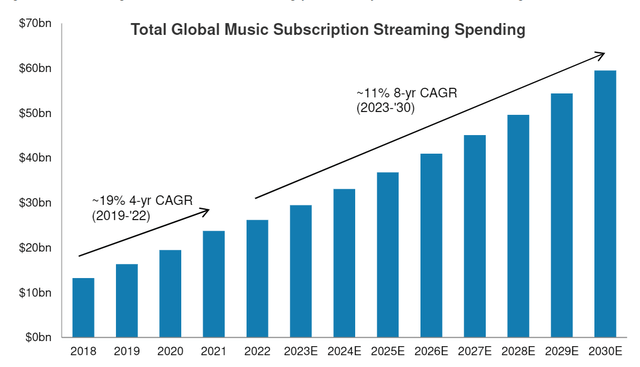

让我们更详细地考虑第一个盈利杠杆——月活跃用户数增长。根据摩根士丹利的一份研究报告(摩根士丹利 7 月 13 日的研究报告:音乐流媒体:Come Together - A Grand Bargain、WMG 的新音乐以及来自这里的现货牛市案例),全球音乐流媒体市场预计将扩大到 2030 年,复合年增长率为 11%。如果预测正确,那将是一个非常好的结果。不过,我想指出的是,Spotify 的增长速度远远快于市场,截至 2023 年第二季度,其月活跃用户数同比增长 27%。假设 11% 的复合年增长率是 Spotify 可能的月活跃用户增长的底线到 2023 年,假设 2023 年第二季度创纪录的扩张是上限,则 18% 的复合年增长率中点表明 Spotify 有望在未来 8 年内将其用户群翻两番。

现在来谈谈第二个论点——定价:在第二季度业绩公布前不久,Spotify 宣布该公司将立即开始调整其大部分主要运营市场的订阅定价:例如,在美国和英国,Spotify 将提高订阅定价。Single 计划的每月订阅费用为 1 美元,至 10.99 美元;Duo 计划为 2 美元,至 14.99 美元;家庭计划为 1 美元,至 16.99 美元;学生计划为 1 美元,至 5.99 美元。将这些价格上涨与 Spotify 在各自市场的用户群联系起来,很容易预测 Spotify 的价格上涨可能会带来年化 650 至 7 亿欧元的收入增长,其中超过 50% 可能会直接流向底线。

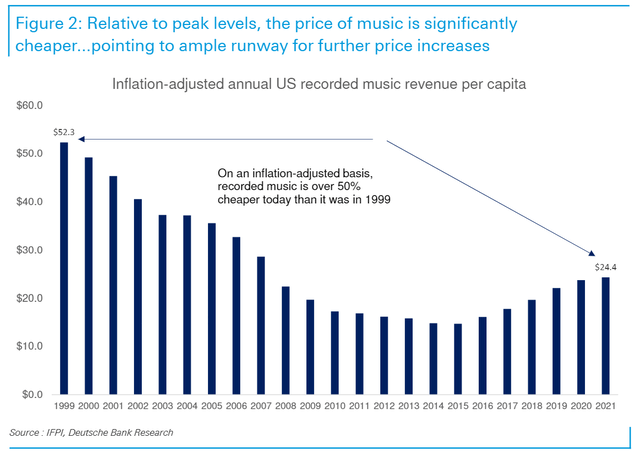

谈到定价,从长期角度来看,Spotify 的价格上涨仍有更多上行空间——定价差距可能会在 2030 年之前缩小。根据德意志银行的研究(日期为研究报告)7 月 24 日:关于 Spotify 价格上涨的思考),2021/2022 年的音乐消费比 1999/2000 年便宜约 50%。现在,随着流媒体巩固了其作为最终消费者第一大音乐交付方式的地位,并领先随着平台慢慢巩固其用户群,如果看到人均音乐收入到 2030 年逐渐回升至 45-50 美元左右,我不会感到惊讶。

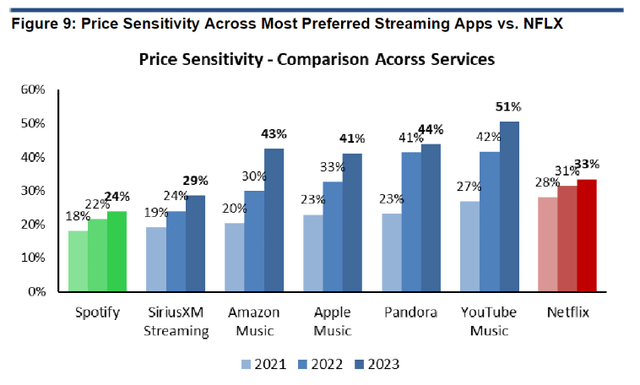

为了结束涨价争论,我想讨论一下最后的考虑因素——涨价敏感性。在这种背景下,Spotify 作为一家具有高定价杠杆(与同行相比)的公司脱颖而出。根据 Evercore 于 6 月 13 日进行的一项调查(研究报告:Evercore,6 月 13 日:互联网音频调查:处于战略最佳位置),共有 1,300 名受访者,Spotify 用户对音乐流媒体的价格敏感度较低;事实上,他们对价格的敏感度低于奈飞用户。

因此,凭借超过 20 亿的用户群,以大约 45-50 美元的 ARPU 货币化,首席执行官 Daniel Ek 的预测似乎是可行的:“从我所看到的一切来看,我相信在未来十年里,我们将成为一家年收入 1000 亿美元的公司。”

Spotify 面临的主要风险是与大型科技公司的竞争:尤其是苹果、亚马逊和谷歌正在争夺音乐流媒体行业的份额,而这些玩家并不是“好”的竞争对手。具体来说,除了争夺用户之外,来自苹果和谷歌等财力雄厚的玩家的竞争也有可能导致内容获取成本增加,因为流媒体供应商努力获得独家音乐版权以保持竞争力。

此外,与苹果和 YouTube 相比,Spotify 在实现订阅以外的收入来源多元化方面可能面临挑战,苹果和 YouTube 都有其他盈利业务支持其音乐和视频产品。虽然 Spotify 看起来像是目前音乐流媒体领域的赢家(对我来说),但投资者应该“像鹰一样”关注竞争动态。

Spotify 继续捍卫其作为音乐流媒体服务全球领导者的地位。在这种背景下,预计到 2030 年,该公司的月活跃用户数将扩大 4 倍,使该平台的用户群达到 20 亿以上。

文章信息来自于美股研究社 ,不代表白鲸出海官方立场,内容仅供网友参考学习。对于因本网站内容所引起的纠纷、损失等,白鲸出海均不承担侵权行为的连带责任。如若转载请联系原出处

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

本文相关公司

Spotify认证

闽公网安备35010402350923号

闽公网安备35010402350923号