PayPal:是机会还是价值陷阱?

原标题:PayPal:是机会还是价值陷阱?

编译 | 华尔街大事件

题图来源 | pexels

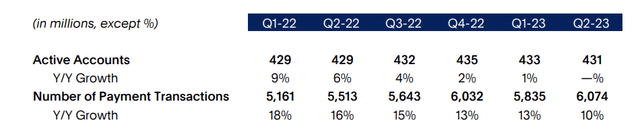

PayPal 公布的第二季度业绩超出预期,收入增长 8%,非 GAAP 每股收益增长 24%,支付量增长 11%,交易量增长 10%,每个活跃账户交易量增长 12%。然而,市场反应消极,股价在过去一年下跌了 34%。

许多投资者可能想知道这是一个价值陷阱还是一个机会,因为目前其估值相对于历史而言似乎很有吸引力。PayPal 股票的市盈率仅为 13 倍,远低于 39 倍的 5 年平均水平。PEG 比率为 0.75 倍。

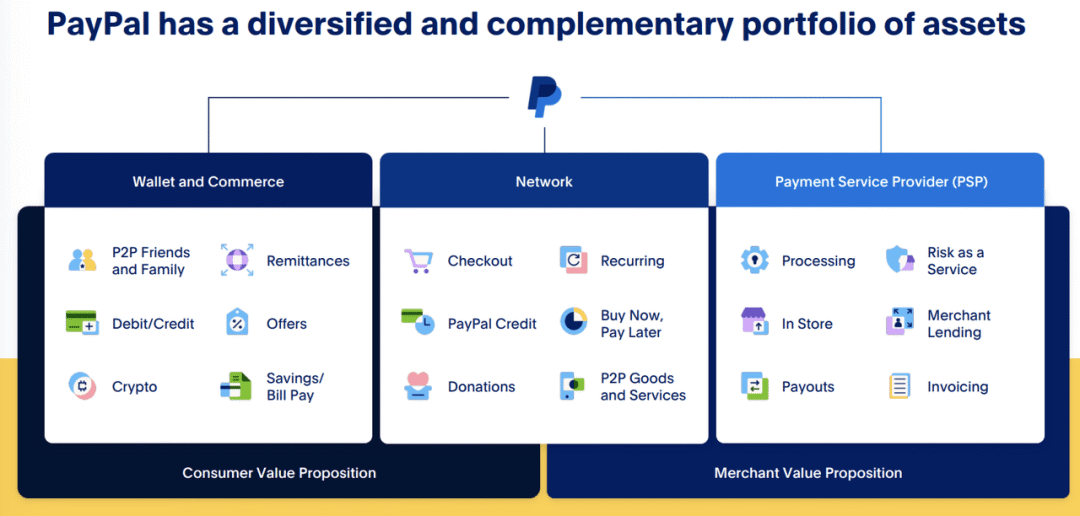

PayPal 使用 PayPal、Xoom 和 Venmo 等点对点 (P2P) 支付服务来获取新的零售客户。通过这些 P2P 工具建立了超过 4 亿消费者的庞大用户群,PayPal 就可以利用其规模与商家协商采用 PayPal 作为结账选项。这使得 PayPal 可以通过向商家(处理费、货币兑换费)和消费者(即时转账费)收取通过其平台进行交易的费用来产生收入。由于上述合作关系,PayPal 能够为商家和消费者提供融资和其他增值服务。

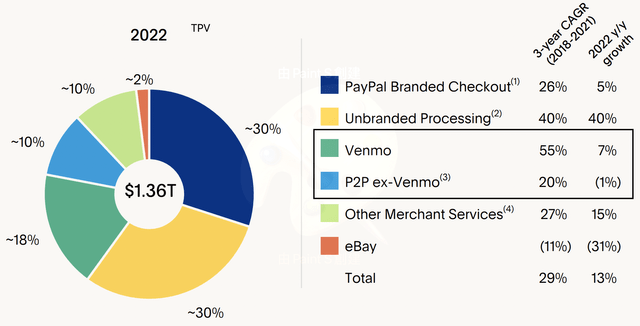

PayPal 使用 P2P 转账来吸引用户。其 P2P 支付量占其总 TPV 的 25%。

PayPal 的商业模式最近面临着银行推出竞争性点对点支付服务的挑战。2017 年,银行推出了 Zelle,该软件的用户基数已经迅速增长,接近 Venmo 的规模。Zelle 由几家大型银行拥有。Oberlo 的数据显示,Zelle 的用户数量在 2022 年达到 6770 万,增长 10%,而 Venmo 的用户数量为 8500 万,增长 9.5%。Venmo、Xoom 和 PayPal 一直是 PayPal 的重要客户获取工具。

然而,PayPal 和 Xoom 由于面临阻力,2022 年支付量增长下降了 1%。与此同时,Venmo 的支付量增长显着放缓至 2022 年的 7%,低于 2018-2021 年 55% 的三年复合年增长率。2023 年第二季度的规律是,其 P2P 支付量仅增长 2%,而 Venmo 支付量增长了 8%。

Zelle 的崛起和 Venmo 增长的放缓对 PayPal 的商业模式构成了威胁,该模式严重依赖点对点支付服务来获取新的零售客户并推动交易量。其客户群增长在 2023 年第二季度陷入停滞。

Venmo 一直是 PayPal 有效的获客工具,因为它利用 PayPal 的内部网络在用户之间免费即时转移资金,这比银行 ACH 转账要快得多。然而,银行现在有潜力将 PayPal 的速度与新的 FedNow 即时支付系统相匹配。FedNow 的成本明显低于银行之前依靠电汇进行快速点对点支付的成本。与美联储现在,银行每月只需为每个接收转账的路由号码支付 25 美元的费用,发送者为每次转账支付 0.045 美元的费用,以及支付消息请求的 0.01 美元的费用。

这意味着银行可以以极低的成本或免费向消费者提供即时 P2P 支付服务。因此,随着银行采用 FedNow,PayPal 之前在 P2P 转账方面的速度优势正在消失,威胁到 Venmo 作为 PayPal 有效、低成本获客工具的地位。

PayPal 的品牌结账(上图中的蓝色饼图)占其总支付量的 30%,是主要的收入驱动力。品牌结账是指在结账页面上使用 PayPal 徽标作为付款选项。因此,品牌结账的主要竞争对手是信用卡支付处理商,因为它们的目标是成为在线或店内交易期间选择的支付方式。

据 Shift 称,全球有 28 亿张信用卡在使用,70% 的人至少拥有一张。就流通卡数量和持卡人基础而言,PayPal 无法与之相比。例如,根据 Credicards.com 的数据,仅 Visa 就在全球拥有 11 亿张信用卡。信用卡支付处理商利用与银行的深厚关系,通过有吸引力的开卡奖金来吸引用户。这种合作关系还使他们能够规模化运营并主导支付领域。

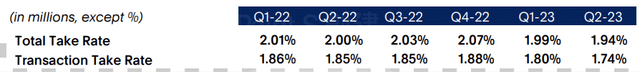

PayPal 的品牌结账业务在 2022 年放缓,增速从 2018-2021 年的每年 26% 降至 5%。品牌结账通过向商家收取溢价,利用客户在结账时对 PayPal 徽标的偏好,从而获得更高的成交率。然而,品牌结账的交易率在 2023 年第二季度跌至新低,这表明 PayPal 这家最著名的利用其品牌知名度的支付服务面临着越来越大的竞争压力。这表明 PayPal 作为最显眼的支付服务在结账时显示其徽标时面临着竞争压力。

PayPal 的无品牌结账(上图中的黄色饼图)占其 2022 年支付量的 30%。这是指使用 PayPal 作为处理者但在结账时不显示 PayPal 徽标的商家。由于 PayPal 品牌对消费者不可见,因此无品牌结账对 PayPal 的接受率低于品牌结账。

PayPal 的非品牌结账业务增长了 40%,令人印象深刻,超过了 Toast、Stripe 和 Adyen 等竞争对手。这种出色的增长表明了 PayPal 在提供后端支付处理服务方面的实力,即使其品牌并不处于前沿。

尽管 PayPal 的收入和每股收益增长等财务指标仍然稳健,但如果不能扩大客户群,该公司的未来并不乐观。

如果不扩大用户数量,PayPal 的支付处理业务增长可能会放缓。这就解释了为什么 PayPal 的股价在过去一年里下跌,目前市盈率仅为 13 倍,远低于 39 倍的 5 年平均市盈率。至少目前,PayPal 不再被视为高增长股票。

然而,由于 PayPal 仍然拥有 4 亿客户群和盈利的商业模式,它很可能通过运营成本优化和股票回购来保持营收的平稳增长和净利润的增长。因此我们认为,投资者不应做空 PayPal 股票。

PayPal 面临挑战,其 P2P 支付工具面临来自银行的竞争压力。就规模和规模而言,PayPal 缺乏 Visa 和 Mastercard 等领先支付网络的竞争优势。然而,PayPal 的 4 亿用户及其盈利的商业模式应该会阻止卖空者在低于这个价格点的情况下参与交易。我们认为目前的估值适当地反映了 PayPal 的优势,而不是低估了它的价值。

总体而言,鉴于 PayPal 的优势和竞争威胁,我们对该股的评级为中性。

文章信息来自于美股研究社 ,不代表白鲸出海官方立场,内容仅供网友参考学习。对于因本网站内容所引起的纠纷、损失等,白鲸出海均不承担侵权行为的连带责任。如若转载请联系原出处

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

本文相关公司

PayPal认证

闽公网安备35010402350923号

闽公网安备35010402350923号