因用户共享账户致收入增长“减速”,奈飞股价下行风险加大?

原标题:因用户共享账户致收入增长“减速”,奈飞股价下行风险加大?

编译:华尔街大事件

尽管 Netflix 的整体收视率有所增加,但由于用户共享账户,Netflix 的收入增长放缓。Netflix 还因外汇兑换损失了 2.8 亿美元,而美元走强可能会加剧其困境。Netflix 的股价可能会在下一季度保持波动,整体下行风险为 32%。

在公司基本面开始重新确立并且管理层解决其关键增长问题之前,应避免对 Netflix 进行投资。

由于多种因素,Netflix 在 COVID-19 之后的收入增长停滞不前。尽管对于一些投资者来说,这意味着 NFLX 已经达到了其内在价值,但根据公司管理层提供的指导,它仍有约 32% 的下行风险。

背景

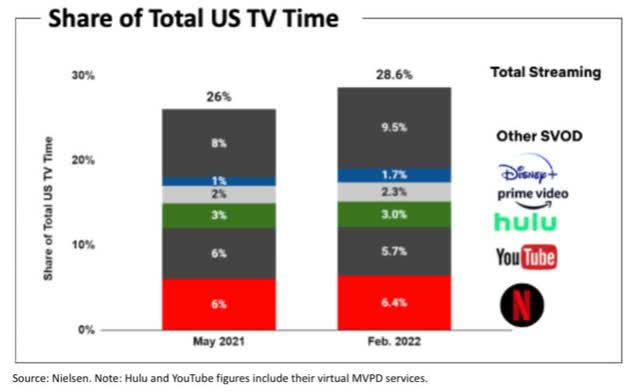

Netflix 是一种流行的流媒体服务,可在全球范围内提供内容。2022 年 3 月,公司管理层表示,互联网账户共享导致收入放缓。尽管流媒体服务的数量有所增加,但 Netflix 的收视率已从 2021 年的 6% 增加到 2022 年的 6.4%。

Netflix 计划重新定位其努力,专注于获取更多宽带互联网客户并扩大其内容库。由于未来订阅增长中来自海外市场的份额更大,Netflix 出现了 2.8 亿美元的外汇损失。

Netflix 还通过收购两家游戏公司 Boss Fight Entertainment 和 Next Games 来实现产品多元化。它还收购了一家视觉效果公司:Scanline。

市场背景

根据 Market Research Future 的数据,全球流媒体市场预计将以每年 29.3% 的速度增长。增长的最大份额将来自亚太地区,预计将从 2017 年的 89 亿美元增长到 2027 年的 934 亿美元。

流媒体收入的第二大份额将来自美国,特别是来自直播活动的流媒体。根据 Grand View Research 的数据,北美已经占据了 38.7% 的视频流市场份额。

公司基本面

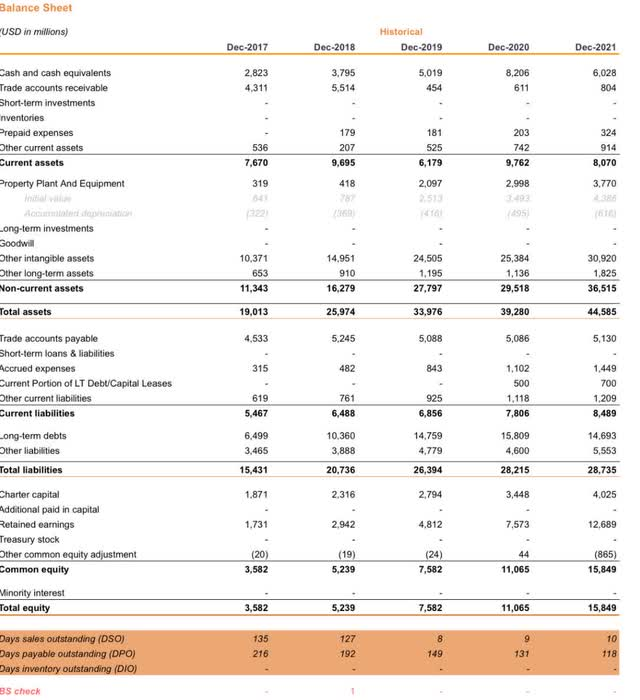

从资产负债表来看,我们看到 NFLX 在 2017 年拥有 28 亿美元的现金,到 2021 年增加到 60 亿美元。总资产从 190 亿美元增加到 2021 年的 446 亿美元。

公司的长期债务也翻了一番多——从 2017 年的 65 亿美元增加到 2021 年的 147 亿美元。最后,总体股东权益从 2017 年的 36 亿美元增加到 2021 年的 158 亿美元。

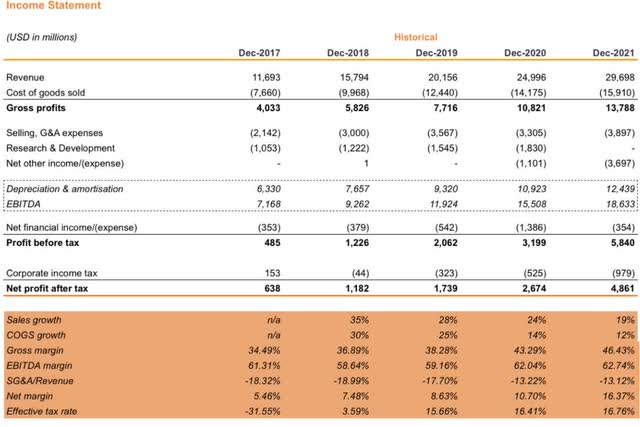

从损益表来看,我们看到公司收入从 2017 年的 117 亿美元增长到 2021 年的 297 亿美元,年增长率约为 26%。这比同期的全球增长率落后 3.3%。毛利润从 2017 年的 40.3 亿美元增加到 2021 年的 138 亿美元。税后利润从 6.38 亿美元增加到 49 亿美元。

公司估值

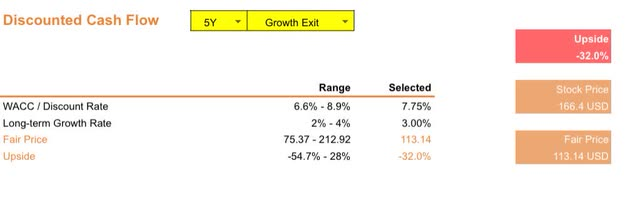

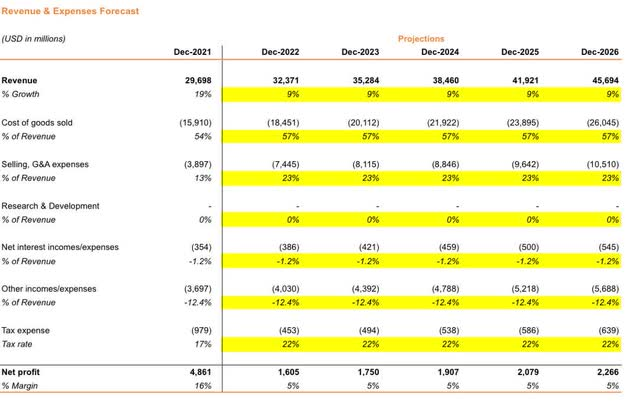

Netflix 管理层指导其预计收入将增长 9.7%,并将营业利润率保持在 20%。管理层预测的收入增长率落后于一般市场增长率 19.6%。根据这一管理指导,使用贴现现金流模型对收入进行建模,我们看到 Netflix 仍有约 32% 的下行风险,公允价值价格为每股 113.14 美元。

投资风险与竞争对手评估

如前所述,Netflix 存在竞争,但它仍然想方设法提高收视率。与竞争对手相比,Netflix 已跌破行业中位远期市盈率 19.65 和落后市盈率 24.25。这表明使用 PE 倍数技术的公允价值价格可能在每股 71.01 美元到 259.39 美元之间变化。这是一个相对较宽的范围,股价可能会保持波动。

如果 Netflix 成功解锁增长会怎样?

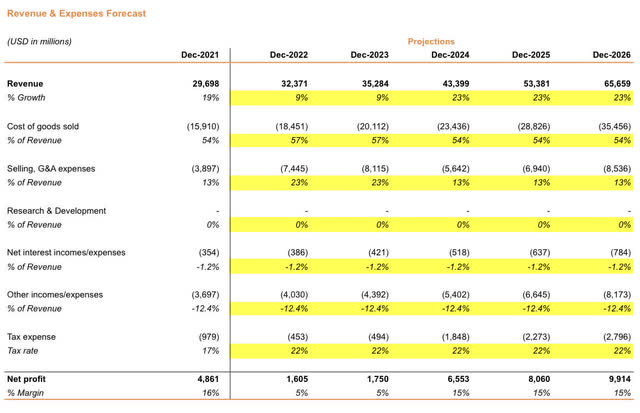

如果 Netflix 通过解决当前问题成功释放增长,我们可以预计它将以 23% 或更高的速度增长。我们将假设 Netflix 需要几年时间来解决当前的问题,因此,2024 年之后增长会重新加速。

此外,我们将假设营业利润率恢复到之前的 33% 左右的水平。在这种情况下,我们可以预计 Netflix 股价的公允价值将增至 390.33 美元,这意味着 136.6% 的上涨潜力。

结论

Netflix 正计划通过最大限度地减少账户共享和扩大其海外客户群来释放其收入增长。然而,其巨大的外汇风险和较低的增长率意味着 32% 的下行风险,应避免对 Netflix 进行长期投资。

文章信息来自于华尔街大事件 ,不代表白鲸出海官方立场,内容仅供网友参考学习。对于因本网站内容所引起的纠纷、损失等,白鲸出海均不承担侵权行为的连带责任。如若转载请联系原出处

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

闽公网安备35010402350923号

闽公网安备35010402350923号