中国互联网出海一周头条 我们一起看真相聊大事儿 | 白鲸出品202期

本栏目是由泛互联网出海服务平台——白鲸出海,专为出海互联网人打造的资讯周报。我是鲸小白,下面我们一起来看看,本周出海圈儿有哪些值得关注的消息。

应用出海

Zenly、Yubo、Fruitz,法国为什么能频向全球输出爆款社交App

一直以来我们都把美国的社交趋势、社交产品和社交公司当作重点观察对象,笔者了解到很多社交创业者甚至是互联网巨头的创始人和高管也会保持日常刷美国社交榜单的习惯,而形成这种情况的原因和美国的创投环境、美国用户的付费习惯以及美国文化长期以来在全球的“霸主”地位有关。“从美国开始覆盖到其他市场,要比从其他市场进入美国容易得多”,基本上已经成为行业共识。

但通过近 2 年来笔者对海外新品的梳理,发现法国似乎正在向全球输送越来越多的社交产品,而且其中大多数具有一定的创新性。

首先,要明确的一点是,这些被我们熟知的法国社交 App 并不是突然出现的,最早的 Zenly 在 2014 年就已经上线、最晚的 BeReal 也运营了 2 年多。只不过随着几年的版本迭代和有效增长才逐渐走入大众视野,这也意味着社交产品也需要厚积薄发的过程,并不是做好一次病毒式营销就能一劳永逸。

其次,笔者调查了这 5 款产品的融资记录,发现法国良好的创投氛围是催生有趣产品野蛮生长的重要土壤。

我们逐一盘点:

根据 CrunchBase 数据,截至被 Snap 收购前,Zenly 在 A、B 两轮中累计完成了 3500 万美元的融资,其中除了 BenchMark 一家美国投资公司和 Idinvest Partners 与 Kima Ventures 两家法国关注早期创业企业的投资公司,其余资方均为个人投资人,个人投资人多为投资/金融/咨询相关从业者。

至于 Yubo,笔者曾在多篇文章中分享过 Yubo 的 4 轮融资中只有 Village Global(美国资本)和Sweet Capital(英国资本)为海外资本,其他均为法国本土投资人或投资机构。其中,Alven 在Yubo 四轮融资中全程陪伴。

另外,我们发现在 Zenly 的 B 轮融资和 Yubo 的 C 轮融资中出现了交集,也就是说个人投资人 Jerry Murdock 连续投中了 Zenly 和 Yubo 两款社交产品。而 Jerry Murdock 本人是累计筹集了900 亿美元的基金 Insight Partners 的创始人,在社交领域投出过 Twitter、Snapchat 等知名产品,这也说明除了法国本土资本,也有不少有实力的海外资本对法国社交市场保持关注。而 Dating巨头 Bumble 收购 Fruitz 也在某种程度上证明了这种思考。

再来说 Feels,综合 CrunchBase 和 TechCrunch 数据,目前仅完成了一轮金额为 300 万美元的融资,金额不算多。但值得注意的是,Feels 的投资组合为 3 个职业投资机构+8 位天使投资人,8 位中仅有4名为金融投资相关从业者,余下四位为法国职业足球运动员...这种情况在美国的社交圈中也比较常见,有不少社交产品的背后会有 Rapper、音乐人、演员、篮球运动员等文体从业者的身影。从笔者了解情况来看,这些“投资人”大多不参与公司的管理和战略,但偶尔会通过社交媒体或者媒体对自己投资的项目进行宣传。

Feels能成功融资最主要的原因自然是创始团队和产品的潜力,但另一个重要原因是,Feels 是韩国著名互联网公司 Naver 在法国甚至可以说全球最大的初创企业孵化器 Station F中的孵化项目之一。在这里多提一下 Station F,是法国总统马克龙于 2017 年亲临现场揭幕致辞的孵化器,目前Station F和 Facebook、微软、谷歌、Ubisoft、LVMH、欧莱雅集团等多个全球顶级公司均建立了良好合作,这些公司均在Station F中设有自己的孵化计划以及孵化项目。Station F 在女性创业、时尚、科技、生态环境、生命科学、互联网等领域均有布局,目前管理超过 150 个风向投资基金。

如果有创业者想深耕法国市场并打开门路的话可以尝试中 Station F 入手试试,目前 TikTok 也和Station F 建立了紧密的合作关系。

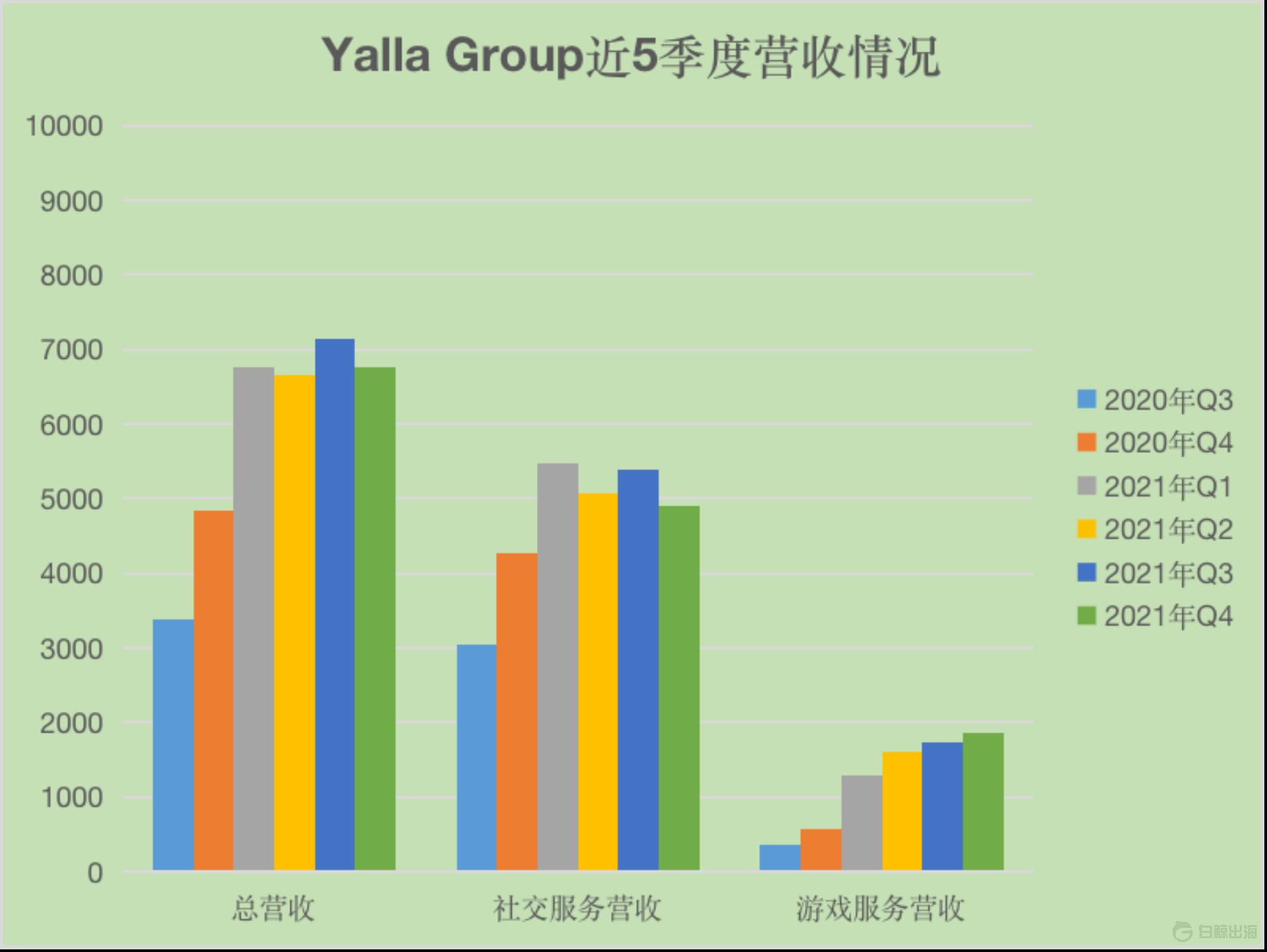

数据之外,Yalla Q4财报带来了中东气息浓厚的元宇宙App

北京时间 3 月 15 日,Yalla 母公司 Yalla Group 发布了 2021 年 Q4 季度以及全年财报,伴随财报而来的还有一个重磅消息,Yalla Group 的元宇宙 App 已经面世。

根据财报数据,2021 年全年营收 2.773 亿美元,同比增长 102.4%,其中社交营收 2.08 亿美元、游戏营收 0.65 亿美元。在非 GAAP 准则下,全年净利润为 1.27 亿美元,同比增长 97.7%,全年净利润率为 46.3%。

从营收数据来看,2021 年 Q4 营收为 6756 万美元,同比增长 39.78%,但相较于其历史最高营收数据的 Q3 则下降了 5.24%。综合财报和过去一个季度中东主要市场的社交榜单变化,社交营收环比下降应该与中东市场社交语聊竞争进一步激烈有关。

单位:万美元|数据来源:Yalla Group 财报

其中社交服务营收为 4900 万美元,同比增长 15%,环比下降 9.1%,为 Yalla Group2021 年全年社交营收历史最低水平。在过去的一个季度,直观地感觉到部分老牌玩家提升了中东市场的战略重要性,更有一些新玩家强势入局。基本继承了 Q3 的趋势变化,但有所不同的是新玩家在中东市场的抢占效率远超我们想象,而且这些竞争者不仅包含中国本土玩家,也有不少其他海外语聊社交 App 以及中东本土社交平台。

当然,截至目前社交营收仍是 Yalla Group 最主要的营收来源。而且从长远来看 IM 产品 Yallachat 以及元宇宙产品 Waha 也都可能会带来更多创收可能。

游戏服务收入为 1860 万美元,同比增长 224%,环比增长 6.7%。而游戏营收增长的主要原因有三:1、Yalla Ludo 的货币化能力进一步增强。根据 Data.ai 数据,Yalla Ludo 在 2021 年 10 月+ 11 月的营收数据相较于 8 月+ 9 月翻了一倍还多;2、Yalla Parchis 和 101 okey 逐渐在目标市场站稳脚跟;3、Yalla Group CEO 杨涛在财报中提及的针对中核和硬核游戏分销业务进展顺利。矩阵化、软硬结合、自研+投资代理的游戏布局策略成果显著。

从成本和利润上看,Q4 总成本为 4930 万美元,其中主营业务成本为 2390 万美元,同比增加 29.9%,较上一季度增加 50 万美元,占总营收的 35% 左右。整体来看,Yalla Group 在 2021 年的主营业务成本控制还是比较稳定的,去年连续 4 个季度主营业务成本浮动不超过 100 万美元。

不过,随着 101okey、Yalla Parchis 以及 Yalla Ludo 等产品开拓新市场,营销成本增长明显,由 Q3 的1096 万美元增至 Q4 的 1331 万美元。

从用户数据来看,如 Yalla Group 在上个季度财报中所示,自 2021 年 Q4 财报开始不再按照单个产品公布活跃用户以及付费用户数据,但从实际结果来看也并未如约按照游戏和社交两个业务线分别公布,因而本季度我们只能看到整体用户数据。

2021 年 Q4 集团总 MAU 为 2810 万,同比增长 71%,较 Q3 的 2584 万增长 8.32%;付费用户为 840万,同比增长 61%,环比增长 9.51%。

增速不算慢,根据接近一位 Yalla Group 人士透露,截止到 2022 年 1 月初,Yalla Parchis 和 101 Okey 都已经突破了 100 万次下载,Yalla Chat 的下载量也突破了 50 万。另外,笔者从一些 Yalla Chat 的中国体验用户处了解到,Yalla Chat 在中东的增长模式在某种程度上接近微信早期在国内的裂变方法。

鉴于笔者近期正在摸排中东的社交娱乐市场竞争情况,且成文预计将在下周推出,因而就不在本文中用更多篇幅描述,下面我们 一起来看看 Yalla Group 在 2022 年 3 月 8 日才上线的元宇宙 App Waha。鉴于 Waha 的上线时间以及目前的体验情况,笔者有理由怀疑是为了进一步提升财报的“可围观性”,

欢聚Q4财报:实现正向盈利,寻找更in交互方式

北京时间 3月 16 日,欢聚集团发布了 2021 年 Q4 财报以及全年财报。财报显示,2021 年集团首次在非 GAAP 准则下实现全面盈利。或是与此有关,也乘中概股今天整体回暖的东风,截至发稿,股价上涨 45.22%。

根据财报数据,欢聚集团 2021 年全年营收 26.19 亿美元,同比增长 36.5%。在非 GAAP 准则下全年净盈利 1.09 亿美元,净利率为 4.2%,BIGO(包括 Bigo Live、Likee 和 imo)版块净盈利 1.82 亿美元,净利率达 7.8%,毫无疑问欢聚集团的盈利目前仍主要依靠 BIGO 驱动,不过根据笔者所知目前欢聚集团在其他领域的部署也已经发展到一定程度,在 2022 年财报上可能会有所体现。

这些直接的数据为欢聚的全年财报添上了不少光彩。下面我们主要分析一下欢聚集团的 Q4 数据。

从营收金额上看,Q4 欢聚营收 6.64 亿美元,同比增长 16.8%,环比增长 2%。综合目前已经发布财报的一些泛娱乐公司数据,能在情况复杂的 Q4 中仍保持稳健增长并不容易。财报中提及,BIGO 的直播收入仍是集团营收增长的重要驱动。

从收入构成上看,Q4 直播营收为 6.21 亿美元,较 2020 同期的 5.4 亿美元增长了 15%,环比增长1.5%,占集团总营收的 93.5%;Q4 其他收入为 0.43 亿美元,同比增长 50.3%,环比增长 13.2%。

单位:亿美元|数据来源:财报

直播营收对集团总营收的贡献占比较 Q3 又有所下降,这和 Q3 时时隔 6 个季度的减弱趋势保持一致,不过与之前主要因直播营收下降而导致的变化有所不同,本次占比进一步减弱和其他收入增长有关。

从海内外贡献占比来看,6.21 亿美元的直播营收中有 5 亿美元来自海外,占直播总营收的 80.5%,相较于过去 5 个季度变化不大。

从更具体的区域来看,欧洲、中东和东南亚是推动集团营收增长的重要土壤。根据具体数据,2021 年Q4,Bigo Live 直播营收同比增长 12.5%,欧洲市场营收同比增长 42.2%、东南亚以及其他新兴市场同比增长 14.4%;Likee 直播营收同比增长 26.5%,其中中东地区营收同比增长 59.1%。Hago 直播营收同比增长 32.1%。

除此之外,欢聚集团还在财报中透露 Likee 的广告业务也在稳健增长当中。另外财报中还提到 Bigo Live 2022 年将“继续走全球化多市场均衡发展的道路,聚焦重点区域(北美、欧洲、日韩澳新、中东等)拓展,并加速对新兴市场的投入”,颇有一些主攻成熟市场的意思。

触宝财报丨连续3个季度盈利,游戏收入占比过半

3 月 15 日,触宝(NYSE:CTK)公布了 2021 年第四季度及 2021 年全年(未经审计)财务业绩。

下面先来看 Q4 的数据。整体来看,触宝在 2021 年 Q4 的收入情况并不太理想,但是另一方面通过控制成本,触宝连续第三个季度实现盈利。

根据财报中的数据显示,2021 年 Q4 触宝的总净收入为 5302 万美金,这一数据同比下降了 48%。触宝的总净收入在这一季度的下降,与它的广告收入下降有关。在 2021 年 Q4 触宝的广告收入达到 5180 万美金,同比下降 49%,与上一季度相比,广告收入环比下降 2%。

触宝在财报中提到,广告收入与 2020 年同期相比出现较大幅度下降的原因,主要是国内市场上的移动游戏和场景化的内容应用产品的不断重组。而与上个季度相比广告收入出现下降的主要原因则是从国内移动广告市场产生的收入减少,不过财报中也提到,上个季度中海外移动游戏收入的增长也抵消了一部分国内移动广告收入的下降。

虽然收入在同比下降,但是触宝依然能实现盈利。据财报数据显示,2021 年 Q4 中触宝经调整后的净利润为 50 万美金,而去年同期这一数据为 1880 万美金。这也是触宝连续第三个季度实现盈利。之所以能在收入下降的情况下实现盈利,与成本控制相关。数据显示 2021 年 Q4 触宝的总支出金额为 5238 万美金,同比下降 57%。相比于去年同期,触宝的主要开支缩减在销售和市场营销方面,这一数据同比下降了 71%。

据触宝在财报中介绍,Q4 销售和营销费用之所以出现同比下降,主要原因是获取新用户和保留现有用户相关的策略发生了转变,从而降低了用户获取成本,但在财报中触宝没有具体解释发生了怎样的转变。如果说收入减少主要发生在国内,而营销成本能够在移动广告生态变革的大背景下大幅降低,对企业来说无疑是一个很好的突破,但具体还是要看营销成本的降低是否发生在海外市场。

同时触宝也公布了用户活跃度和留存方面的数据。数据显示 2021 年 12 月 21 日触宝旗下产品的 MAU 为 6260 万,虽然这一数据相比于去年同期的 8580 万依然有 27% 的下降,但是相比于上一季度的 5720 万已经有了大幅的提升。另外虽然网文阅读产品的 MAU 和 DAU 依然出现了下降,但是旗下的小说产品疯读小说的用户平均使用时间却从 9 月的 153 分钟提升到了 179 分钟。去年 Q1 的财报中触宝就曾提到,“触宝旗下最头部的小说 App 疯读小说一直在做社区的建设”,目前来看也是取得了阶段性效果。

虽然在 2021 年触宝也在尝试广告变现之外的其它商业模式,比如去年推出的三消+互动小说游戏 Love Fantasy 就尝试了内购变现的方式,不过根据 Sensor Tower 的数据显示,2 月份 Love Fantasy 的月流水也仅有 15 万美金,在整体收入中的占比依然非常小,现阶段触宝的收入中,广告收入仍然占到了 99%。

其实回顾一下,触宝 Q4 的表现也是去年一整年的表现的缩影,过去的几个季度中触宝的收入增长出现了一些问题,但在努力通过成本控制来实现盈利,这可能也是过去一年很多互联网公司的一个缩影。

不过在过去的一年中也是可以从触宝身上看到变化的,其中最明显的就是在 2021 年加大了对游戏的投入。相比于 2020 年 Q4 休闲游戏收入占比仅有 28%,2021 年 Q4 这一数据已经达到了 55%,占比涨幅接近 30%。在去年触宝也先后推出了 Catwalk Beauty、Truth Runner、Love Fantasy 和 Hotties Up 四款登顶美国 iOS 免费下载榜 Top3 的休闲游戏。

字节搅动全球音乐市场,Amazon被迫做社交?

字节在音乐产业的布局不断,不仅是国内、海外也是如此。

日前,字节在国内上线了音乐流媒体 App 汽水音乐,目前正在小范围内测,2 月下旬字节旗下音乐开放平台品牌也升级为“炙热星河”,字节在国内的 2 个动作释放了布局音乐产业的明确信号。

而在此同时,字节在海外市场也有动作。3 月份,在海外推出了一个音乐营销和分发平台 SoundOn,进一步向音乐产业上游延伸。这也是字节在将音乐业务调高优先级之后,在国内海外采取的“一致性动作”。而今天打开美区 App Store,首先看到的更是字节和格莱美获奖歌手 Rosalia 的最新一次合作。

而更有意思的是,Amazon 在 3 月份也在音乐上有所动作,而且竟然上线了一个音乐社交产品 Amp。

字节和 Amazon(全球第 3 市场份额)同时在音乐上有所动作,背后折射出几个有意思的小问题,如短视频平台是否在影响国内音乐分发的同时,也在海外释放魔法?从腾讯上线 JOOX Music、WeSing、到字节上线 Resso,谁的音乐出海梦能更早映入现实?以及 Amazon 等巨头如何看待音乐行业变化、字节在音乐产业的竞争力?

先简单说一下字节的动向。

字节在 2 月份上线了汽水音乐,因为还在内测需要邀请码,所以我们也只能从应用商店介绍页面管窥其产品。从披露的几个关键词来看大致可以认定汽水音乐和早在 2 年前上线的 Resso 走同一路线,遵循短视频平台的逻辑,主要做个性化推荐。发现音乐之外,同步抖音是一个重要功能。

而在 2022 年升级的音乐开放平台炙热星河,主要提供 2 个服务,音乐宣推和词曲演唱撮合,前者类似于“音乐广告变体”让音乐人作为广告主来推广音乐,后者则是对接原创词曲和音乐 KOL,通过 KOL 的演绎把歌带火。平台方是否从中收取费用,目前并不太清楚。

而在海外,对应的,早在 2020 年字节就上线了 Resso,而 3 月份刚上线的 SoundOn,则对应承担炙热星河的角色,但估摸着是因为平台发展阶段和海外音乐产业差异的关系,SoundOn 比较明确,现阶段的宣推对音乐人来说都是免费的,而平台目前明显是以营销能力来换取版权费用,在使用音乐来创作内容的 KOL 端是否会补贴,就不太清楚了。

在海外,SoundOn 和国内一样做音乐分发,承载“工具属性”功能,允许音乐创作者将自己的音乐直接上传到 TikTok 和字节的音乐流媒体平台 Resso 上,这与其他平台并不冲突,也就是音乐创作者同时可以将音乐交给 Apple Music、Spotify、Pandora 等等。

收费模式上,SoundOn 现在的音乐分发是“分体系”来看,字节体系内,创作者上传音乐产生的版权使用费会 100% 给到创作者,相应地,字节旗下平台能够无限使用音乐版权,现在来看,就是会在 3 个平台上使用,TikTok,巴西、印尼和印度的 Resso,以及剪映海外版本。在体系外,创作者首年拿版权使用费的 100%,从第二年开始变为 90%,SoundOn 收取了类似于 10% 的管理费用。这与全球音乐分发模式都差不多。

例如,Distrokid 是按照订阅形式收费的,按照音乐人/唱片来收取管理费,例如 1 位音乐人收取 19.99 美金/年管理费,但音乐人同样能够获取所有收入。TuneCore 是按照歌曲或者专辑收费,大同小异。

而在TikTok上的营销支持,包括曝光位置和 KOL 联合营销,根据 SoundOn 官网信息,目前完全免费。在海外,字节对于独立音乐人的争取更迫切一些。

因而,即便流媒体业务还主要在 3 个新兴市场,但 TikTok 影响却在全球,做版权购买+流媒体分发的 Amazon,也开始出现“应激反应”。

游戏出海

多款游戏冲进美国畅销榜,国产手游又将杀穿一个品类?

又一个国内厂商在做的玩法,开始在海外市场形成规模了。

最近浏览应用商店榜单的时候,葡萄君偶然发现,美国 iOS 畅销榜的 Top 200 里,多出了几个来自国内厂商的、带有明显模拟经营玩法要素的产品。

粗略一算,现在已经有 6~7 款,除了三消+模拟经营的《消消庄园》之前已经存在,另有几款具体玩法形态各异,但都带有模拟经营要素的游戏。比如贝塔游戏的《Solitaire Home Design》:

Zenlife 的《疯狂餐厅——烹饪之旅》(Cooking Madness-Kitchen Frenzy)、柠檬微趣的《Merge County》、点点互动的《菲菲大冒险》(Family Farm Adventure)和《Idle Mafia》。

这些产品有一些共性,比如题材上是从农场、餐厅或是家装层面的经营来切入的,多以 Q 版、卡通的画风来呈现。具体定位上,其中的一些并不能严格地归为模拟经营品类,但都含有相关的要素。

现在这几款游戏大体分布在畅销榜 Top 50~200 这一区间,并且保持着一定的上升曲线。继 SLG 和三消+X 之后,国内开发商在又一个“玩法融合”的领域建立起了根据地。

那么,进入到美国 iOS 畅销榜 Top 200 的模拟经营玩法产品,都是什么样的游戏?先以我们之前详细介绍过的《菲菲大冒险》为例,这是一款强调冒险感的模拟经营,给人的第一印象,带着点“迪士尼套路的冒险故事”的既视感。

上手阶段,游戏手把手地教会玩家怎么建造各种功能建筑,在田地里播种、收获,按照主线任务或是订单面板的引导逐个完成不同周期的目标。

相比同类的一些模拟经营手游,《菲菲大冒险》一些细节刻画上,也在强化这种冒险的代入感,比如一些剧情推进会用格漫的方式,来快速交待故事走向;再比如有些对话当中会有多个选项,也会让人联想到一些文字冒险游戏的常见要素。这些都塑造了更多的情节,尽管故事本身不算很复杂,但还是多了不少曲折的走向。

与《菲菲大冒险》同属点点互动的《Idle Mafia》选择了欧美市场更易接受的帮派题材,游戏模拟经营的部分放在了城市不同区域中的帮派建设上。同时也结合了推图过关式的卡牌养成,偏 Q 版的卡面形象设计构成了相同题材中的差异点。

竖屏布局的《Idle Mafia》在卡牌养成这一层面并不算特别重度,从卡牌到模拟经营的部分也都包含一些放置挂机的要素。

《Solitaire Home Design》的形态看起来偏向传统的模拟经营手游,以房屋装饰为主,也加入了个人换装的题材。

而游戏在具体玩法上则把关卡中的核心操作换成了扑克,通过打牌的方式赚取游戏内的货币,从而推进后续的各种个性表达的内容。

《疯狂餐厅》稍显不同,经营之外的关卡设计,看起来有点像一个手游简化版的“分手厨房”,玩家需要根据客人需求烹饪上菜、完成订单,有一些额外的临场操作量。

总体而言,这几款游戏的共性在于,一方面能从第一印象上看到鲜明的模拟经营要素,另一方面除了模拟经营也或多或少融合了其他的玩法,让游戏很难在看到第一眼时就直接下定论“这是一款模拟经营”。

月流水峰值12亿+?是时候该重新审视这家广州老牌厂商了

行业该重新认识 4399 了。

不久前,游戏陀螺从有关人士获悉,低调多年的 4399 在过去一年里,公司月峰值总流水或已超 12 亿元。这一数字,足以将其推至国内头部厂商行列,也代表着其从一家家喻户晓的页游厂商(含小游戏),成功转型为自研自发的中重度手游的重量级厂商。

手握出海明星产品《奇迹之剑》,又添 SLG 黑马《文明与征服》,同时考虑到该 SLG 后续在全球的发力,4399 能爆发出多大能量,成为行业最为期待的事之一。

而据游戏陀螺了解到的信息,这两大产品都源自同一个制作班底。

《文明与征服》刷新了许多人对 4399 自研实力的认知。

页游时代的 4399,不管是在平台影响力还是自研产品项,表现都相当不俗,于广州游戏圈而言将其比作 “小黄埔军校”也不为过。但在手游时代到来之际,它同样遭遇了转型期的阵痛。

虽然 4399 的转型率先在海外打响,但是当《文明与征服》在国内杀出重围后,游戏陀螺不止一次在行业内听到“没想到 4399 也能做出这样的 SLG”的类似言论。

作为继《万国觉醒》之后的 SLG 大爆款,《文明与征服》的表现相当抢眼:上线首日 iOS 免费榜第 1,最高曾进入 iOS 畅销榜第 4。根据伽马数据测算,《文明与征服》首月流水或超 5 亿元。

SLG 品类以高门槛与长线高收益著称。一款大成的 SLG 背后,往往是无数次的失败与调优。在一个内卷严重的赛道,4399 能够取得如此好的成绩,就源于一个词——死磕。

4399 可以说是强行切入 SLG 赛道。据相关人士透露,4399 在 2018 年正式布局 SLG,但不同于许多布局 SLG 赛道的公司,背后有一支有一定经验的团队,他们内部孵化的多款 SLG 项目,核心团队均为内部 MMO 开发人员直接转型,基本都没有做过 SLG。

这种看似相当大胆又冒险的行为,的确让他们吃了不少苦头。多位接近 4399 的人士均表示,自布局以来,4399 先后立项了十几个 SLG 项目,但大部分都夭折,被砍了。

在《文明与征服》之前,最接近成功的一次便是主打三国题材的 SLG《神将三国》。游戏陀螺了解到,《神将三国》虽不算大成之作,但据说回本了。

与此同时,这款产品在助力《文明与征服》大宣发成功,也称得上功不可没。通过 Dataeye 平台的数据显示,《神将三国》曾于 2021 年 1 月底进行了较大规模的买量推广,并于 1 月 27 日当天投放了近 8000 组素材,其首发规模不逊于过往的爆款手游。

很显然,这是 4399 首次尝试 SLG 品类大宣发,借助这款产品,他们进一步摸清 SLG 品类的用户画像、买量打法等等,而这些经验成为后来《文明与征服》上市发行的重要砝码。

再说回《文明与征服》这款产品。可靠消息表示,它是由 4399 另一款 MMO 手游《奇迹之剑》制作人亲自挂帅开发的 SLG,开发班底也是同一个。《奇迹之剑》也是目前 4399 海外最赚钱的产品。

相关人员还告诉游戏陀螺,《文明与征服》制作人是通过校招加入 4399,并非外来空降人员。

电商出海

本地人、女性创业者……非洲的天使投资人最青睐什么项目?

2021 年非洲创投市场迎来爆发,2021 融资金额超过 2019 和 2020 年两年融资之和。这也是近年来在非洲市场早期天使投资人日益活跃的一个侧面反映。众所周知,非洲作为早期市场,早期项目风险大,退出渠道有限。天使投资人往往要等待更长时间才能退出,这对天使投资人的耐心和胆识是一个巨大的考验。

但是,我们也看到,非洲一些成功退出案例,投资回报颇丰。如 Flutterwave 在 2021 年 3 月的 C 系列融资中成为独角兽时,一些天使投资人获得了 30 到 120 倍投资回报率。还有个别天使投资人,投资 10 万美元,在短短六个月内,其估值估值就已达到 400 万美元。

对于早期市场,制约众多创业项目成长的最重要的因素就是缺少早期风险投资,天使投资人对于早期市场的发展和成熟至关重要。好的投资人能给项目带来的不只是资金还有经验、知识和人脉。本篇我们就来盘点一下非洲的天使投资人。

早在 2015 年,拉各斯天使投资组织(LAN)、喀麦隆天使投资组织(CAN)、加纳天使投资组织(GAIN)、非洲风投 VC4A、南非开普敦 Silicon Cape(欧洲天使投资组织 EBAN 支持的天使机构)、LIONS Africa 和 DEMO Africa 等七家组织就合作成立了非洲天使投资组织 African BusinessAngels Network (简称 ABAN)。

目前 ABAN 的网络已遍布非洲 40 多个国家,有 56 个组织成员,可触达 1000 多名早期投资人。2020 年,在英国政府的支持下,ABAN 和 Viktoria 天使组织(VBAN)合作设立了非洲天使学院,开设天使投资相关的课程和实践,为非洲培养更多天使投资人。目前已面向非洲高净值人群招募了 50 多名天使投资。

2021 年年底,商业咨询机构 Briter Bridges 和 VBAN 合作发布了非洲天使投资的调研报告《Analysing Africa's Angel Investment Landscape》。报告**了来自 27 个国家和地区的 130 多位天使投资人,从投资交易、关注领域、投资人投资偏好、交易金额等多个维度对非洲天使投资领域进行了分析。通过这个报告的数据,我们可以对非洲天使投资概况有一个更全面地了解。下面是该报告的部分内容:

这些天使投资人以企业家或公司合伙人为主,占比 45%。其次是企业高管,占比 31%。其余分别是高净值人群(11%)、律师(2%)、投资人(2%)、天使投资人(2%)以及其他(6%)。这些天使投资人主要来自尼日利亚、美国、英国。

根据非程的不完全统计,非洲大部分比较成功的科技创业者都曾以个人身份参与过一些早期项目的投资,如 Paystack、Andela、Flatterwave、Cellulant、Twiga Foods 等的创始人或联合创始人。其中 Flatterwave 的联合创始人 Aboyeji、Cellulant 的创始人 Ken Njoroge 离职成立了自己的早期投资机构。

当天使投资人被问到在选择项目时最看重哪些要素时,他们表示还是要考虑社会经济状况和环境。有超过五分之一受访者给出了明确的要素比如非洲本地人创业、创造就业岗位、女性创业者、是否年轻人或者受教育程度等。

【本篇文章属于白鲸出海原创,如需转载:需联系授权方可,未经授权严转载!】

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

闽公网安备35010402350923号

闽公网安备35010402350923号