2021全年数据复盘:出海厂商都在入局的合成赛道,真的有机会吗?

作者:Laura Taranto,Big Fish Games 产品经理;Niek Tuerlings,Voodoo Games 首席游戏设计师;Ahmetchan Demirel,游戏设计师;Michail Katkoff,Savage Game CEO 兼创始人。

编译:照夕子

游戏产业资讯及分析媒体《Deconstructor of Fun》(以下简称 DoF)每年都会分品类和题材对全球手游产业进行总结,并预测新一年的发展趋势。今年 DoF 也与 Sensor Tower 展开合作,对全球休闲游戏产业在过去一年中所发生的变化和未来发展风向展开了分析。

《白鲸出海》也就此特别编译该平台专栏文章《2022 Predictions for Casual Mobile Games — Deconstructor of Fun》,与读者一同分享休闲手游这一出海热门赛道可能即将发生的转变与潜在机遇。

2021年基本盘:头部效应越发明显,博彩和中核游戏收入可能在2022年锐减

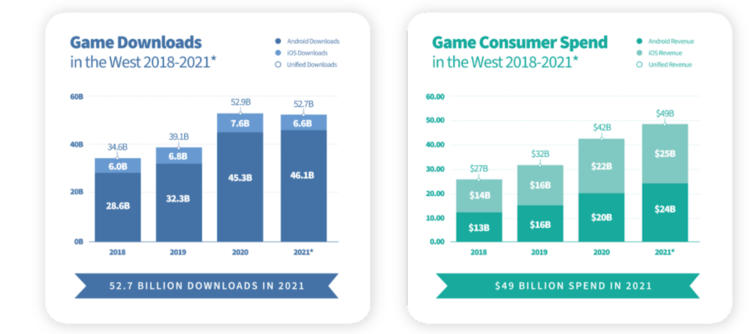

众所周知,全球手游产业在 2020 年实现了空前的增长,其中下载量增长36%,收入增长 31%。而随着苹果在 2021 年实施隐私新规,手游厂商的获客难度大大增加。尽管如此,2021 年西方市场(不含中、日、韩三国数据)手游下载总量依然稳定在近 530 亿次的历史最高水平;营收也实现了 17% 的同比增幅,打破最高纪录。

2018-2021 年西方市场手游下载总量及总收入变化(安卓平台数据不包括第三方商店) | 数据来源:Sensor Tower

在广告标识符(IDFA)定位能力大幅下降的全新时期,依赖高氪玩家盈利的游戏品类受到的冲击将最为严重。虽然手游总下载量保持增长,但很多品类营收虽然持续增长,然而下载量已经下降,其中以博彩游戏和中核游戏(Mid-Core,机制设计更要求玩家技巧的游戏类型)最为严重,因此这两类游戏在 2022 年的营收也很可能出现锐减。

除此之外,以「Mario Kart」为代表的头部竞速类 IP 游戏下载量也出现明显下滑,因此体育类手游市场也可能在 2022 年陷入低迷。

几大头部手游品类在 2021 年内购(IAP)收入持续增长,但下载量普遍下降。只有超休闲游戏实现了 15% 的下载增长 | 数据来源:Sensor Tower

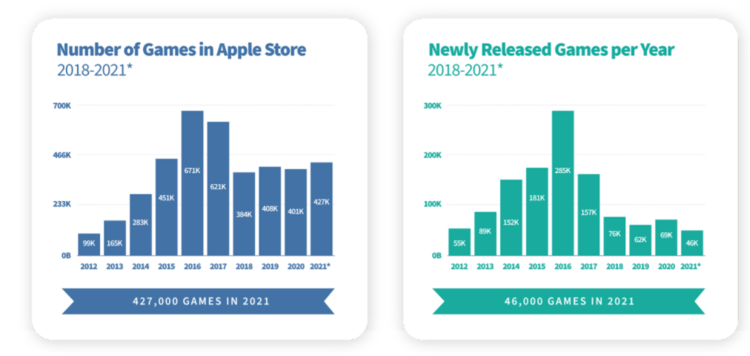

另一个值得注意的现象则是,2021 年新品手游的上线数量达到了 10 年来的最低水平。这一现象与疫情期间居家工作有明显关系。手游厂商远程合作开发新游戏的难度要明显大于线下办公。此外,推广能力也是挖掘游戏市场潜力的重要手段,但疫情期间的封城措施让营销活动的迭代频率也大幅下降,又进一步对新品上线提出了考验。

2021 年手游新品的上线数量为 10 年来最低水平 | 数据来源:Sensor Tower

不过,对于那些在疫情期间成功上线并扩大用户群规模的游戏来说,这些新品爆款平均只用 6 个月就成功跻身畅销榜前 100 名,比上一年快 2 个月。从总体来看,2021 年手游畅销榜前 100 名中有超过 30 款新品,较 2020 年的 42 款游戏有明显下降。

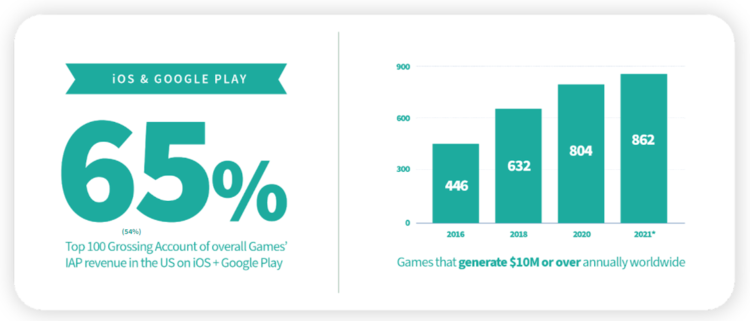

从收入占比来看,2021 年的手游市场则越来越向头部产品集中,畅销榜前 100 名产品占据了 65% 的内购收入;而对于此前净收入已超过 1000 万美元的头部游戏而言,这些爆款在 2021 年的收入也保持了较为稳定的增长态势。

2021 年全球畅销榜 Top 100 手游占据了 65% 的内购收入 | 数据来源:Sensor Tower

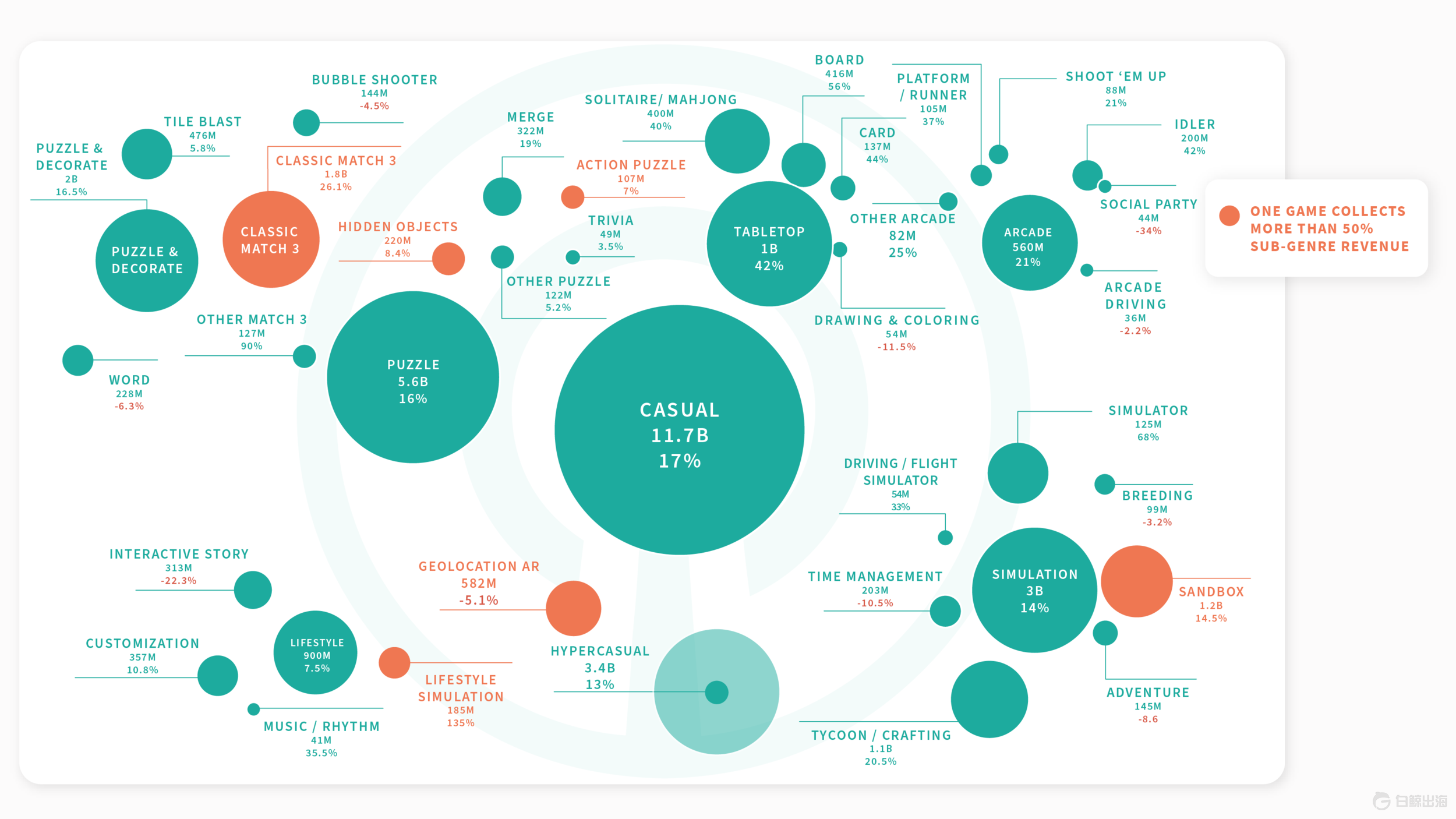

按品类看收入:桌游增长最快、其次为“新三消”,互动剧情走上下坡路

《DoF》将休闲手游划分为 7 大子类,分别为益智游戏、超休闲游戏、街机游戏、桌面游戏、模拟游戏、生活方式类游戏,和基于玩家地理位置展开的地理定位游戏,并在 7 个大类的基础上进行题材划分,以便于对功能或用户群类似的产品进行比较。

总体而言,西方市场中 2021 年休闲游戏的下载量占全部手游下载量的 80%,此外休闲手游还占全部手游内购收入的 35%。下图并没有显示休闲类手游在 2021 年的广告收入,但实际上这笔收入同样非常可观。仅超休闲游戏据估计就产生了 34 亿美元的广告收入,而猜词类游戏的广告收入甚至与内购收入相持平。

2021 年西方市场(除中、日、韩三国外数据)不同品类休闲游戏的收入占比 | 图片来源:Sensor Tower

整体来看,2021 年度西方手游市场(不包含中国、日本和韩国市场数据)总收入同比增长 14%,而休闲类手游则增长了 17%。虽然这一增幅在所有品类中相当突出,但与 2020 年的 36% 增长率相比依然出现明显下滑。

在下载量方面,休闲游戏的下载量为 330 亿次,同样相比 2020 年数据有所下降。准确地说,超休闲游戏是 2021 年度唯一一个实现下载量持续增长的游戏品类。

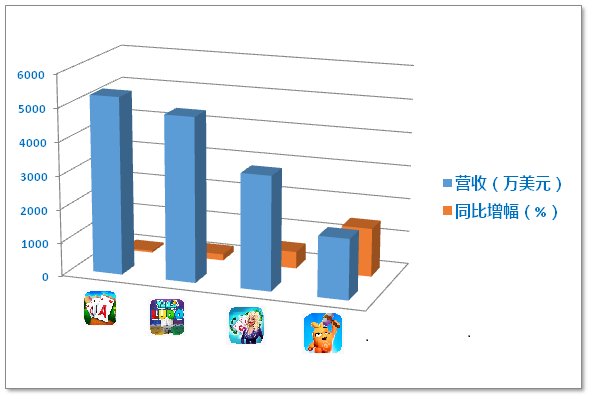

在内购收入方面,几乎所有休闲游戏子类都在 2021 年出现了增长。其中桌游类增长最快,增幅达到 42%。该类手游的典型代表包括 Playtika 旗下纸牌游戏「Solitaire Grand Harvest」,其年营收为 5300 万美元,同比增长 56%;此外还有 Yalla Technology 旗下的社交游戏「Yalla Ludo」,年营收 4900 万美元,同比增长 187%;Applovin 推出的纸牌题材游戏「Solitaire Cruise Tripeaks」收益 3400 万美元,同比增长 504%;而 Superplay 推出的益智游戏「Dice Dreams」年营收达到 1800 万美元,同比增长 1446%。

2021 年头部桌游类休闲游戏年营收与同比增幅对比 | 数据来源:Sensor Tower

相比之下,超休闲游戏的内购收入年增幅为 26%;而益智游戏的增速持续保持在 15% 左右。值得注意的是,在益智类游戏中,除去「Candy Crush」等传统 IP 的新型三消游戏(Other Match 3,采用更加新颖主题并结合其他玩法机制的三消手游)营收表现尤为突出,增幅达到了 90%。这类题材游戏的典型代表有 AppLovin 旗下的「Match 3D」和Good Job Games推出的植物题材三消游戏「Zen Match」。事实上,新型三消游戏一直是最受玩家欢迎的益智游戏题材,这一题材的头部爆款在每年也都不尽相同。

模拟游戏的内购增幅达到14%。这主要得益于大型游戏平台「Roblox」取得的巨大成功,以及模拟生存游戏「Family Island」在其发行商 Melsoft 被 Moon Active 收购后实现的快速发展。

受三款头部游戏「Choices」、「Episode」、「Chapters」的营收下滑影响,互动故事类游戏的内购营收下滑了 22%;此外绘图和涂色游戏也因曝出误导玩家订阅问题而出现营收下降。

接下来,让我们来仔细分析并研究益智类游戏在 2022 年的市场前景。

益智游戏

益智游戏的所有题材类型及代表作品 | 图片来源:Deconstructor Of Fun

疫情改变了很多人的生活方式,与 2019 年相比,2020 年益智类手游的下载量增长了 30%,收入也随之增长近 30%。但在 2021 年掉头向下,下载量同比减少 15%;虽然收入同比仍有增长,但 17% 的增幅也明显低于 2020 年的 30%。简而言之,益智游戏已经无法吸引太多新用户,但仍能较好地盈利,其中部分游戏及厂商的变现能力依然非常突出。

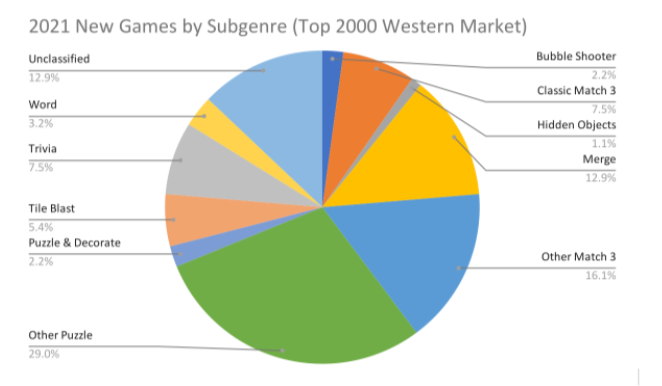

2020与2021年Top 2000益智类手游对比

2021 年进入西方市场前 2000 排名的益智游戏子品类分布 | 数据来源:Sensor Tower

除了合成(Merge)类游戏以外,2021 年成功上榜的益智类游戏新品很少。在 2021 年排名前 2000 位的益智手游中,只有大约 140 款是新品或上年度未入榜的游戏。

纵观 2021 年,表现最为出色的益智类新品分别是 Good Job Games 推出的「Zen Match」、Rovio 旗下《愤怒的小鸟》系列新作「Angry Birds Journey」以及同样来自 Rovio 的「Supernatural City」。此外还有德国休闲厂商 Wooga 旗下的「Switchcraft」、Fusebox旗下的「Matchmaker: Puzzle and Stories」以及Qiiwi旗下的益智游戏「MasterChef: Match and Win - Puzzle and Cook」。不过这些游戏的表现还不足以冲进排行榜前 40 名。

在过去 4 年里,只有三消游戏「Royal Match」和家装改造主题游戏「Project Makeover」这两款新品进入了排行榜前 10 名,除此之外益智类游戏的 Top 10 排名一直相对稳定。这也符合以往的常识,那就是一款游戏一旦进入排行榜前 40 名,其排名浮动范围也基本会保持在 10 个名次以内。在榜单中,排名越靠后,浮动范围越大。

一般而言,如果益智游戏能够在常态化运营、功能更新和获客等方面投入更多精力,它的排名就会更加靠前。在上文提到的新游戏中,三消类游戏「Zen Match」的收入增长最为突出。不过要想进入益智类游戏畅销榜前 10 名的话,「Zen Match」的营收还需要增长 10 倍。

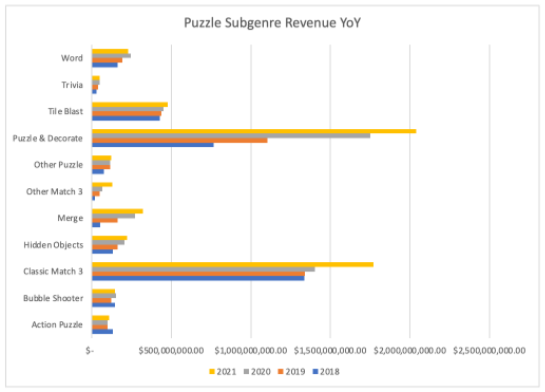

不同子品类益智游戏的营收情况

在各种益智游戏中,益智+装修(Puzzle & Decorate)一直表现突出,这一题材在 2021 年占据的市场份额高达 36%,营收同比增长3.28亿美元,达到 24.6 亿美元,增长率约为 15%。其中俄罗斯厂商 Playrix 凭借头部手游「Homescapes」、「Gardenscapes」和「Fishdom」占据了营收总额的 60%。

不过,「Homescapes」和「Fishdom」在 2021 年的收入增幅并不高,而「Gardenscapes」更是出现了下滑。益智+装修类游戏的增长在 2021 年主要由 AppLovin 上线的「Project Makeover」贡献,其收入达到 2.41 亿美元;此外 Dream Game 推出的「Royal Match」也在 2021 年获得了 1.64 亿美元的收入。

2018-2021 年间西方市场各个益智类手游题材的年营收变化 | 数据来源:Sensor Tower

排名第二的题材为经典三消类游戏,市场份额为 29%,其收入从 2020 年的 16 亿美元增至 19 亿美元。其中头部厂商 King 以 70% 的市场份额主导这一类型,其收入的增长主要得益于「Candy Crush Saga」和「Candy Crush Soda Saga」等经典三消爆款的持续坚挺。

「Candy Crush Saga」虽然发行于 2012 年,但其收入却在过去 3 年里增长了近 50%。相比之下,King旗下的休闲游戏新品则反响一般。社交游戏厂商 Zynga 于 2020 年上线的魔法题材三消手游「Harry Potter: Puzzle and Spells」虽然营收占比不足 5%,但其收入年增幅却高达 280%。

合成类游戏和新型三消类游戏虽然营收相对较少,但其实力也不容小觑。在 2021 年这两类题材的同比收入增幅都超过了 10%,其中合成类游戏增长了 17%,新型三消类游戏增长了 11%。

在合成类游戏中,「Merge Dragons」和「Merge Magic」出现了营收下滑,而「Evermerge」和「Merge Mansion」则发展迅猛;在新型三消类游戏中,芬兰厂商Rovio的「Angry Birds Dream Blast」自2019年以来一直稳居畅销榜首位。不过在 AppLovin 的「Match 3D」和 Good Job Games 的「Zen Match」等竞品的影响下,「Angry Birds Dream Blast」占据的营收份额已经从 2020 年的 50% 下降到 2021 年的 30% 以下。

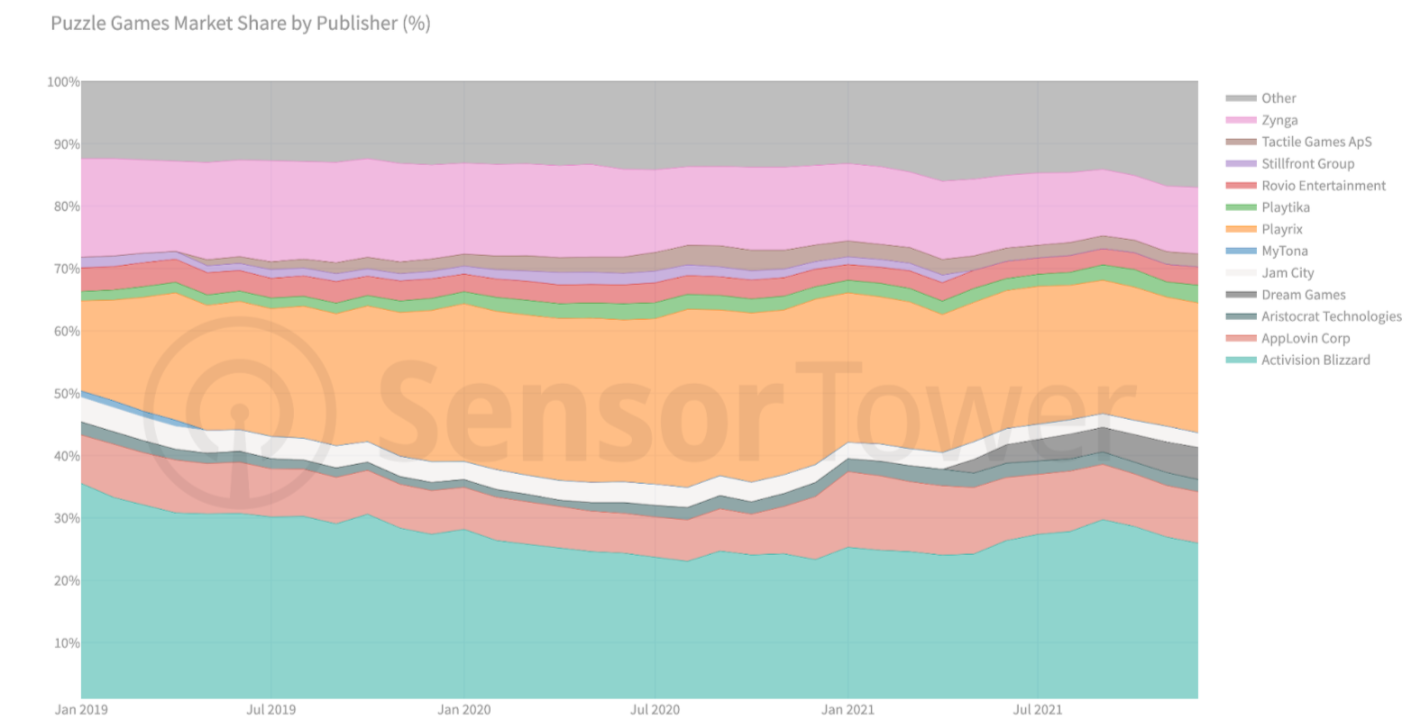

厂商格局:King和Playrix并驾齐驱,AppLovin迎头追赶

在益智游戏领域,Playrix 和 King 一直是份额最高的头部发行商,两者不分上下。在 2020 年,Playrix 取代 King 成为西方市场收入最高的休闲游戏厂商,但 King 又在 2021 年重回首名位置。可见两大厂商之间的竞争非常胶着,这一点也在两个厂商各自产品的营收上有所体现。以 2020 年来看,在 King 的 3 款头部游戏中,「Candy Crush Saga」的收入同比下降了 2%,而「Candy Crush Soda Saga」和「Farm Heroes Saga」分别增长了 15% 和 18%。

在2021年,这3款游戏的收入都有所增长,其中「Candy」的同比增幅更是接近40%。另一方面,Playrix 的头部游戏增幅趋于平缓,但旗下中小规模游戏增长明显,其中以「Manor Matter」和「Farmscapes」最为突出。总体而言,King 依然是 2021 年占据市场份额最大的益智游戏厂商。此外 Zynga 旗下多款游戏也都出现了不同程度的收入下降。

2019-2021 年间西方市场头部益智游戏厂商市场占比变化 | 数据来源:Sensor Tower

与 King、Playrix 和 Zynga 相比,AppLovin(因为收购了麦吉太文,成为益智类游戏的头部厂商) 旗下的游戏作品题材更为丰富,因此收入增幅也更多。在 2019 年成为营收最高的益智类游戏后,「Matchington Mansion」的营收就一直处于下降趋势;不过 2020 年上线的「Project Makeover」则增势迅猛,让 AppLovin 的益智类游戏总营收依然得以实现增长。

相比之下,同样来自 AppLovin 的「Match 3D」在过去一年中营收增长了 5 倍,但其市场规模仍然不足以与前两款游戏竞争。究竟「AppLovin」会更加大力支持「Match 3D」的发展,还是利用这一产品衍生出一款更具沉浸感的游戏,也值得进一步观察。

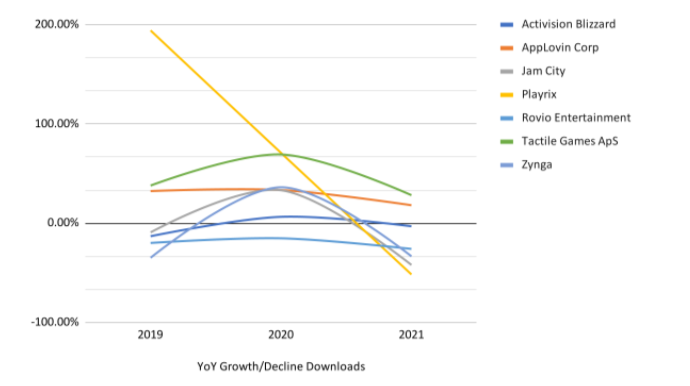

2019-2021 年间头部休闲手游厂商的下载量同比增/跌幅变化 | 数据来源:Sensor Tower

IDFA 政策在 2021 年的明显变化也对头部益智游戏厂商造成了明显影响。部分游戏在后 IDFA 时代依然保持了营收涨势,但另一些游戏的营收增长则陷入了停滞,甚至还有小幅下降。

在这之中,Playrix 旗下游戏的下降趋势最为明显,其下载量下降了 50%。从 2021 年 5 月开始,Playrix 旗下「Gardenscapes」等游戏的广告创意数量也出现了明显下降。从平台上来看,Playrix 游戏在安卓系统的下载量则多于 iOS,但两个平台上的下载量都有明显下降。

具体来看,Playrix 在安卓系统上的下载量下降了 56%,从 4.82 亿次下降到 2.15 亿次;iOS 的下载量则下降了 23%,从 1.08 亿次下降到 8400 万次。随着越来越多的游戏厂商依靠安卓系统获取更多用户,该平台上的游戏的发行成本也随之飙升。这种情况很可能导致部分开发者放弃该平台,而在找到后 IDFA 时代的确切解决对策之前,游戏厂商的营销活动也将进入低潮期。

接下来,我们来看一下益智类游戏中的一大重要子类——合成类手游在 2021 年的主要变化。

合成游戏市场:传统合成接近饱和,休闲合成仍有较大空间

除了三消游戏之外,合成类游戏也是全球市场中最受玩家欢迎的休闲游戏题材。这类游戏的总收入已经从 2020 年的 2.71 亿美元增长到 2021 年的 3.22 亿美元,增幅达 19%。以下是 2021 年合成类游戏畅销榜前 10 名。

2021 年西方市场合成类游戏畅销榜 | 数据来源:Sensor Tower

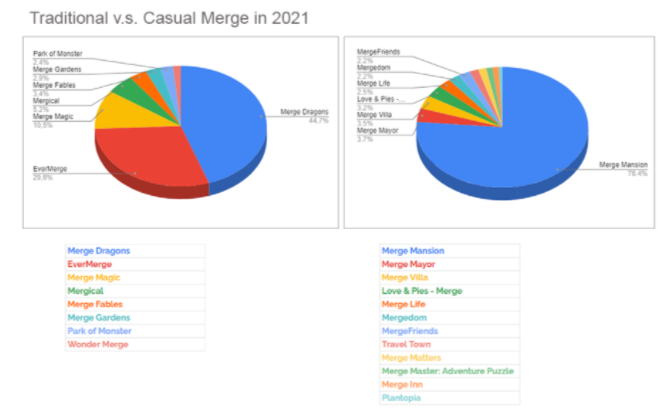

伴随着合成类游戏的走红,2021 年几乎所有厂商都正在制作或发行合成类游戏。在排行榜前 10 名中,有 9 款游戏采用了传统的三合一机制,头部休闲手游「Merge Dragons」采用的也正是这一设计。虽然合成类游戏的下载量在 2021 年大幅下降,但其总收入却同比增长了 10% 左右,增长主要得益于「EverMerge」高达 247% 的营收同比增幅。

Gram 旗下的「Magic and Dragons」的营收也出现了明显下降,而卡通放置合成类游戏「Mergical」和新品「Merge Fables」的市场表现则较为突出。从市场占比来看,「Merge Dragons」仍以 45% 的份额处于领先地位。

在 2021 年中,合成类游戏市场中营收贡献最大的产品当属「Merge Mansion」。这也是榜单中唯一一款使用更为休闲的二合一机制的游戏。「Merge Mansion」的发行商 Metacore 在 2020 年进行了大范围宣传,并获得了相当不错的营销效果。许多厂商也纷纷效仿,但结果却不尽相同。

下面来看传统和休闲风格合成游戏市场在 2021 年的格局变化。

传统与休闲合成游戏在 2021 年的市场份额分布情况 | 数据来源:Sensor Tower

从上面的图表可以看出,休闲合成游戏的发展情况明显落后于传统合成游戏,前者的总收入约为后者的 20%,下载量约为 60%。两类题材在收入的巨大差异与休闲类合成游戏的单次下载收入(Revenue Per Download)较低有一定关系。

作为头部传统合成游戏,「Merge Dragons」的机制复杂,操作难度高,因而吸引了很多硬核玩家。此外传统合成游戏的市场也已经相当饱和,而休闲类合成游戏还处于起步阶段,这说明休闲合成游戏还有很大的盈利潜力有待挖掘。

不过,虽然休闲合成游戏领域还有很大的增长潜力,但该领域能否出现像「EverMerge」级别的头部产品依然有待观察。从目前来看,「Merge Mansion」依然是休闲合成游戏中的头部玩家。在发行商 Supercell 的支持下,「Merge Mansion」的收入从 2020 年的 220 万美元增长到 2021 年的 4300 万美元,同比增幅高达 1900%。这和 2017 年「Merge Dragons」的快速增长颇为相似。

综合以上市场观察和数据,我们对 2022 年的休闲类游戏市场做出了如下预测。

2022年市场预测

益智类游戏——从玩法和题材创新,到回归玩家偏好与习惯

在 2022 年,游戏厂商的焦点将不再是游戏的品类与题材,而是玩家的偏好和习惯。Ishai Smajda 曾就游戏产品受众发表过类似看法,实际上对玩家本身的关注在 2021 年已经成为了游戏产业的一大主题,这一势头也会延续到 2022 年。

从厂商的角度来看,Wooga 进行了纵向拓展,希望找到与公司擅长的寻物主题游戏拥有类似兴趣的目标玩家;Playrix 则反其道而行之,希望用完善的装修改造玩法吸引寻物游戏玩家,游戏厂商将会在 2022 年继续尝试更多新的获客策略。

除此之外,内购付费渠道的多样化也将在 2022 年引起强烈反响。随着加密货币日益流行,以及苹果和谷歌开始逐渐被各国政府强制接受第三方支付渠道,2022 年的游戏内购模式也将发生显著变化。

虽然「Candy Crush」还不太可能接受玩家用比特币购买游戏货币,但玩家绕过平台方抽成直接购买装备却很有可能实现,因为这样能绕过 30% 的平台抽成。支付渠道的革命仍在进行中,其所引起的变化也取决于谷歌和苹果的应对策略,目前像 Xsolla 等服务商已经提供了比平台方更为理想的支付方案。

部分游戏也可能会允许加密货币内购,其中小型厂商有望率先上线这一功能。在很多国家中加密货币依然还不属于法定货币,因此加密货币的流通不会很快,此外大多数益智游戏老玩家也还不希望用加密货币内购,但加密货币的逐渐流行依然不能忽视。

合成游戏市场预测——空间大,但新游戏希望渺茫

对于合成类游戏来说,大部分在 IDFA 新政前没能快速扩张用户群的游戏都只能维持小规模运营,它们要么被收购,要么走向消亡。举例来说,在与 Playrix 等头部厂商竞争中,Supercell 向合成类游戏「Merge Mansion」投入了大量营销资金,也导致整个合成题材手游市场的 CPI 升高。这一变化反而伤害到了「Supercell」旗下另一款合成游戏「Love&Pies」。

总体而言,2022 年合成手游市场的前景并不乐观。虽然合成类游戏市场庞大,新产品也依然拥有发展空间,但只依靠简单的机制模仿已经无法在这一区间中立足。随着隐私政策的改变,合成新品即使拥有再灵活的获客策略,也无法与此前的头部产品相竞争。因此早期玩家留存率的意义也变得不再重要,合成类游戏新品要么投入巨资扩大用户群规模,要么只能走向消亡。

【本篇文章属于白鲸出海原创,如需转载:需联系授权方可,未经授权严转载!】

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

闽公网安备35010402350923号

闽公网安备35010402350923号