周末荐读 | 最新时尚电商产业报告,2021年跑出了哪些DTC品牌(上)

近日,Common Thread Collective 发布了《全球时尚品牌电商报告》,基于 Statista、eMarketer等公开数据,对全球时尚电商产业进行了梳理。

2020 年,随着新技术出现、市场变化,时尚电商品牌的运营方式也随之变化,虽然一些品牌的盈利出现了问题,但同时也出现了一批新的 DTC 品牌赢家,在 2021 年,了解并利用趋势性机会,对品牌来说非常重要。

白鲸出海将对这一报告进行编辑整理和适当解读。本文为上篇,主要包含数据梳理,对品牌的观察等。下篇会更多偏向于渠道营销,案例分析以及行业挑战和预测。

内容概要:

1. 到 2025 年,时尚电商产业的交易额将增长到 1 万亿美元

2. 主要的扩张区域市场仍在东方,但西方的 ARPU 值更高

3. 垂类数据一览:服装、配饰、鞋子、奢侈品和眼镜

4. 中产家庭占比进一步下降,价格敏感性消费者增加

5. Top20 DTC 品牌和电商增长方程式

到 2025 年,时尚电商产业交易额将增长到 1 万亿美元

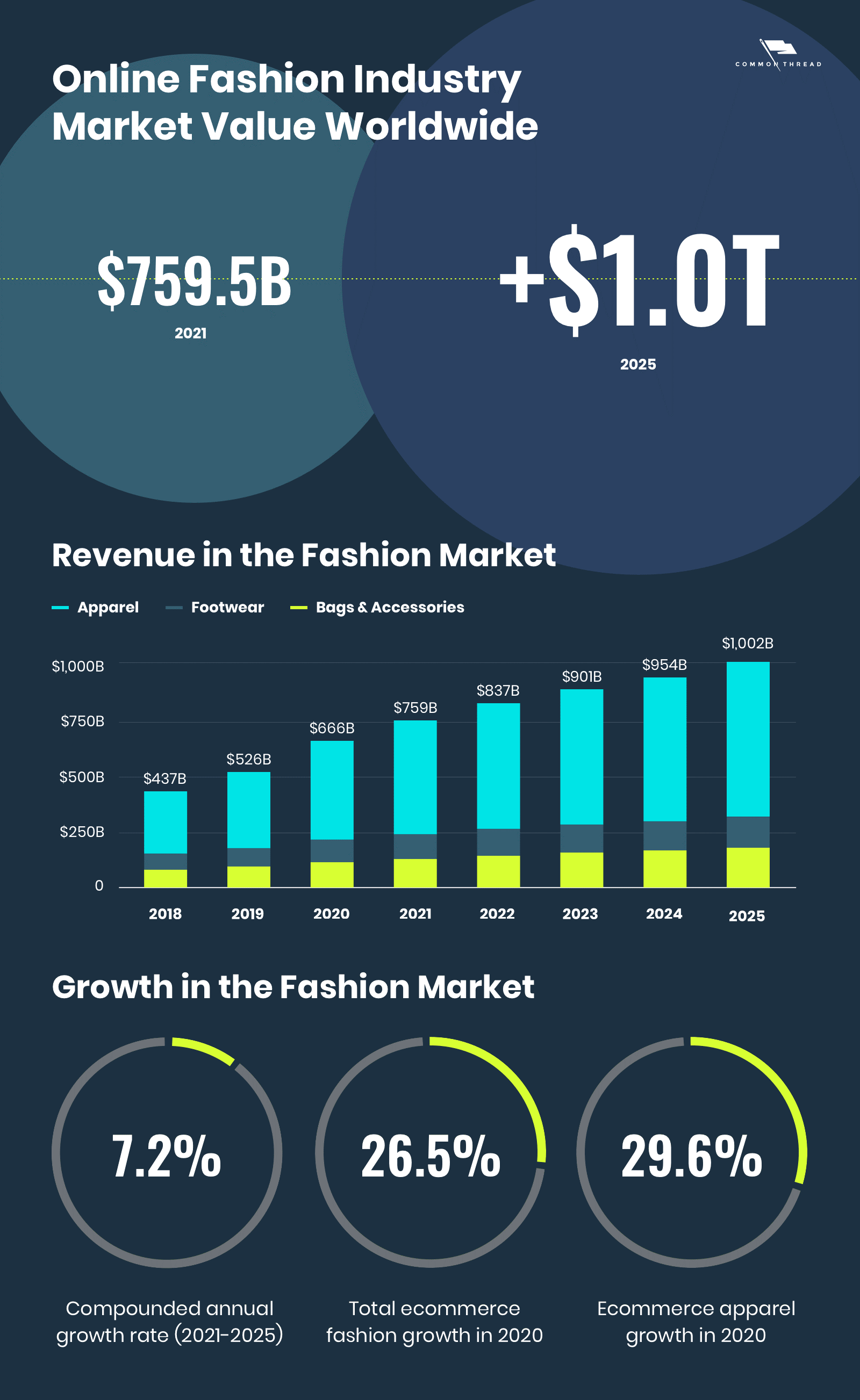

时尚产业可能是世界上最大的产业之一了,2021 年,全球服装、鞋类及配饰的线上市场规模为 7595 亿美元,在全球各行业的线上交易规模中排名第一。

接下来的五年里,时尚产业的线上交易规模将保持 7.18% 的年复合增长率,这会推动这个行业的线上规模超过 1 万亿美元。

全球时尚产业线上市场规模及细分类目数据 | 数据来源:Statista

促成行业增长的因素有 2 个:时尚行业的电商渗透率增长和活跃付费用户的增长。

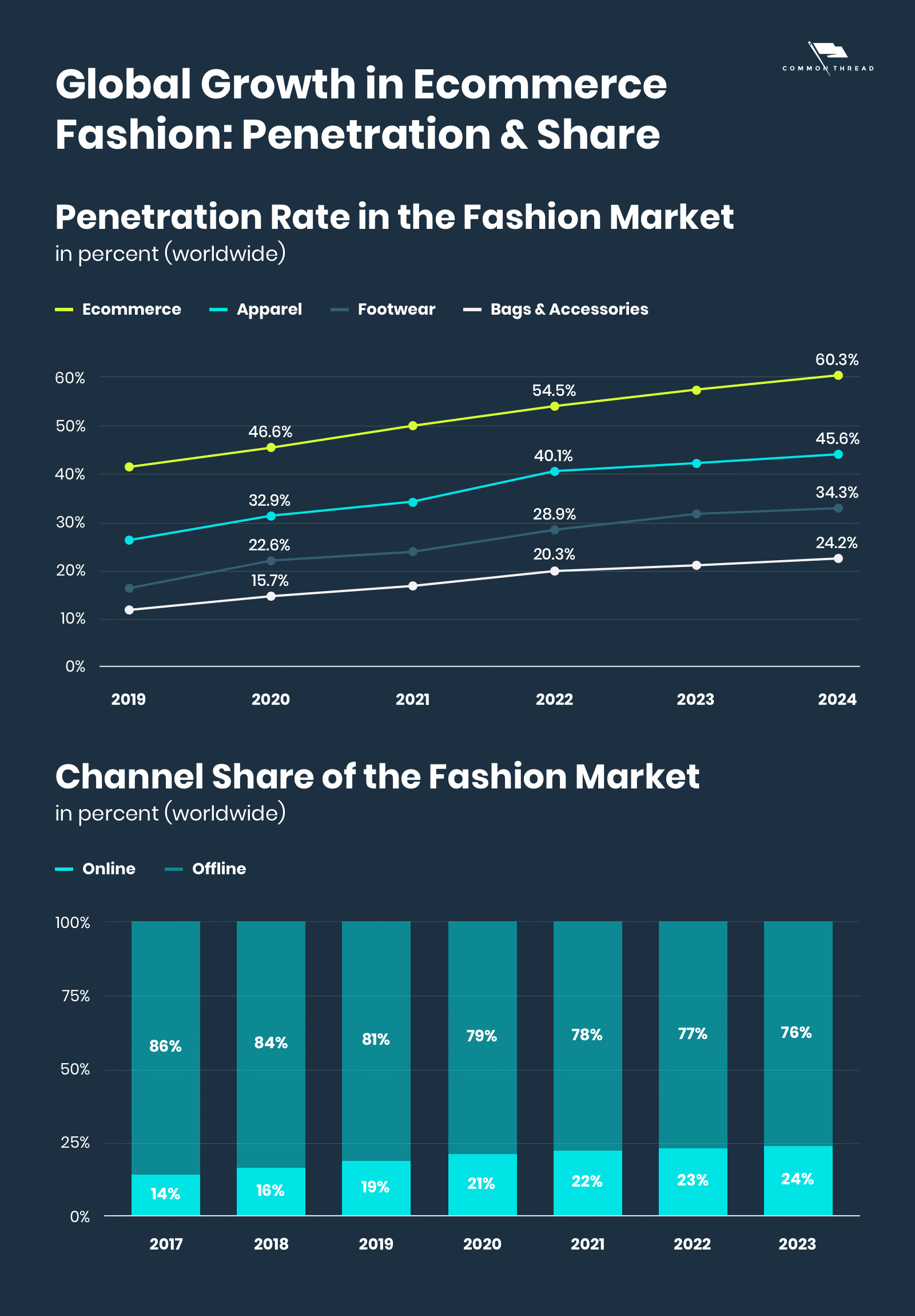

预计到 2024 年,电商渗透率将从 2020 年的 46.6% 上升至 60.32%。三个细分类目的增长率分别如下:

• 服装:+ 12.7%

• 鞋类:+ 11.6%

• 箱包及配饰:+8.5%

时尚行业的电商渗透率(也就是线上交易规模占总交易规模的比例)将从 2020 年的 21.03% 提升到 2023 年的 23.66%。

全球时尚电商的渗透率和线上线下渠道占比 | 数据来源:Statista

市场扩张在东方,高 ARPU 值在西方(差距越来越大)

从地理位置上看,时尚产业的消费严重向中国市场倾斜。2020 年中国销售额为 2843 亿美元,超过第 2-5 名四个国家的总和:

1. 中国:2843 亿美元

2. 美国:1265 亿美元

3. 英国:325 亿美元

4. 日本:239 亿美元

5. 德国:225 亿美元

未来,中国与其他国家的消费差距可能会越来越大

全球 Top5 时尚零售市场 | 数据来源:Statista

2019——2025 年,中国、美国和欧洲时尚产业规模预测 | 数据来源:Statista

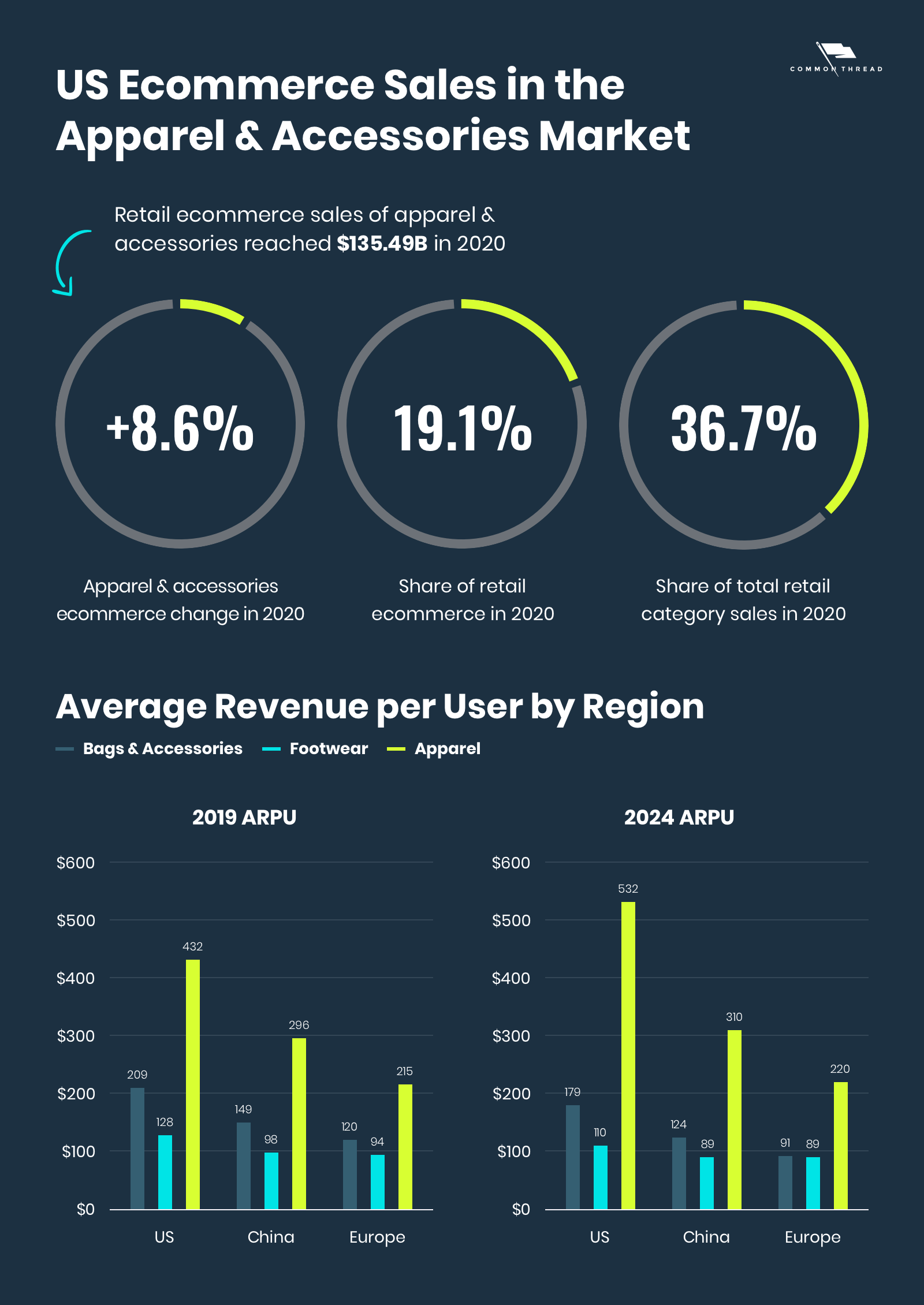

但我们不应该因此低估北美和欧洲市场在全球的地位。虽然在疫情下,很多快时尚品牌可以说严重受创,服装和配饰但根据 eMarketer 的报告,线上服装和配饰的零售额在美国市场同比增长了 9% ,占零售总额的比例从 26% 上升到 37% 。

此外,从每用户平均收入(ARPU)来看,美国个人消费支出已经超过了中国和欧洲。而且预计这一差距将进一步扩大:

美国服装&配饰电商销售数据(上)和区域市场的 ARPU 水平 | 数据来源: Statista 和 eMarketer

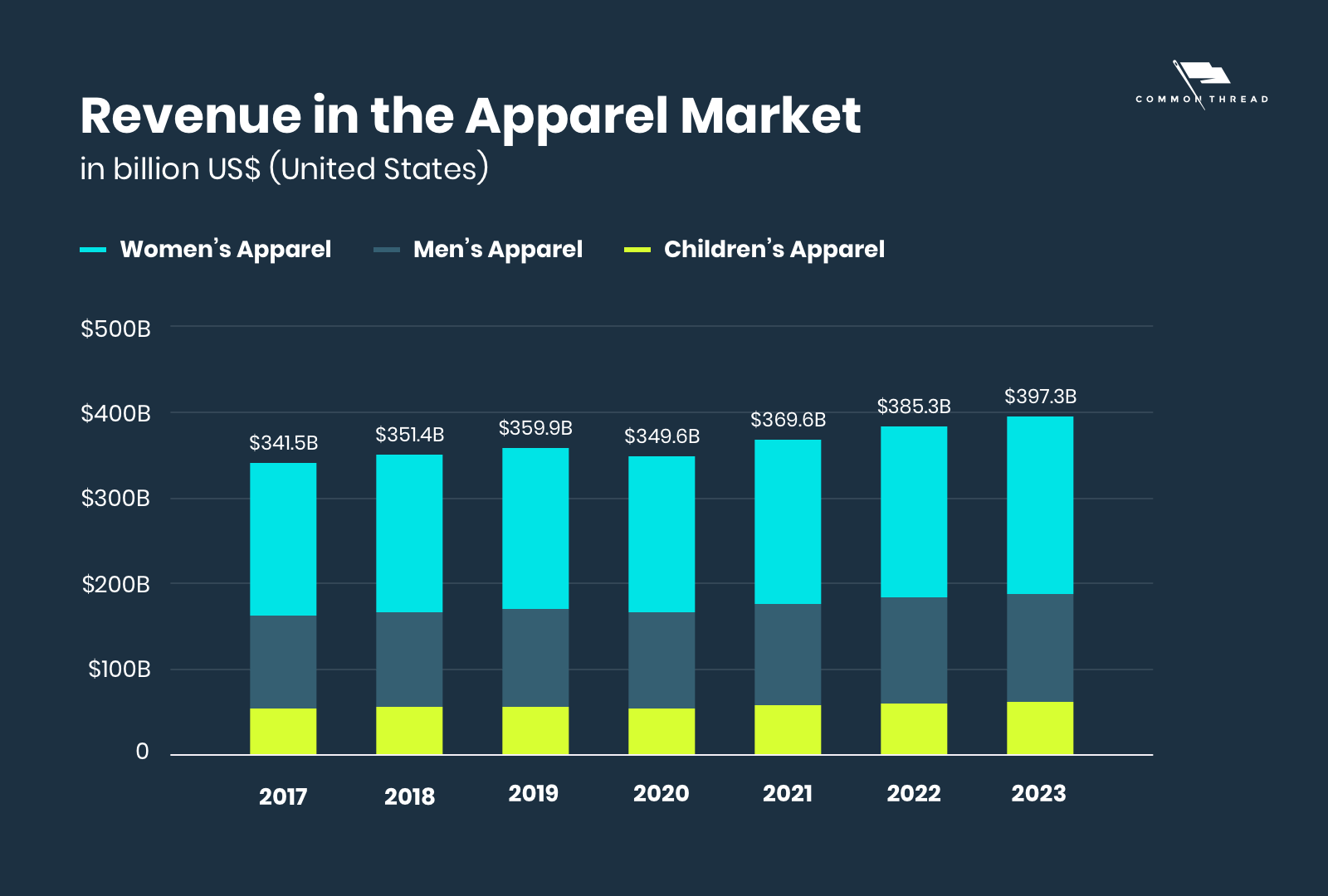

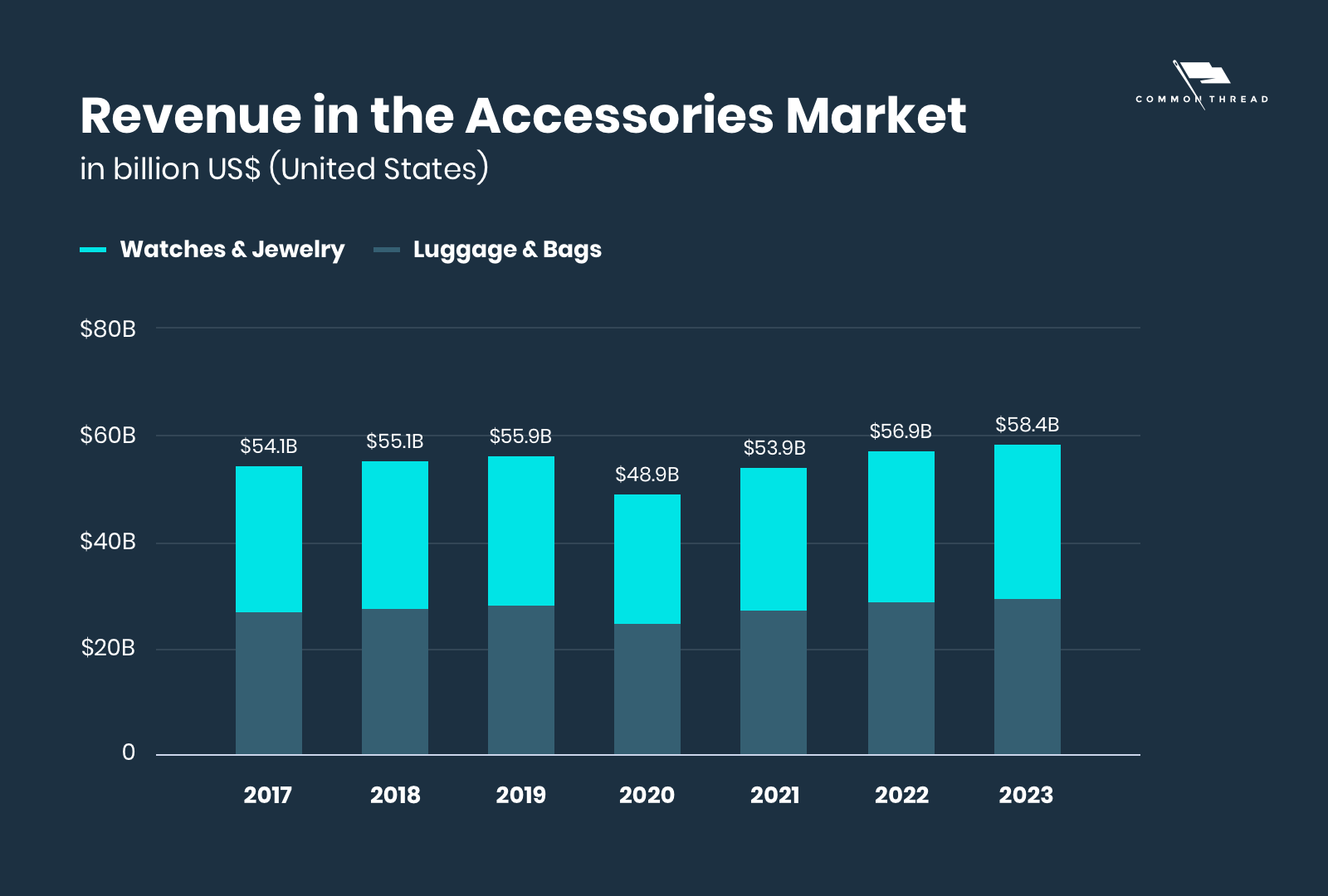

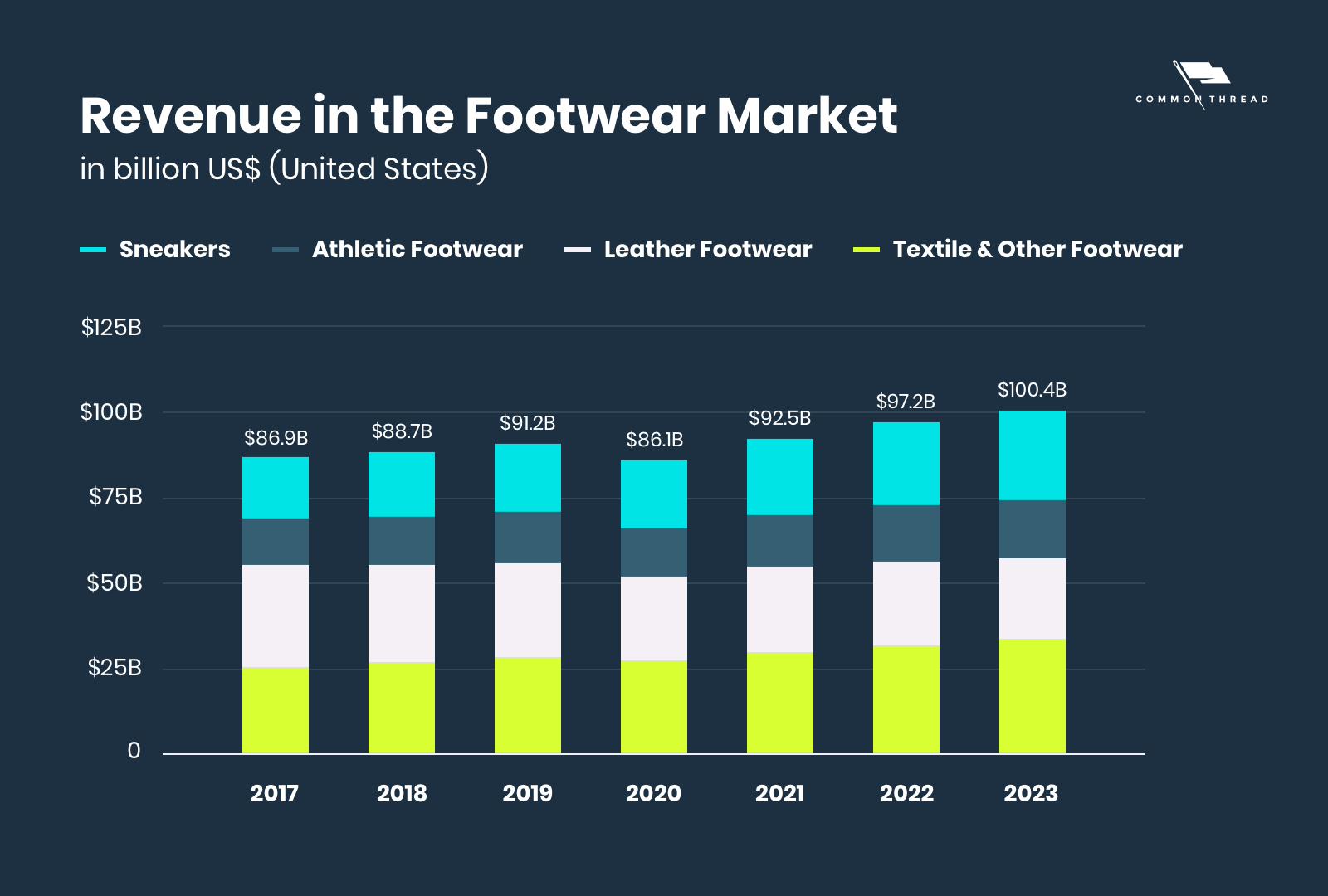

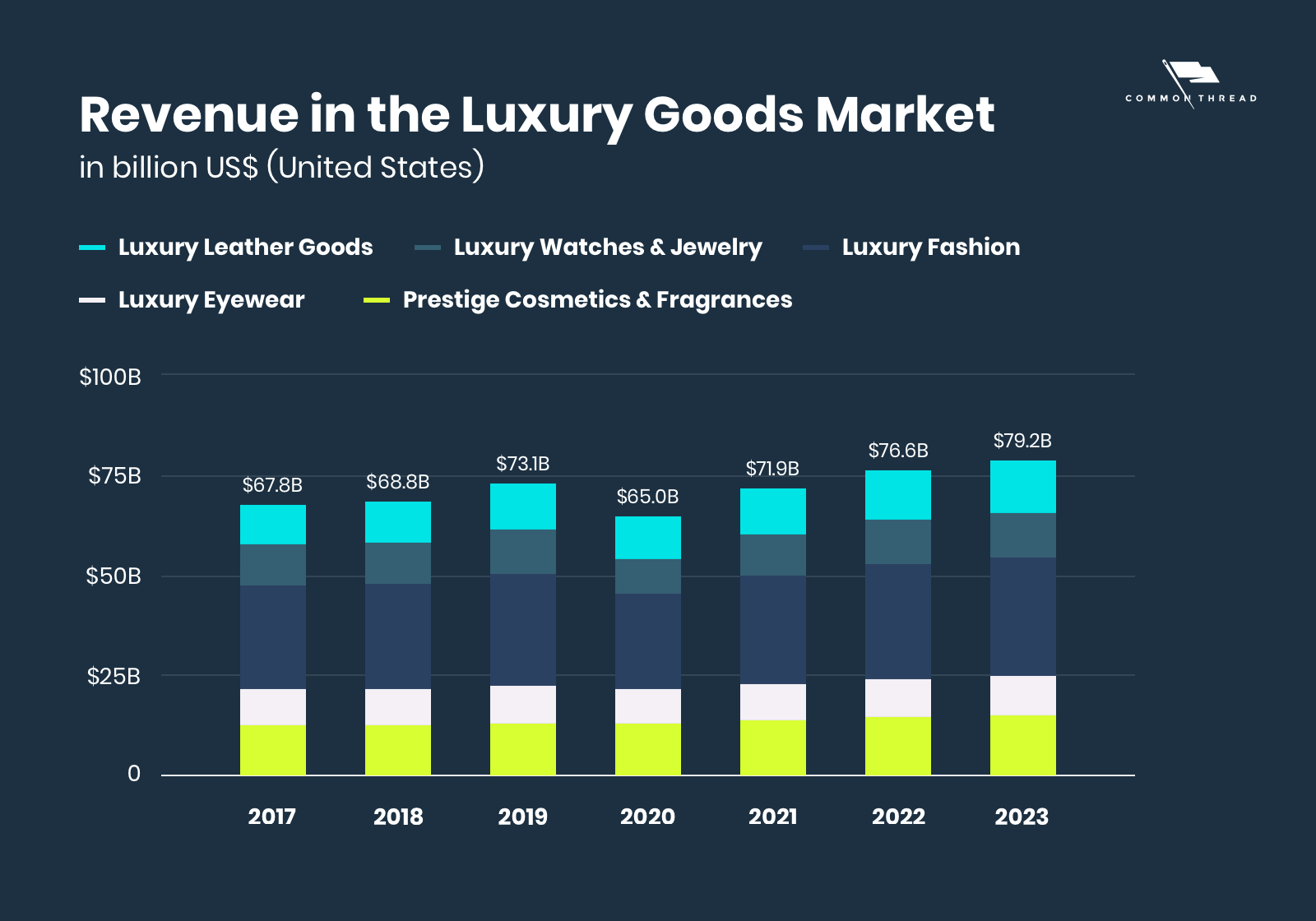

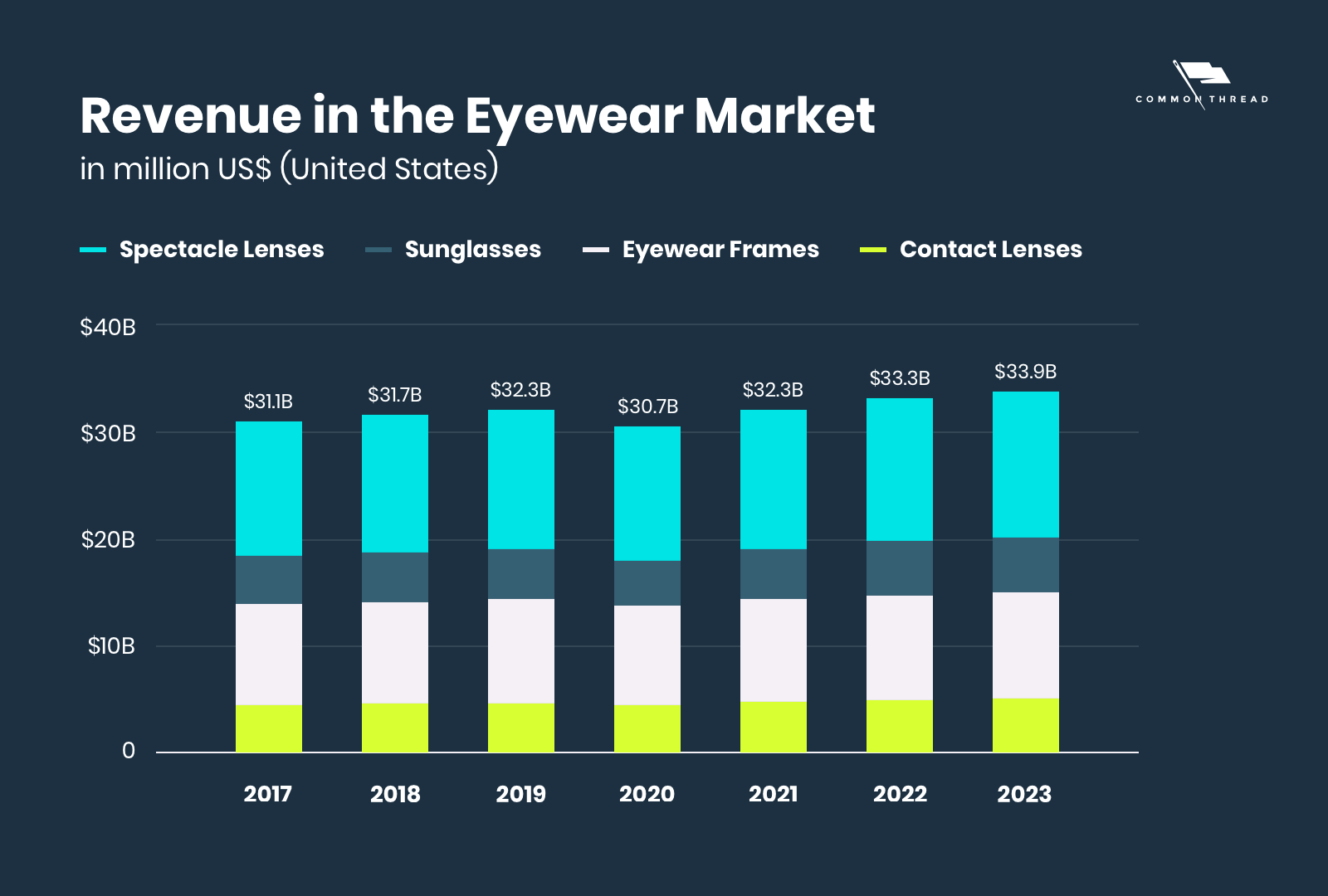

垂直类目数据:各细分类目零售额全面下滑

根据 Statista 的数据,总体上 2020 年时尚产业收入与 2019 年相比略有下降。对美国市场的户数进行一部分分析可以看出明显的差异,奢侈品和配饰(如手表、珠宝、箱包)市场受到重创。

• 配饰:-12.69%

• 奢侈品:-11.11%

• 鞋子:-5.54%

• 眼镜:-4.9%

• 服装:-2.88%

不过好消息是,未来5年的年复合增长率在整个时装行业及其每个子类别都将上升。

2017——2023 年,服装、配饰、鞋子、奢侈品和眼镜的零售额(从上到下) | 数据来源: Statista

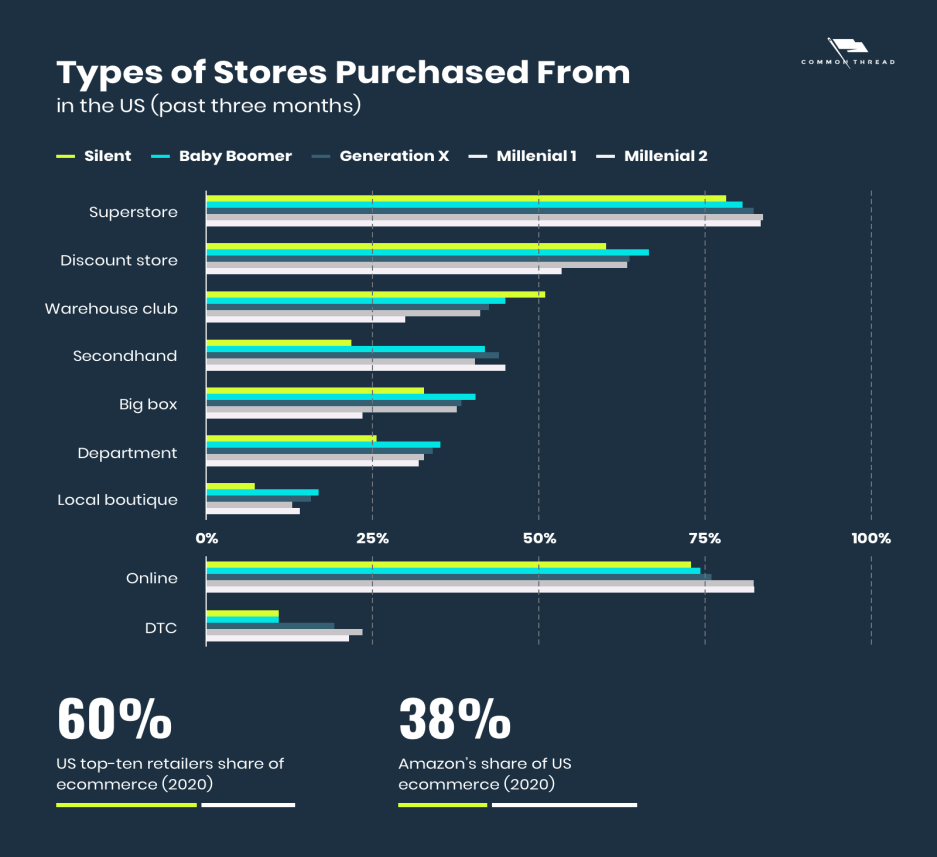

价格敏感性消费者增多,不同世代人群购物渠道偏好不同

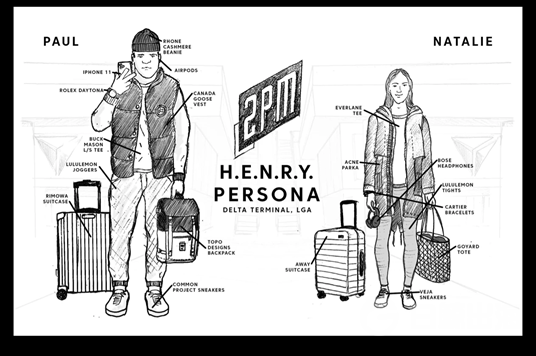

H.E.N.R.Y. (high earners not rich yet) VS C.A.R.L.Y. (can’t afford real life yet),或者说奢侈品消费者 VS 平价消费者,再或者直接简化的看成品牌商品 VS 普通商品。不管怎么称呼,富人和穷人之间的鸿沟从未像今天这么大。

图片来源: 2PM,Inc

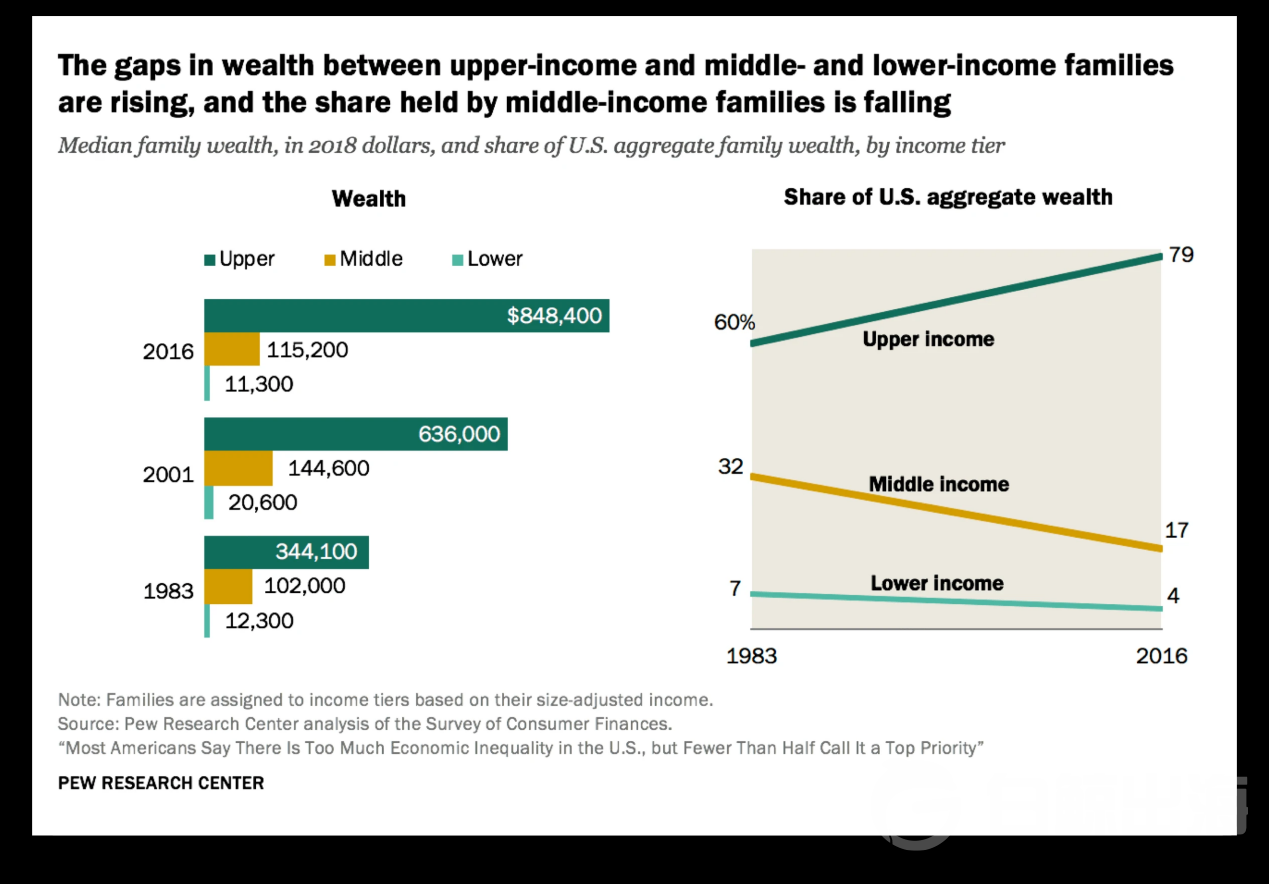

在过去的几十年中,美国的收入和财富差距都在加深:

各收入阶层之间的差距越来越大,中等收入家庭占据的份额在下滑 | 图片来源: Pew Research Center

而经济差距导致了商业的分化。近期中端市场到处都是灾难,无论线上还是线下。购物习惯反映了这些差异,零售巨头,将目光瞄准到对价格敏感的消费者和快时尚领域。这也是 2020 年「SHEIN」能够快速发展的原因,最近,腾讯还投资了另一做快时尚品牌矩阵的公司细刻。

过去 3 个月美国各世代消费者所选择的各购物渠道 | 数据来源: Statista

而时尚业最能体现这一境况,特别是 DTC 品牌。所以品牌方必须做出选择。选择高端市场,低端市场,还是介于两者之间。从品牌到销售、从广告到宣传,甚至从定价到忠诚度,这些选择互相影响。

Top20 DTC品牌和电商增长方程式

对于时尚品牌来说,一直挣扎在盈利的生死线上。即使在新冠出现之前,盈利也极其困难。

DTC 的宠儿,如Outdoor Voices、Everlane、AWAY 和 Bonobos 等,都发现自己处于这样的境况下:想仅依靠于线上来产生规模效应并盈利,十分困难。

关于 DTC 品牌盈利困难的报道 | 图片来源:Digiday、 AdWeek、Digiday、Retail Dive

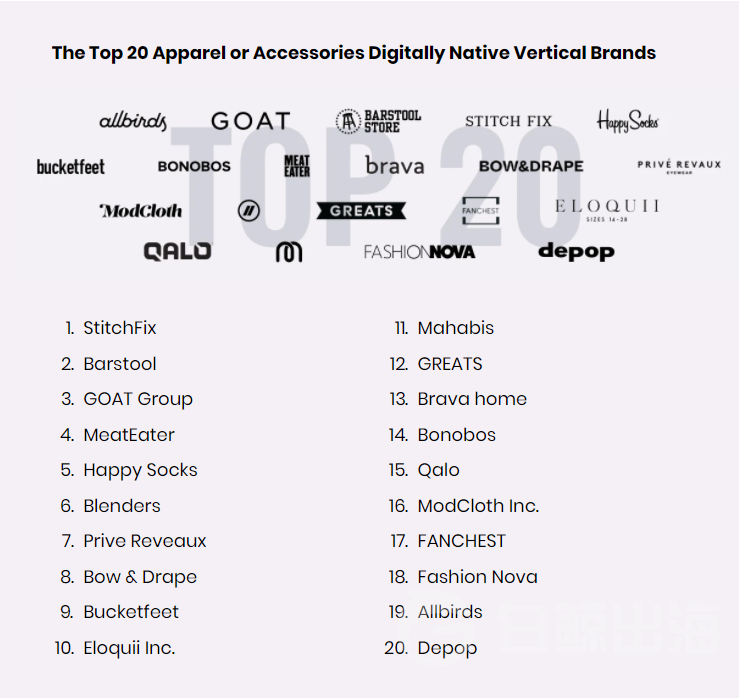

在 2PM 发布的 DNVB Power List 上的 435 家公司中,有 170 家属于服装或配饰类目,数量最多。其次是健康与保健类,有 94 家。

服装/配饰类目 Top20 数字原生品牌

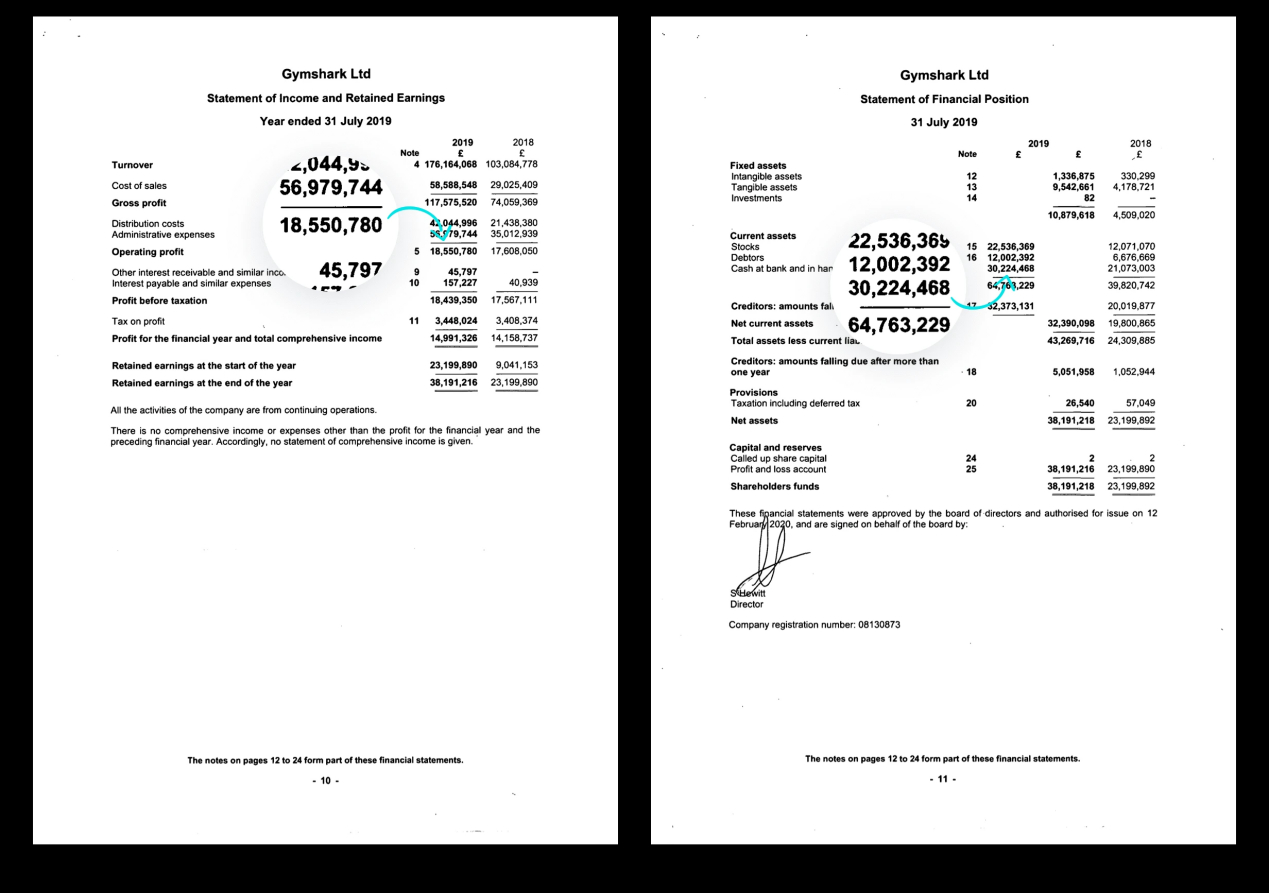

值得注意的是,「Gymshark」虽然没有进入前 20 名,但它非常具有启发性。2020 年 8 月,该公司以超过 10 亿英镑的估值将 21% 的股份出售给了泛大西洋投资集团(General Atlantic),一举迈入独角兽公司行列。

「Gymshark」值得出海品牌借鉴的包括,比较有效地利用了社交媒体营销且付费和自然流量的占比很健康、另外还举办了很多线下活动,连接社区成员。 而主流媒体很少披露的是「Gymshark」现金周转期竟然是负的....

Gymshark 早在 2019 年的财务报表中的数据显示,公司的营业利润超 1800 万英镑,现金储备超 3000 万英镑,并且与供应商的支付条款也打磨得很细。

数据来源:Gymshark Ltd Financial Statements

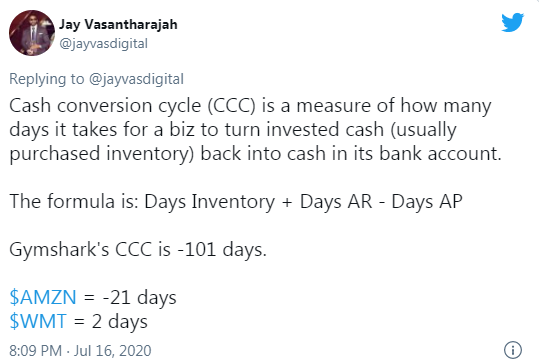

Jay Vasantharajah 对比「Gymshark」和其他 2 个零售品牌商的 CCC 周期

“负的现金周转期意味着,品牌的运营资金实际上是供应商的钱。而且,随着销售额的增长,品牌方的现金储备也会迅速增加。”

Gymshark 的战略无疑发挥了重要作用。金融上的头脑推动其快速增长,而不用像许多资金紧张的 DTC 品牌那样,面临着艰难的选择,要不长期负债,要不只能过早地引入风险投资。

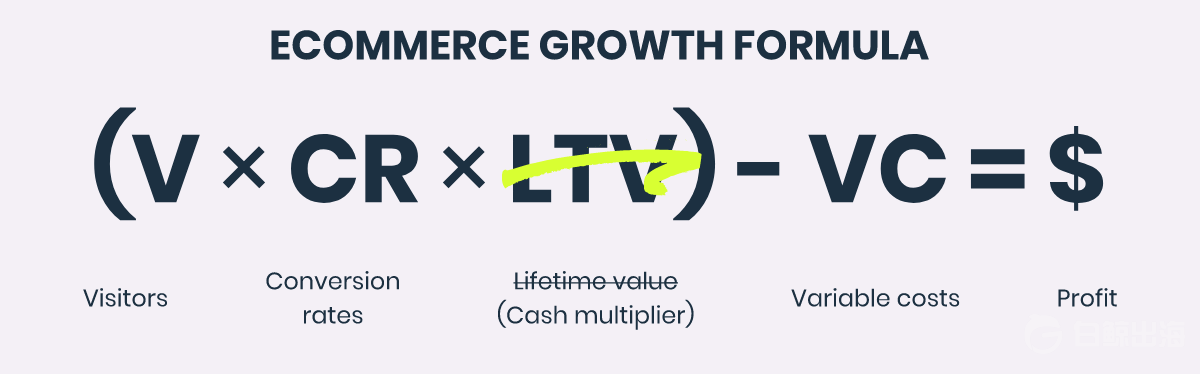

然而,对其他品牌来说,关键并不一定是去复制 Gymshark 的一些做法。实际上,利润的增长可以最终归结为四个指标: 访问量、转化率、LTV(也就是品牌方的现金乘数)和可变成本。

毫不夸张地说,这个等式就是电子商务的未来,不管是对时尚还是其他行业。从根本上改变了我们与消费者构建关系的方式。随着品牌将市场份额转化为现金,了解其中的变量并掌握好最有可能产生影响的变量,是品牌能否成功的关键。

关于这个公司,有兴趣的同学,可以去观看 YouTube 视频。

上篇的内容到这里先告一段落,下篇将聚焦于个性化、多渠道、全渠道营销,以及行业面临的挑战和预测,并引用了相关案例进行分析。下篇会在后续发布,敬请期待。

【本篇文章属于白鲸出海原创,如需转载:需联系授权方可,未经授权严转载!】

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

闽公网安备35010402350923号

闽公网安备35010402350923号