花钱投广告 也要开始交税了?

新年临近之际,白鲸出海关注到出海开发者针对数字税及其对互联网行业影响的讨论越来越多。

导火索是,Facebook for Bussiness 的广告帮助中心近日发布公告指出,想要在新加坡和马来西亚做广告投放的广告主将要被征收商品服务税(GST)。也就是说,只要你面向上述 2 个国家的消费者投放广告,就会被征收 GST,给出海开发者的营销预算带来更大负担。

笔者去详细看了下 Facebook for Business 广告帮助中心的信息,除了引起热议的新加坡和马来西亚将要在 2020 年 1 月 1 日对数字服务开始征税之外,法国、印度等国已经开始征收,但征税规定有所区别,详情参见下文。

细说Facebook的广告征税规定

由于 Google Ads Help 中对新加坡和马来西亚征税的信息还未更新,因此笔者总结了 Facebook 官网中列出的一些主要国家,对企业征税方法加以归纳和说明。

首先需要注意的是,Facebook 在“购买广告是否要缴税”页面上列出的各国/地区情况,都是基于公司注册地在该国/地区内的前提。(新加坡和马来西亚除外)

一般来说,在 Facebook 上投放广告是否要缴纳 VAT(增值税)或 GST,取决于具体的市场、是否出于商业目的等多重因素。

除新马两国外,其余具体按公司注册地所属的不同国家来讨论:

1. 新加坡和马来西亚

先来看最新出现的特殊情况。

根据 Facebook 最新发布的公告,2020 年 1 月 1 日开始,不论是否为商业目的,在新加坡和马来西亚投放 Facebook 广告需要分别缴纳 7%和 6%的商品服务税。

与其他国家不同的是,Facebook 单独介绍新加坡和马来西亚缴税规定的适用人群时指出:“这会影响将广告投放国家或地区设置为新加坡/马来西亚的广告主,不论是处于个人目的还是商业目的”。

也就是说,不论公司注册在哪,只要广告的目标投放人群是这两个国家的用户,都需要缴纳这笔费用。举例来说,你在新加坡投了 100 美金的广告,还要缴 7 美金的税费。但税费因为是额外缴纳的,不会影响广告投放金额的上限。

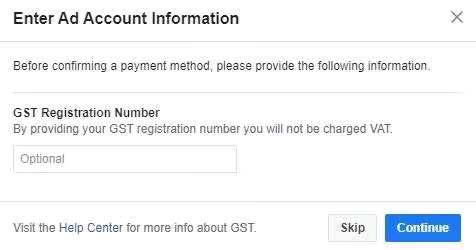

其中,新加坡为在当地注册了 GST 编号的企业提供了免税渠道。在下图所示的 Facebook 广告账户设置中填好税号后即可免税。

来源:Facebook for Bussiness

由于国内开发者在Facebook投放广告,绝大多数通过代理商,那么代理商在新加坡是否有GST编号就会对广告主是否需要承担这笔税费产生影响。

2. 欧洲

除了爱尔兰是特例外(不区分投放广告是否为商业目的),公司注册地址在欧洲的广告主如何缴税主要由两个因素决定,首先区分是否出于商业目的,随后再将出于商业目的的广告主,按 Facebook 是否在广告主公司注册地址所在国设有办事处分为两种情况讨论。

举例:如果广告主注册地址在比利时,Facebook 在比利时设有公司且发票由该公司开具,则 Facebook 会对投放广告代收增值税,但有税号的公司可以退税。

如下为具体的缴税规定:

特例 | 商业目的 | 非商业目的 | |

爱尔兰 | 当地有Facebook办事处且由该处开票 | 当地无Facebook公司 | 按公司注册地所在国税率征税 |

无论是否为商业目的,都需按爱尔兰税率缴税 | Facebook代收税(已注册税号的企业可从税务机关退税) | 无需通过Facebook,广告主根据当地税率自行向政府缴税 | |

注:官方列出的设有办事处的国家:比利时、丹麦、法国、德国、荷兰、挪威、西班牙、瑞典、波兰和英国 | |||

3. 澳大利亚

自 2018 年 8 月起,澳大利亚就开始对数字产品征收 GST了。

开广告发票的不是Facebook澳大利亚公司 | 是 | |

私人目的或未注册GST | 商业目的+已注册GST | 缴税 (GST税率为10%) |

缴税 (GST税率为10%) | 凭ABN免税 | |

注:ABN(Australian Business Number)是澳大利亚企业编号 | ||

4. 印度

印度是全球对数字税要求最严格的国家之一,所有在印度提供服务的数字企业必须注册 GST。印度将所有数字化产物统称为 OIDAR(在线信息数据库访问和检索服务),包括线上广告、云服务、流媒体、在线游戏等等,都需缴纳高达 18%的 GST。

据 Facebook 官网介绍称,除了注册地在经济特区的广告主拥有免税机会,注册在印度且要在当地投放广告均需要缴纳 18% 的商品服务税(GST)和 2%的从源扣缴税款(TDS)。需要注意的是,广告主需要同时向政府和 Facebook 缴纳 TDS,而当广告主出示政府颁发的 TDS 证书并通过 Facebook 验证,Facebook 会返还与广告主缴纳的 TDS 等价值的广告费抵用券。

5. 其他国家

国家/地区 | 税率 | 起征日期 | 免税或退税条件 |

哥伦比亚 | 19% | 2018年12月 | 提供NIT(纳税人识别号)并 勾选“遵循增值税通用制度”复选框 |

俄罗斯 | 20% | 2019年1月 | INN(纳税人个人识别号) |

加拿大魁北克 | 9.975% | 2019年3月 | 销售税(QST)注册编号 |

土耳其 | 18% | 2019年4月 | 增值税号 |

南非 | 15% | 2019年5月 | 增值税号 |

从目前的信息来看,除了新加坡和马来西亚这两个即将起征的国家,其余国家还是把征税对象限制在了注册在本国的经营实体。

关于对出海开发者的影响,笔者也求证了代理商和一些在上文中已经征税的印度和欧洲等国在做 Facebook 广告投放的出海企业,对方给与的回复都是目前还没有受到影响。与 Facebook 广告帮助主页给出的信息一致。

但新加坡和马来西亚开了先河之后,是不是会有一些国家跟进,进而对出海企业的投放预算造成影响,白鲸出海会继续关注,但可以看到对广告投放征税,在全球已经是一个普遍趋势。

除了 Facebook,谷歌和苹果也都有相应的动作。

数字秩序失衡,各国主权化意识越来越浓

从投放广告需缴税、以及印度正在进行的“数据本地化”合规等行动中,可以看到一个全球趋势——数字监管越来越紧。媒体本身也面临税务负担。

经合组织(OECD)秘书长安赫尔·古里亚(Angel Gurría)在 11 月 18 日的《财富》全球论坛中表示,OECD 希望在 2020 年 1 月之前制定新的“数字公司征税规则”。此前经合组织成员国曾多次向苹果等大型科技公司开出巨额罚单,例如今年 2 月,苹果同意向法国支付高达 5.71 亿美元(约 40 亿人民币)的罚款。

全球数据相关的法规数量丨来源:经合组织

根据科尔尼分析做出的预测,全球正处于“数字秩序失衡”的阶段,各国的主权化意识越来越浓,对跨国科技公司提供数字化服务的干预越来越多,一定程度上限制了跨境数据流通。印度正在酝酿的“数据本地化”就是其中一个典型,中国出海头部玩家阿里、字节跳动、小米等都斥巨资在当地设立了数据中心,以防失去新兴市场的发展机遇。

这个阶段面临的另一个问题是,各国对数字服务的干预程度不一,全球就此达成合理统一的标准不太可能,中国企业在出海过程中可能会面临更加严苛且复杂的数字化规范。但随着中国“数字丝绸之路”倡议等政策延伸,与世界各国的互联互通将进一步加深,出海企业除了完善自身的数字化预案以外,还可以“搭政策便车”,将风险影响降到最低。

【本篇文章属于白鲸出海原创,如需转载:需联系授权方可,未经授权严转载!】

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

本文相关公司

Facebook认证

闽公网安备35010402350923号

闽公网安备35010402350923号