深度调研:2019年H1东南亚APP市场现状和机会

作者:DotCUnitedGroup

白鲸出海注:本文是 DotCUnitedGroup 发布在白鲸出海的专栏文章,转载须保留本段文字,并注明作者和来源。商业转载/使用请前往 DotCUnitedGroup 主页联系,寻求作者授权。

中国移动互联网出海从探索、爆发、到转型至今已走过十数年,从最开始的港台地区试水,到后来的日韩市场开拓,再到对欧美国家的探索以及东南亚区域等新兴市场的挖掘,中国的移动 APP 产品及商业模式在全球范围的输出都取得了瞩目成效,尤其在东南亚这个堪称“第二个中国市场”的区域,无论是下载榜还是畅销榜,中国 APP 都占据了绝对地位。东南亚是全球增长速度最快的互联网地区,是世界第四大互联网市场,整体商业格局相对稳定,商业模式和发展趋势也逐步从发展中向成熟靠拢。此外,东南亚国家作为中国推进“一带一路”倡议的重要舞台,凭借庞大的人口红利及新兴市场的先天优势,已成为众多中国 APP 厂商出海的第一站。

互联网市场概要

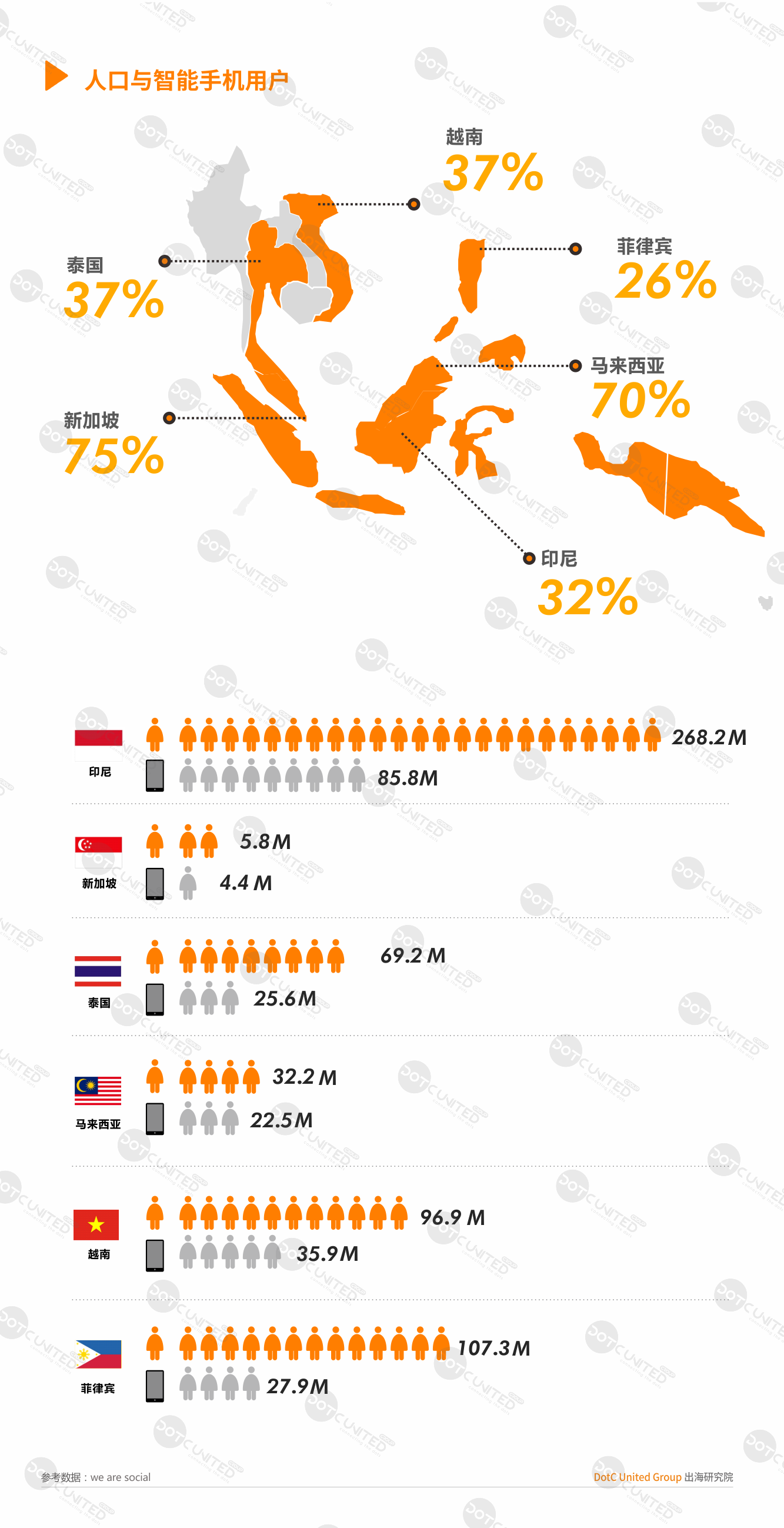

东南亚总人口超过 6.5 亿,包括 11 个国家,各国之间经济状况、语言、文化风俗、宗教信仰、互联网基础建设等不尽相同,从移动互联网发展的成熟度以及规模来看,印尼、泰国、新加坡、越南、马来西亚、以及菲律宾为东南亚六大市场。

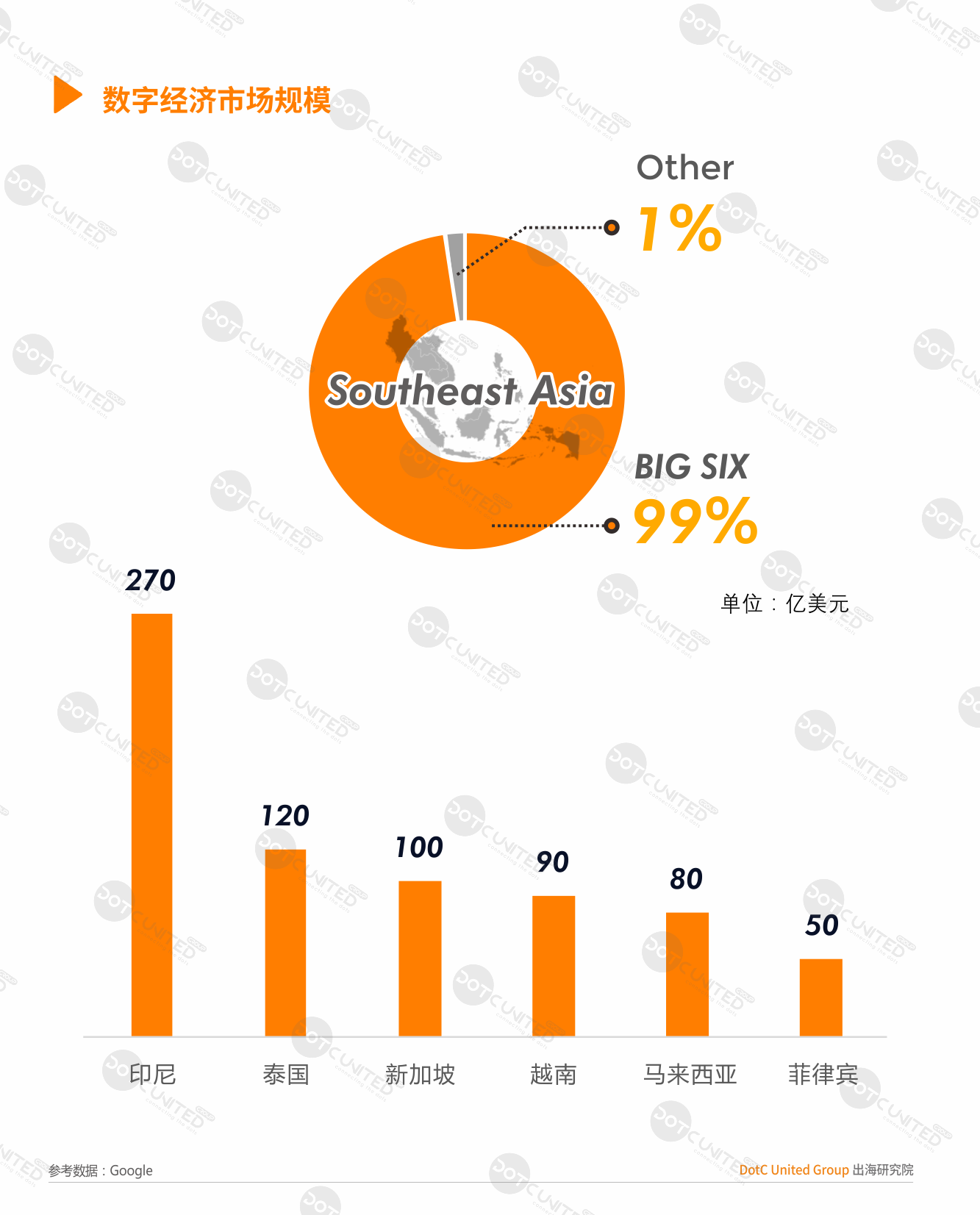

有统计显示,过去 2018 年,东南亚数字经济市场规模共计约 720 亿美元。从规模来看,印尼、泰国、新加坡、越南、马来西亚、以及菲律宾六大市场合计占据整个东南亚 99% 的市场份额,其中,印尼作为世界第四人口大国、东南亚第一大经济体,高居首位,其次是泰国、新加坡等国家。新加坡虽然人口少,但经济发展成熟,人均 GDP 全球位居 TOP10 内,互联网经济市场规模可观。预计到 2025 年,东南亚互联网经济市场规模将增长 3 倍,达到 2400 亿美元,互联网市场规模继续保持增长态势。

东南亚地区是跨越 PC 时代直接进入到移动互联网时代,90% 以上的人口通过移动设备访问互联网,是一个移动先行的区域。

从用户体量来看,印尼是东南亚最大的智能手机市场,智能手机用户约 8580 万,其次是越南和菲律宾,而这三个国家也正是六国之中智能手机普及率相对较低的国家,基于移动互联网的不断发展以及政策红利等,这些国家的智能手机市场仍有较大的增长空间,智能手机人口红利仍然明显。

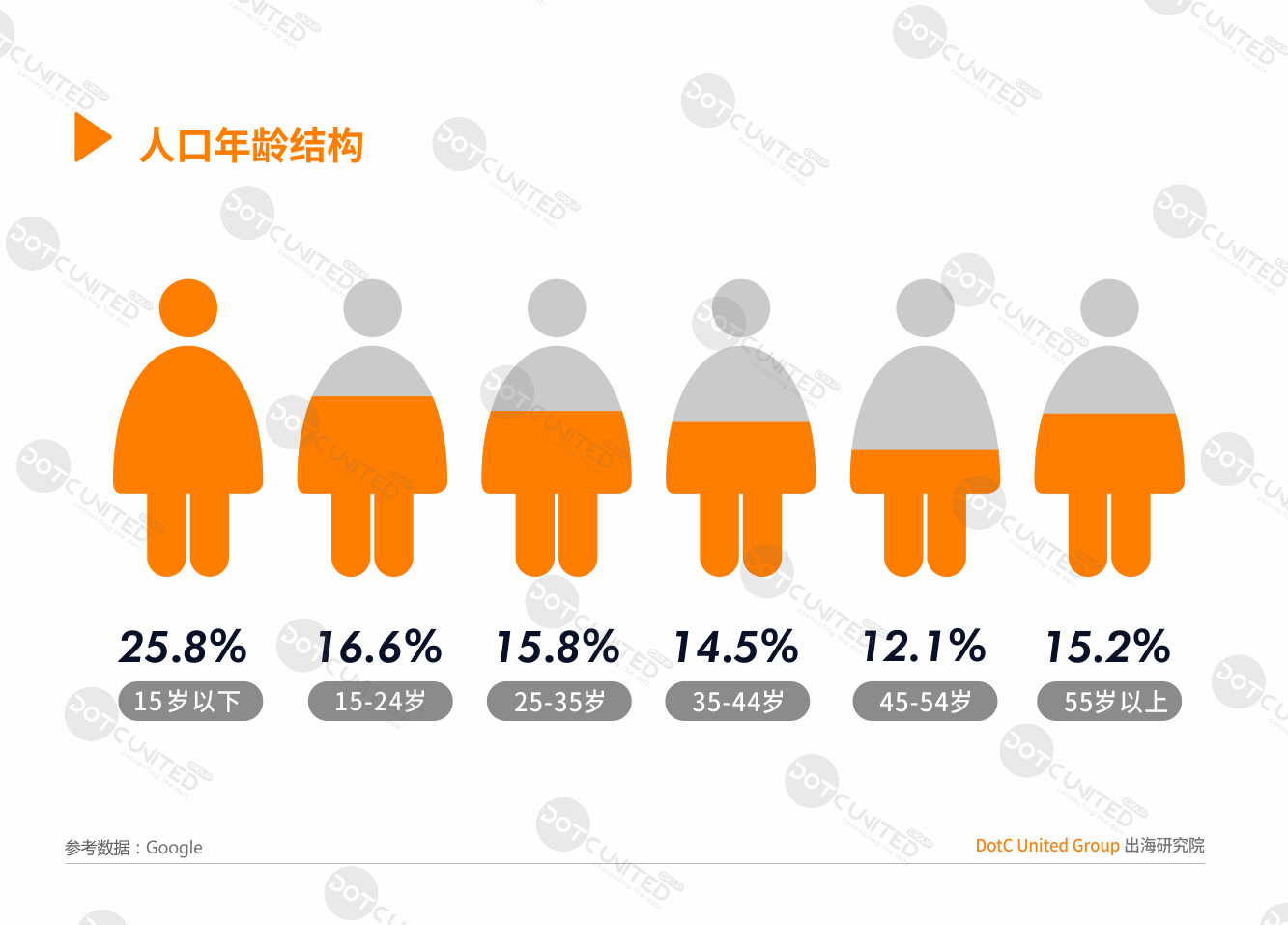

东南亚区域整体人口结构年轻化,24 岁以下人口占总人口超过 40%,35 岁以下人口占 60%,是一个年轻、充满活力的市场。年轻用户群体是一个 APP 市场最主要的参与者及消费者,基于东南亚国家庞大的年轻人口优势,该区域的移动互联网市场的发展仍存有巨大红利。

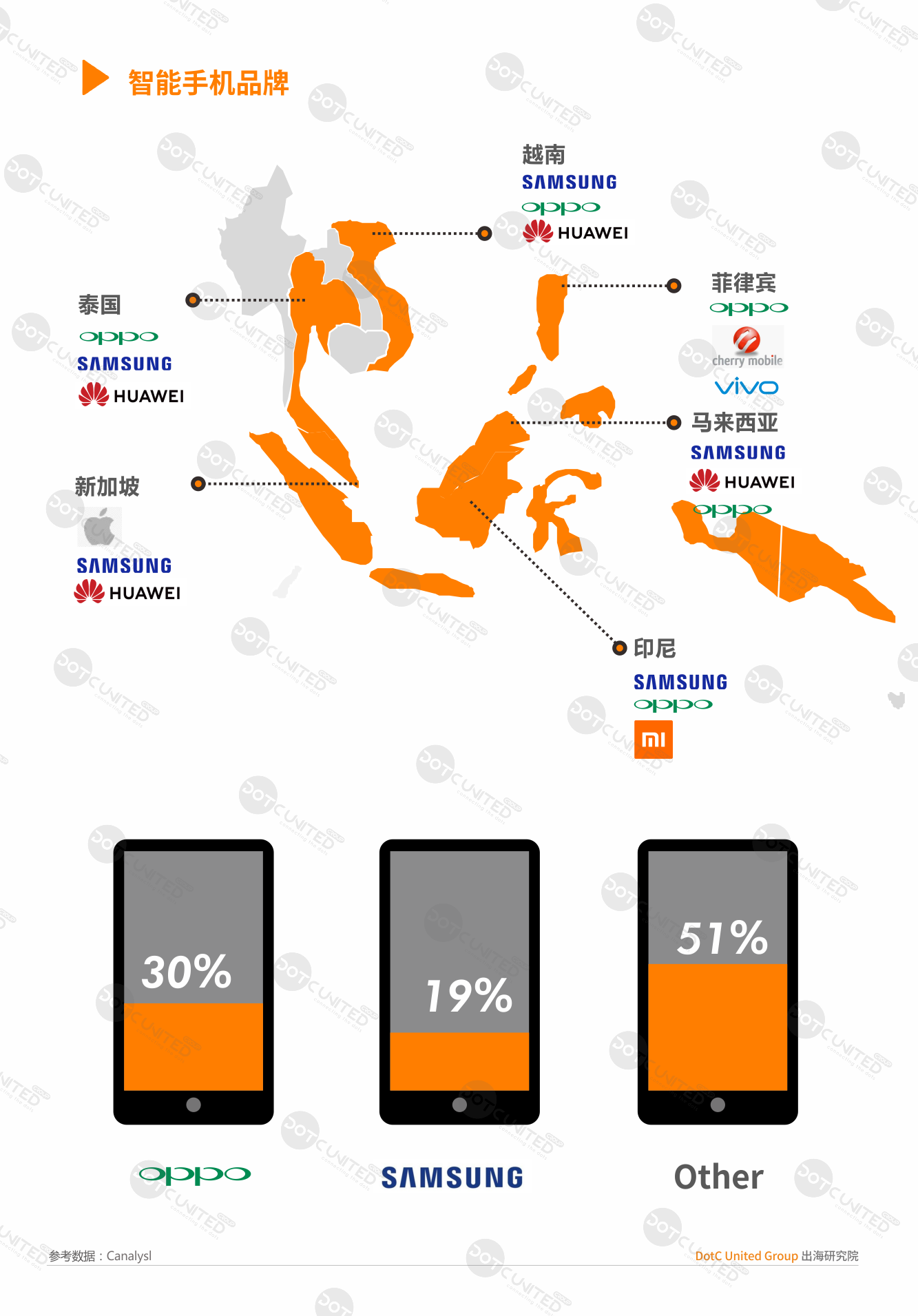

目前,在东南亚六国中,新加坡作为东南亚国家中唯一的发达国家,以高端机主导市场,苹果用户接近四分之一市场份额。除新加坡外,其他东南亚市场基本以三星、oppo、华为、vivo 及小米等安卓手机为主。其中,三星和 oppo 合占整个东南亚手机市场约 50% 市场份额。对于在东南亚市场的 APP 分发,不论是手机预装或是应用商店分发,国内厂商可参考这些信息进行与相关手机厂商的合作。

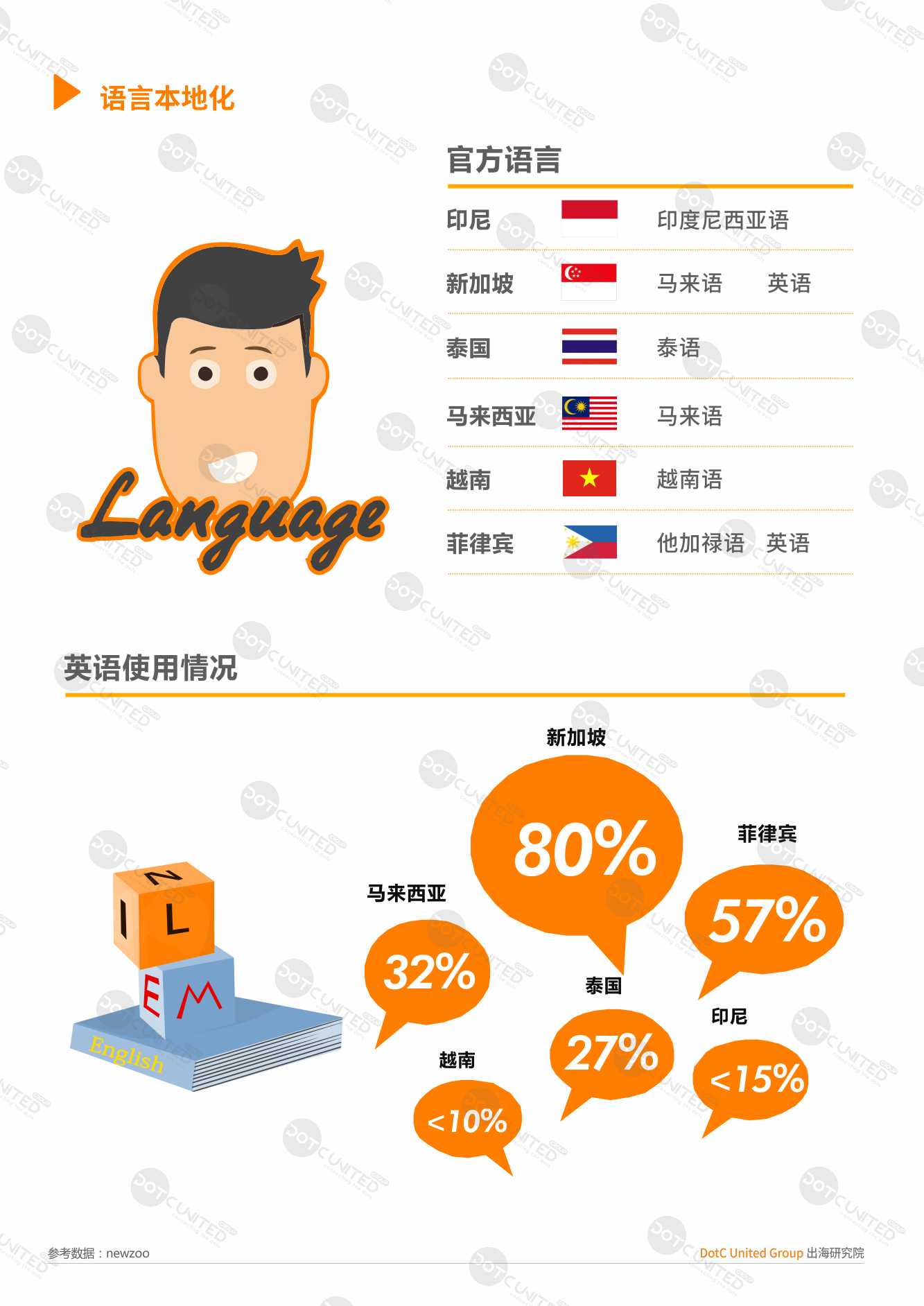

东南亚地区多民族多国籍人口聚集,包括官方、常用等语言繁多,除各国母语外,英语在东南亚也有一定的使用率。新加坡英语使用率高达 80%,在菲律宾这一比例也接近 60%,对于这两个国家,英语也是其第二官方语言。而越南,印尼和泰国的英语使用率较低,均不超过 30%。

语言涉及到 APP 的语言本地化,前有国内游戏 APP 出海泰国案例显示,在泰国,经过泰语本地化后的版本收入上涨了 150%,对于工具类这种在文化和语言上几乎没有什么壁垒的品类或可在这些国家采用英语版本,但是对于一些内容型产品,语言本地化至关重要,尤其是在英语使用率较低的越南、印尼和泰国。

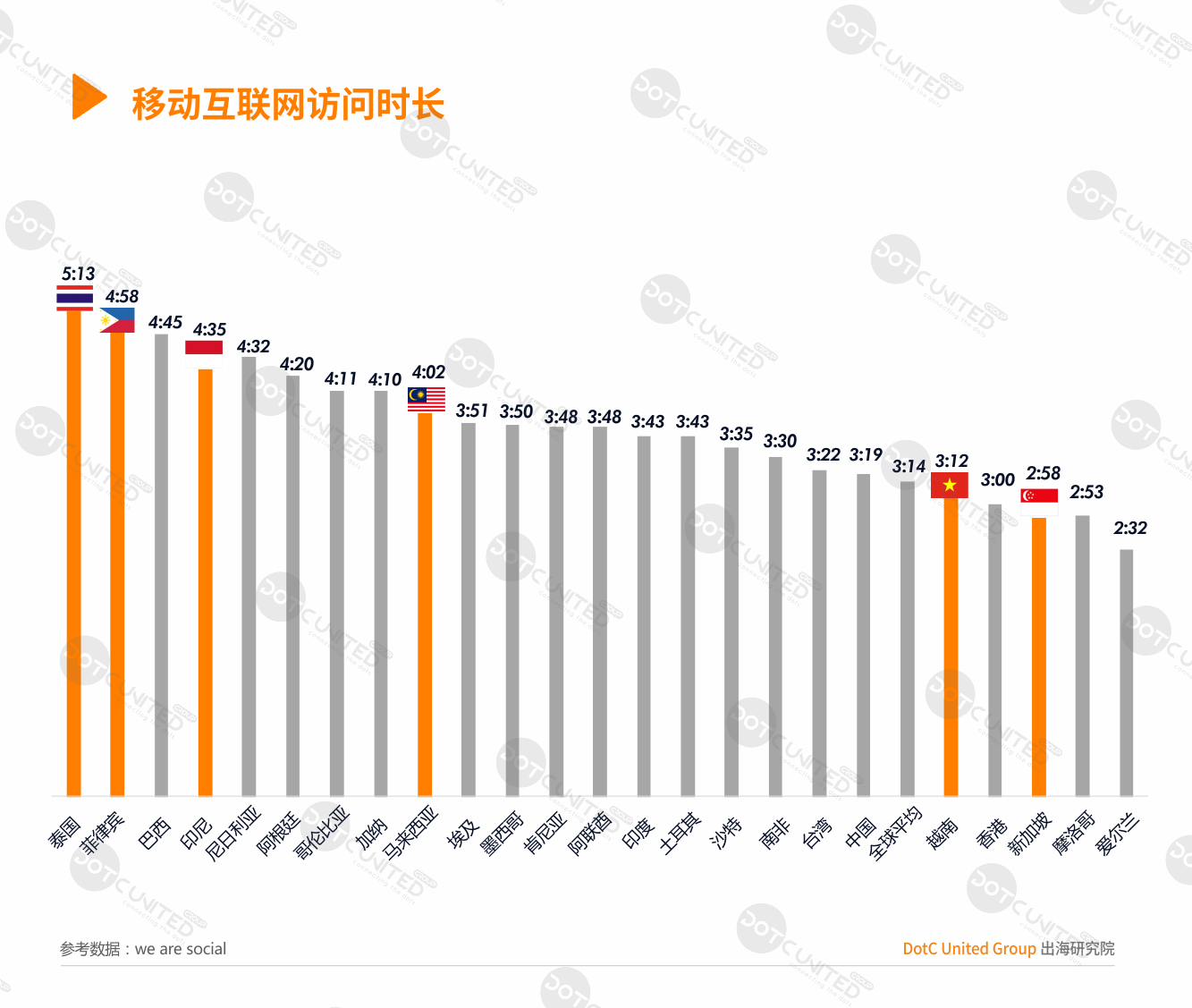

根据 we are social 最新数据显示,东南亚国家的移动互联网用户访问时长比西方和东亚国家花费的时间要高出很多,东南亚六大市场的移动互联网每日访问时长均位居全球 TOP25,其中,泰国是全球移动互联网每日访问时长最长的国家,超过 5 小时,菲律宾和印尼也在 4 个半小时以上。移动互联网用户访问时长是考量用户与 APP 会话活跃度的重要指标,东南亚 APP 市场的巨大能量可窥一斑。

东南亚 APP 市场现状

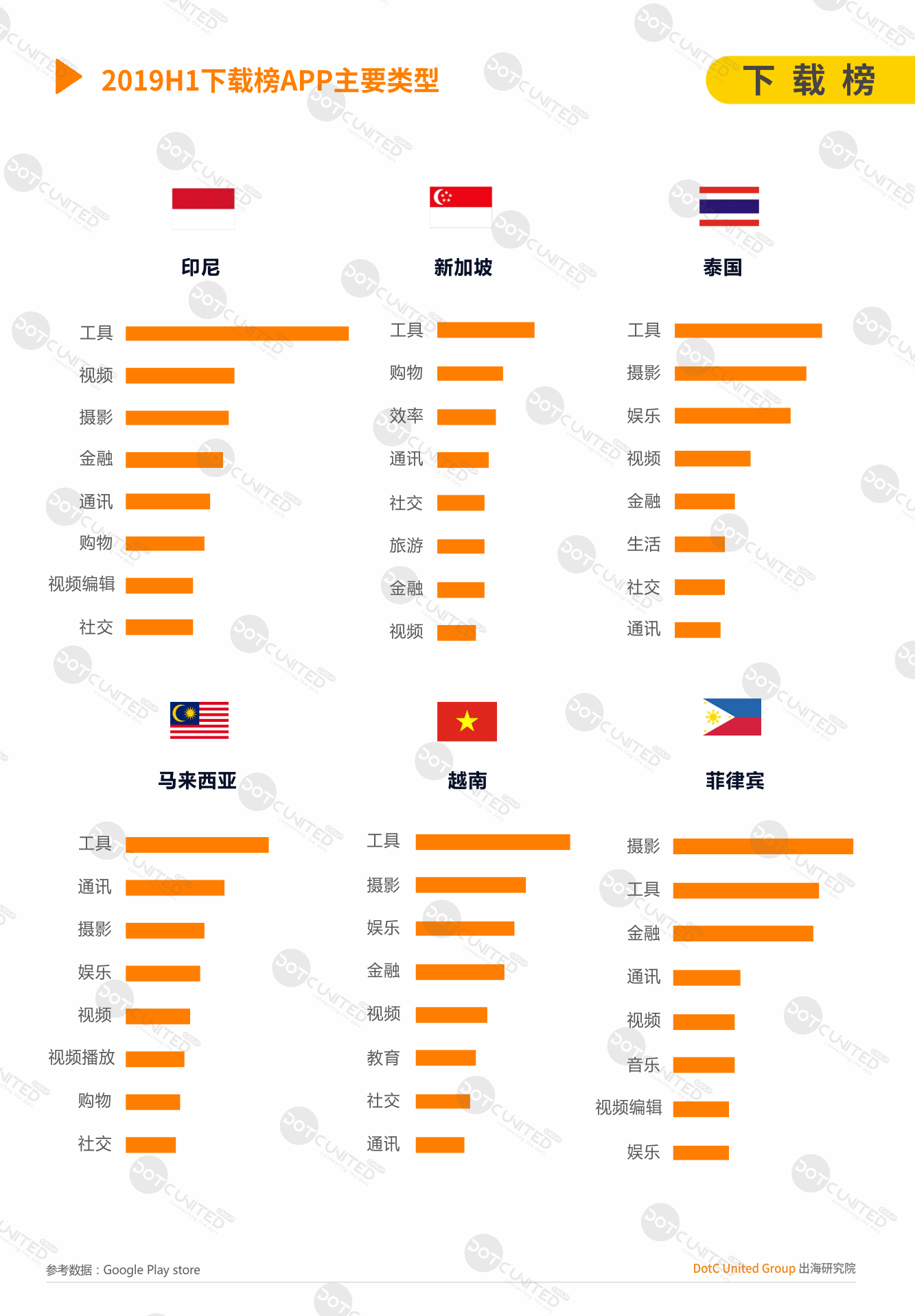

统计 Google Play Store 下载榜 TOP200 结果显示,整体而言,具有“普适性”的工具类拔得头筹,基本在各国 TOP200 中占到 15% 左右。此外,摄影,视频(包括直播、短视频、视频流媒体)类也占据重要地位。从个性上来看,菲律宾用户对摄影类表现出了明显倾向、购物类在新加坡表现突出、教育类 APP 在越南则有更好的发展优势。

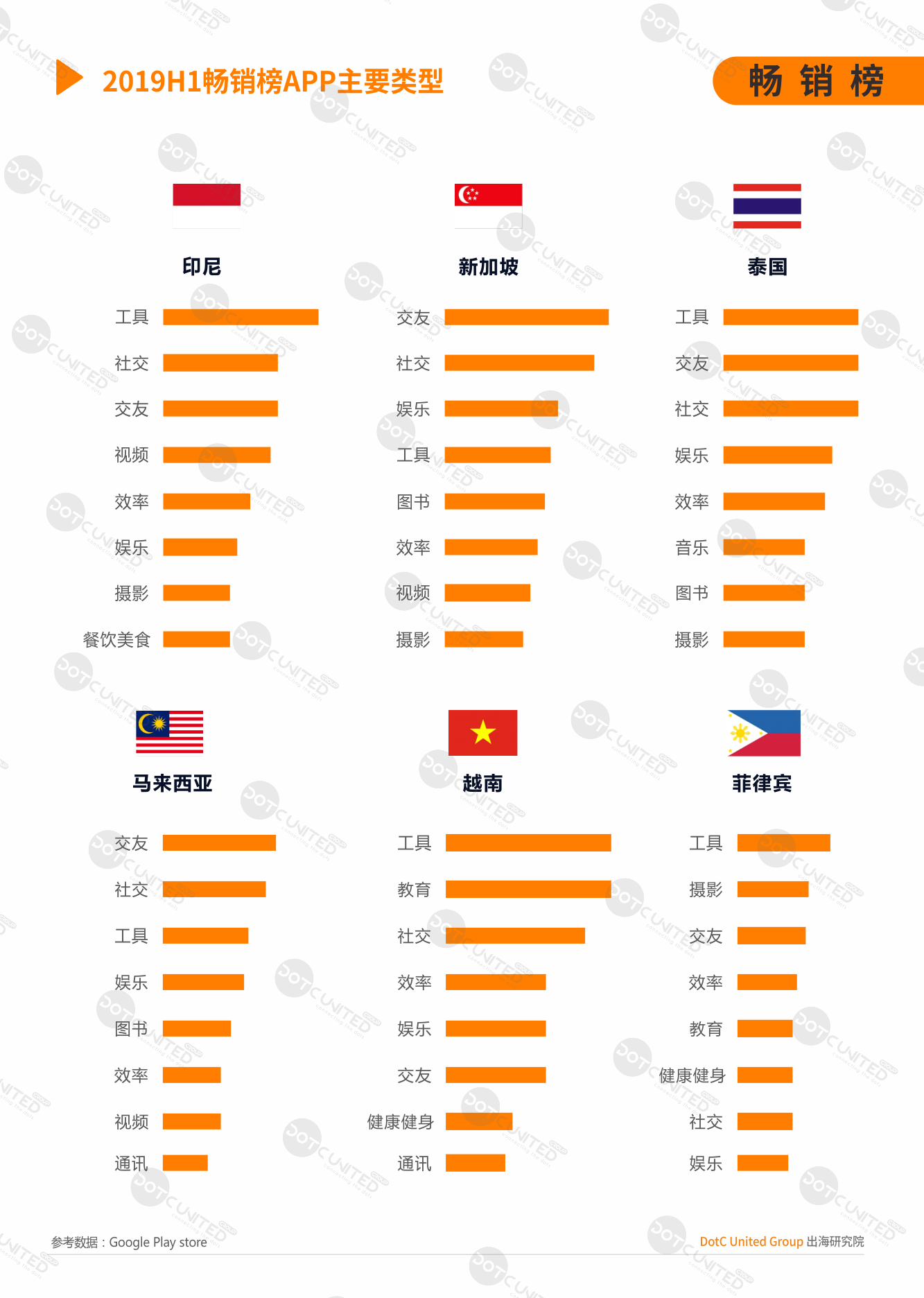

统计 Google Play Store 畅销榜 TOP200 结果显示,整体而言,除工具类外,交友(Dating)类 APP 也备受东南亚用户的青睐,TOP200 中占比 8%~13%,此外,社交类产品同样利于变现。从个性上来看,在新马泰三个国家,图书类 APP 略显抢眼,而相较下载榜,教育类在越南畅销榜的表现更为突出,仅次于工具类。

东南亚的互联网经济在过去 2018 年达到了一个转折点,基于东南亚快速增长的移动互联网市场及人口红利,电子商务、在线旅游、网约车,餐饮外送等行业得到了前所未有的增长,各领域的 APP 也得到了爆发式增长,并且这些 APP 基本都来自东南亚第一经济体印尼,以及经济发展成熟稳定、移动互联网高度普及的新加坡。

Lazada 和 Shopee 是目前东南亚移动电商的两头巨头。Lazada 本部位于新加坡,2018 年得以阿里巴巴的资本加持,使这个土生土长的东南亚巨头成为了阿里系产品,某种程度上也代替了阿里速卖通征服东南亚市场的使命和责任。Shopee 本部同样在新加坡,追根溯源也是由中国人创始的。Lazada 和 Shopee 流量平分秋色,市场和用户高度重叠,两者合占东南亚近 70% 市场份额。但两家品牌战略不尽相同,Lazada 走较高端路线,Shopee 则类似淘宝,走 C 店模式,主要强调产品的丰富性和价格优势。

亚洲是世界上最大的乘车市场,占据 70% 以上的市场份额,而作为亚洲最大市场之一的东南亚区域,新加坡和印尼则是该区域最大的两个乘车市场。Grab 和 Go-Jek 是目前东南亚出行 APP 市场的领头羊,这两款产品就分别来自新加坡和印尼。

创立 7 年来,Grab 击退了 Uber 等众多对手,在东南亚出行市场拔得头筹。Grab 在东南亚 8 个市场 225 个国家提供打车服务,应用下载量超过 1.38 亿次,迄今为止为消费者提供的打车服务超过 25 亿次。公司业务也从出租车预约服务,发展到多元化经营,和多家企业进行业务合作,不仅可预约专车、自行车、巴士,还能够提供食品、包裹、杂货的快递服务。

来自印尼的 Go-Jek 围绕摩托车出行这个核心功能,主要走自建服务的路线,在陆续收购了 MVCommerce、LOKET、Kartuku、Midtrans 等一系列公司之后,Go-Jek 在印尼建立了以 Go-Food, Go-Send, Go-Box 等包括外送、及时快递、货运等多样化在线服务的自建生态,与 Grab 相互竞争,共同为东南亚用户的出行提供服务与便利。

Traveloka 是印尼一家独角兽公司,除主要提供旅游在线机票和酒店预订服务外,还提供旅游生活方面的产品和服务,如景点门票、活动、汽车租赁和餐厅优惠券等,目前已与全球 50 多家国内和国际航空公司合作,并与东南亚、香港、韩国、日本和澳大利亚等周边国家 7 万多家酒店进行合作。Traveloka 旗下移动应用以强大的本地合作伙伴关系和独特产品战略,通过服务聚合,重新定义旅游行业,以压倒性的优势成为东南亚地区最受欢迎的旅游应用。

GrabFood 和 FoodPanda 是目前东南亚食品配送应用行业的两大领军。新加坡移动应用 Grabfood 依托 Grab 公司系列产品庞大的用户数据库优势,而来自德国的 FoodPanda 则通过不断的创新服务同 Grabfood 进行竞争。目前,食品在线供应产业在东南亚蓬勃发展,本地竞争也在不断升温,市场上出新人公司不断涌现,竞争可谓激烈。

统计 2019 年上半年各国 Google Play Store & iOS APP Store 下载榜 TOP5 显示,各国头部产品基本集中在社交、通讯和购物三大品类,主要来自美国、中国和新加坡等国家。整体来说,美国社交应用 Facebook 基本统治东南亚移动社交领域;Facebook Messenger、Whats APP 和 LINE 等领衔通讯市场;Shopee 和 Lazada 无悬念制霸东南亚移动电商市场。

从个性上来看,新加坡和越南头部产品中本土 APP 参与度高,本土特色鲜明。相较其他国家清一色 Facebook 旗下产品登顶榜首,新加坡则是本土应用 Grabfood 独占鳌头,此外,出行应用在头部产品中也拿下了绝对地位。对于越南头部产品,越南本土通讯产品 Zalo 打败 WhatsAPP、 LINE 等一众明星通讯产品,成为越南用户主流通讯产品之一。目前,Zalo 在越南通讯应用市场份额占到 40% 左右,仅次于 Facebook Messenger,更值得注意的是,这款越南本土应用近年在政府的大力支持下,其业务已扩展至新加坡、马来西亚、缅甸等其他东南亚国家,用户直逼 1 个亿。

菲律宾下载榜 TO5 中,出现了 Facebook 以及 Facebook 轻量版应用 Facebook Lite,在东南亚国家,考虑到用户智能手机从高端到入门级的良莠不齐,为确保低端设备的用户体验,开发者会推出相应的轻量版应用,以补给市场需求。

统计 2019 年上半年各国 Google Play Store & iOS APP Store 畅销榜 TOP5 显示,各国头部产品基本集中在直播、流媒体服务(音乐&视频)以及交友等品类,产品主要来自中国和美国。整体来说,美国视频流媒体 Netflix、中国直播应用 BIGO LIVE 、美国交友应用 Tinder、音乐流媒体 Sing!by Smule 以及网盘 Google One 是东南亚地区上半年最畅销的 APP ,在各自领域称王称霸。

从个性上来看,相比其他国家,通讯应用 LINE 在泰国表现出了明显的变现优势,泰国是 LINE 在全球第二大市场,LINE 占泰国通讯市场超过 80% 以上市场份额,LINE 在泰国支持泰语的各种功能和服务,并且提供有丰富的本地内容,是泰国用户进行日常交流的必备应用。此外,在菲律宾头部产品 TOP5 中,视频流媒体应用占据 4 个席位,除 3 款美国产品外,来自中国香港的 Viu 也拿下一席,视频流媒体应用在菲律宾的变现能力可窥一斑。

结合东南亚六国 2019 年上半年下载榜、畅销榜主流 APP 类型以及各国头部产品的 APP 类型,整体而言,从共性来看,工具、摄影、通讯、视频、购物、金融等类型在东南亚六国或整个东南亚市场都很有市场。从个性或者倾向来看,购物、金融类在印尼,购物、出行、交友、旅游和图书类在新加坡,购物和图书类在泰国,旅游和交友类在马来西亚,教育和金融类在越南,视频流媒体、摄影和金融类在菲律宾,都有比较明显的用户偏爱倾向或特色。

开发商在各市场选择投放产品时,在考虑各市场主流 APP 类型的时候,同样也要考虑这些主流 APP 类型在各市场是否已经出现巨头垄断性或是具有垄断倾向的产品,结合自身资源条件等,避重就轻,选择合适的产品进入适合的市场。

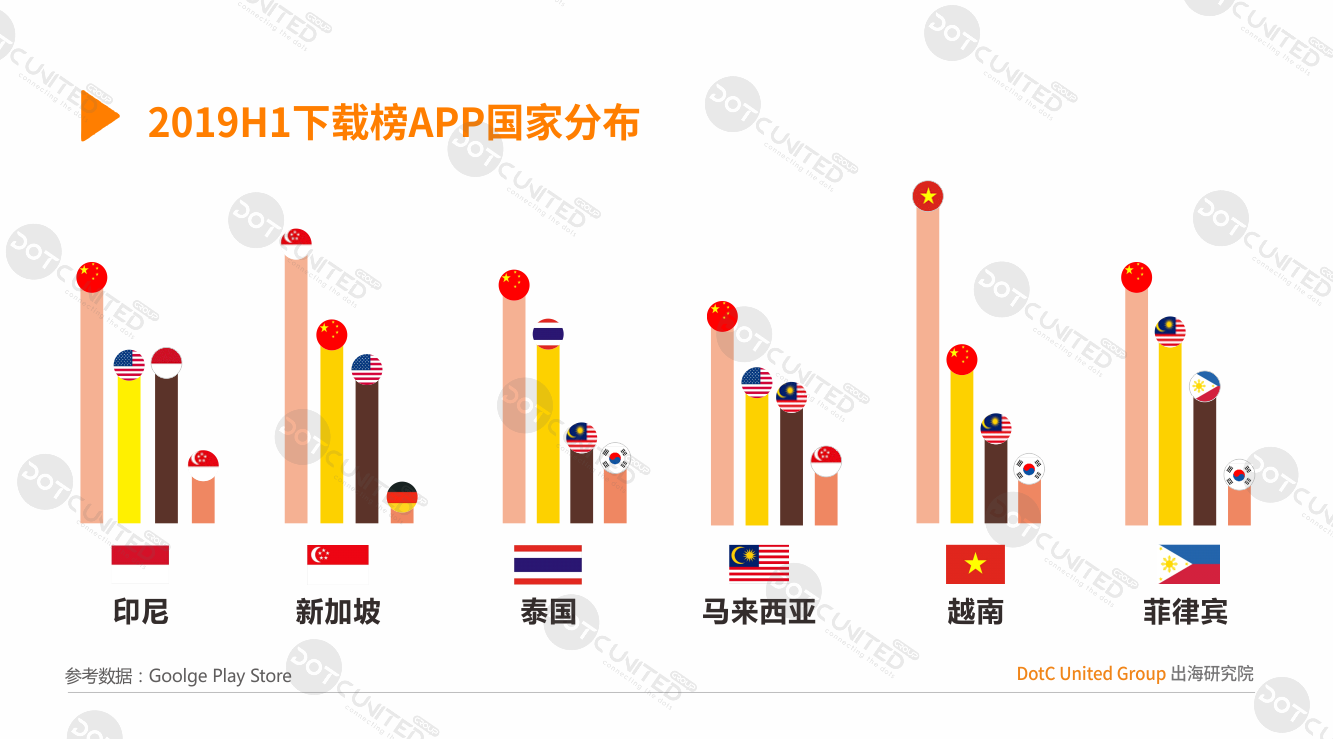

对比东南亚六国下载榜 APP 国家分布显示,基本呈现中国、美国和本土的基本布局。

整体而言,中国 APP 占据着主导地位,在各国 TOP200 中占到 20%~30%,新加坡和越南两国表现出了强劲的本土实力,TOP200 中,两个国家本土 APP 占到 40%~45%。

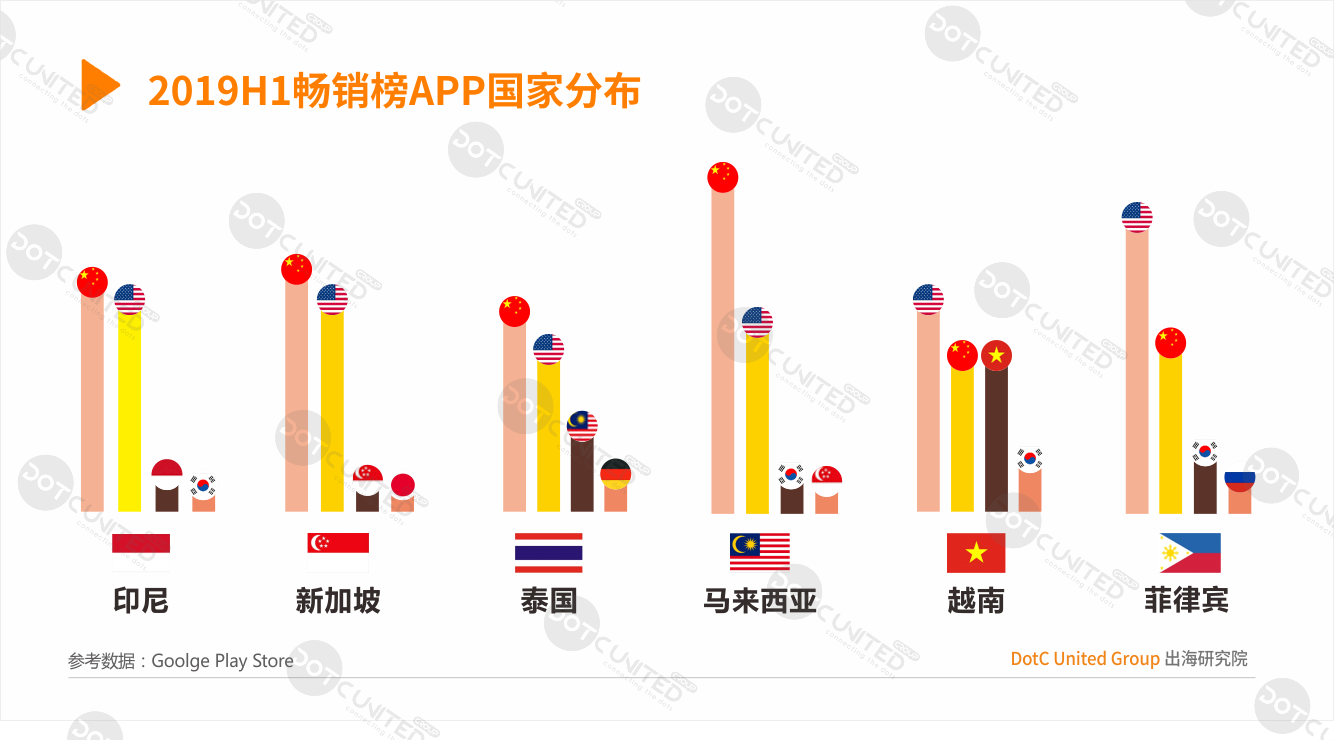

对比东南亚六国畅销榜 APP 国家分布显示,基本呈现中国、美国两国垄断式布局。

整体而言,中国 APP 占据着主导地位,在各国 TOP200 中占到 20%~40%。

相较下载榜,六国畅销榜中,本土 APP 数量较少,尤其在马来西亚和菲律宾,日 TOP200 中本土 APP 仅有 1~2 款,甚至 1 款都没有,马来西亚和菲律宾本土 APP 变现能力的弱势也恰恰给了海外 APP 巨大的填补空缺的机会。

中国 APP 在东南亚

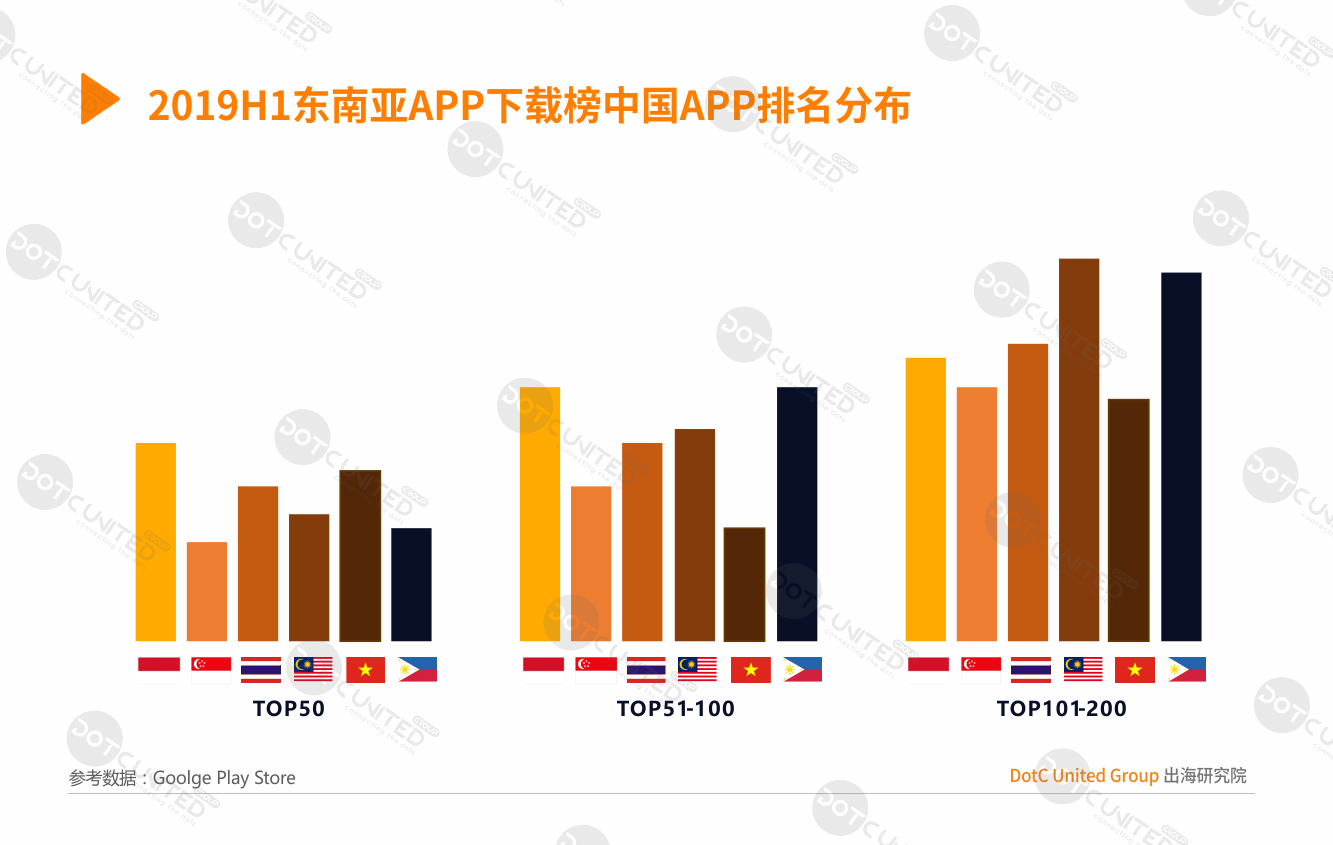

对比东南亚六国下载榜 TOP200 中中国 APP 的排名情况,整体而言,中国 APP 在各国 TOP200 中平均上榜 48 款。TOP50 中,印尼、泰国和越南榜单中的中国 APP 数量较多,有 10~15 款左右。从整体排名来看,印尼榜单中中国游戏排名最靠前,TOP100 中中国 APP 占到三分之一,印尼市场对中国 APP 的包容度由此可见。

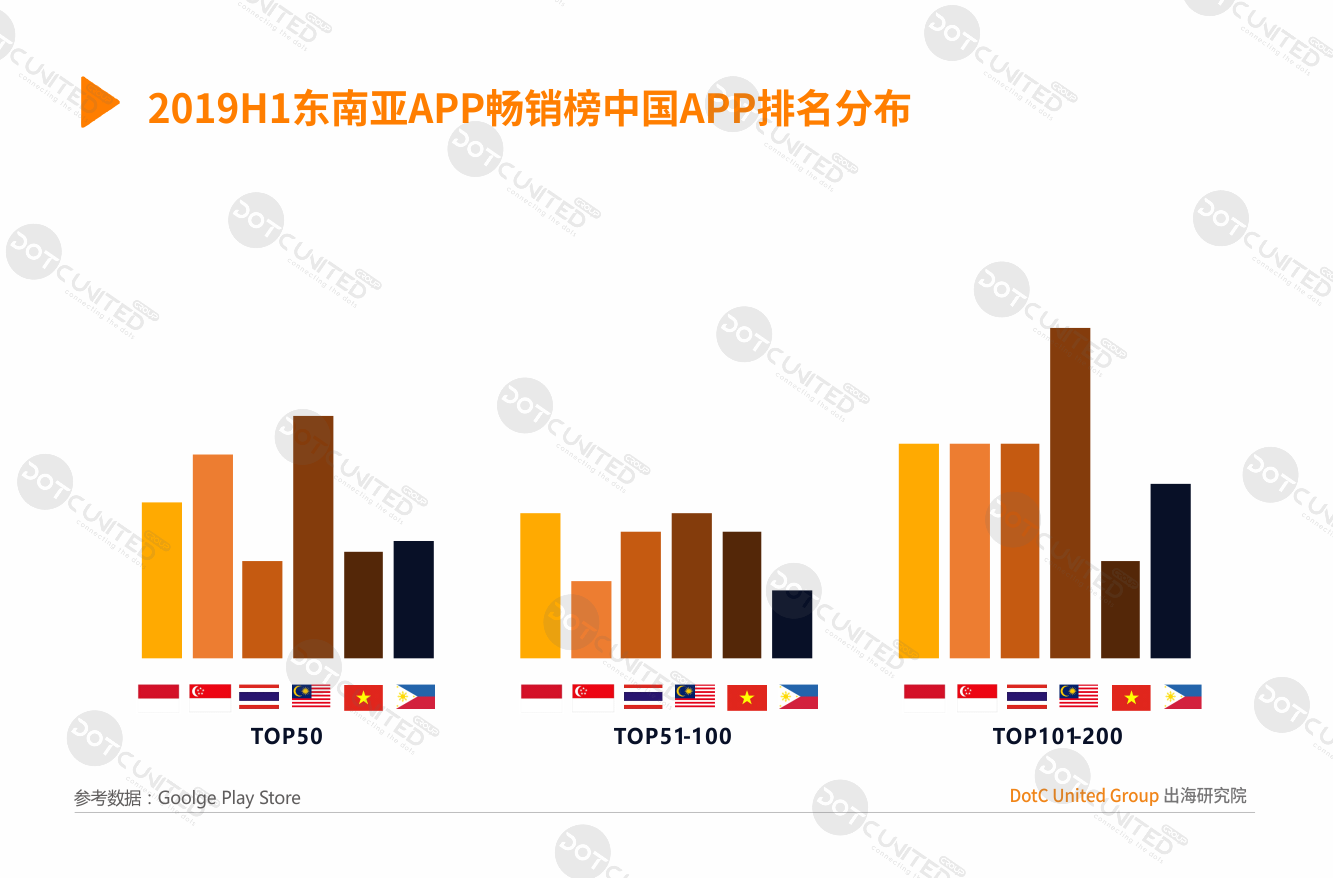

对比东南亚六国畅销榜 TOP200 中中国 APP 的排名情况显示,整体而言,中国 APP 在各国 TOP200 中平均上榜 46 款。TOP50 中,马来西亚、新加坡和印尼榜单中的中国 APP 数量较多,有 15~25 款左右。从整体排名来看,马来西亚榜单上中国 APP 数量拔群,中国 APP 在马来西亚市场的变现能力可窥一斑。

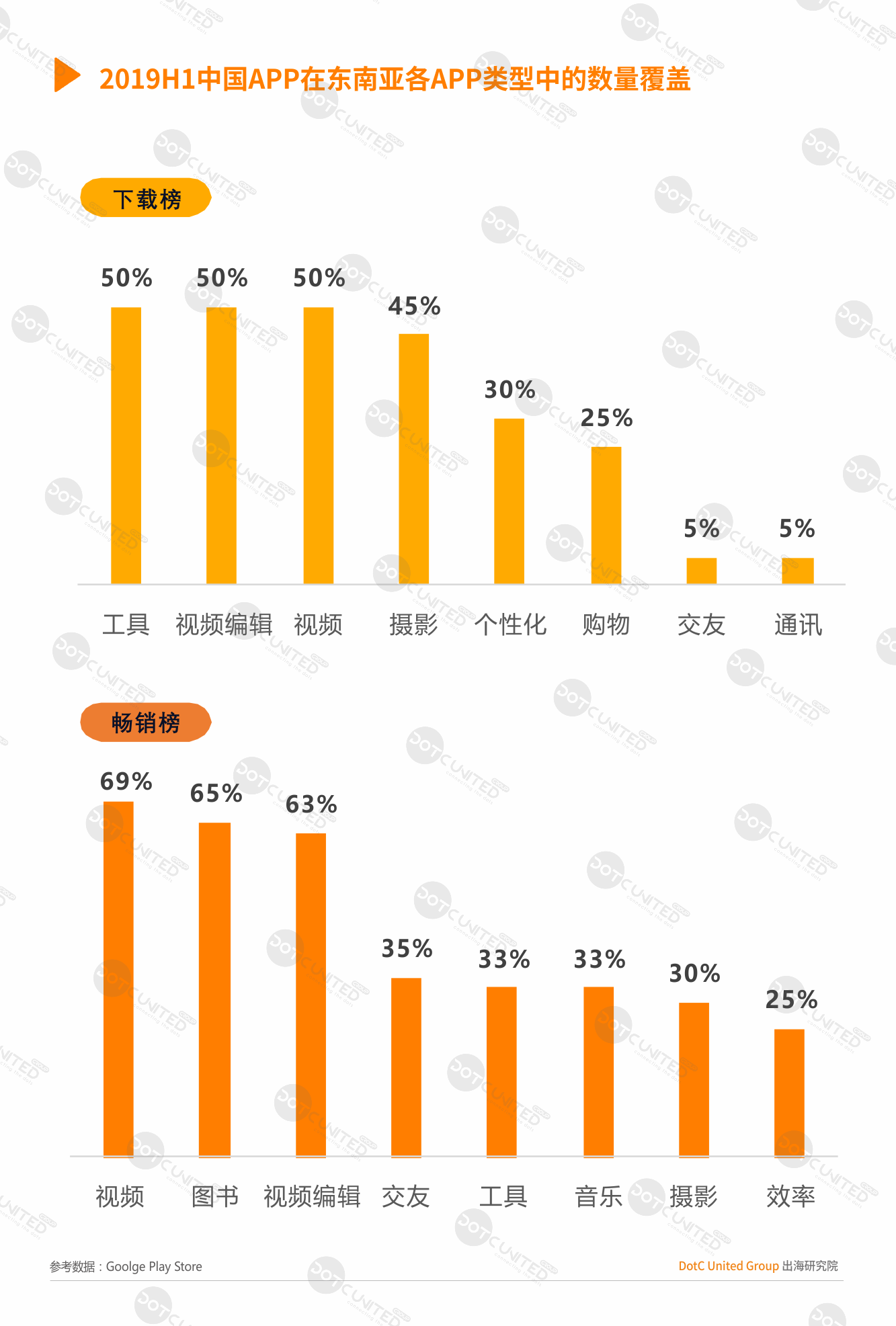

统计 Google Play Store 下载榜 TOP200 中中国 APP 类型结果显示,整体而言,来自中国的 APP 基本集中在工具、摄影、视频(直播、短视频)和视频编辑等类型。从个性上来看,印尼用户对于中国的视频编辑类 APP、泰国和菲律宾用户对中国的摄影类 APP 表现出了更加明显的偏好。

统计 Google Play Store 畅销榜 TOP200 中中国 APP 类型结果显示,整体而言,来自中国的 APP 基本集中在工具、图书、视频(直播、短视频)和视频编辑等类型。从个性上来看,新加坡和马来西亚两国用户对中国图书类 APP 情有独钟,对于喜欢的内容,用户倾向积极的付费订阅,而中国视频编辑类产品的变现在越南市场表现出了较为明显的优势。

目前在东南亚市场,中国的工具、视频(包括直播和短视频)、视频编辑以及图书类 APP 数量占各自类型超过 50% 市场份额。此外,摄影、个性化等产品也有较高的市场份额。同大多数市场一样,对与本土密切相关的服务或咨询等类型产品基本都是本土 APP 覆盖居多,由于地理文化等壁垒,海外 APP 在这些领域的拓展方面仍存在困难,如地图导航、交通出行、天气、餐饮等类型。

除目前中国 APP 在东南亚市场的主流 APP 类型外,结合市场供需以及差异化打法来看,以年轻人口为主要受众的教育、育儿、健康与健身、金融领域仍具有较大的拓展空间。

统计 2019 年上半年东南亚六国 APP 下载榜中中国 APP TOP5 显示,整体而言,中国 APP 头部产品主要集中在购物、短视频、音乐流媒体和工具等品类,其中,购物 APP Lazada、短视频 APP 抖音以及传输工具茄子快传是表现最好的三款产品。

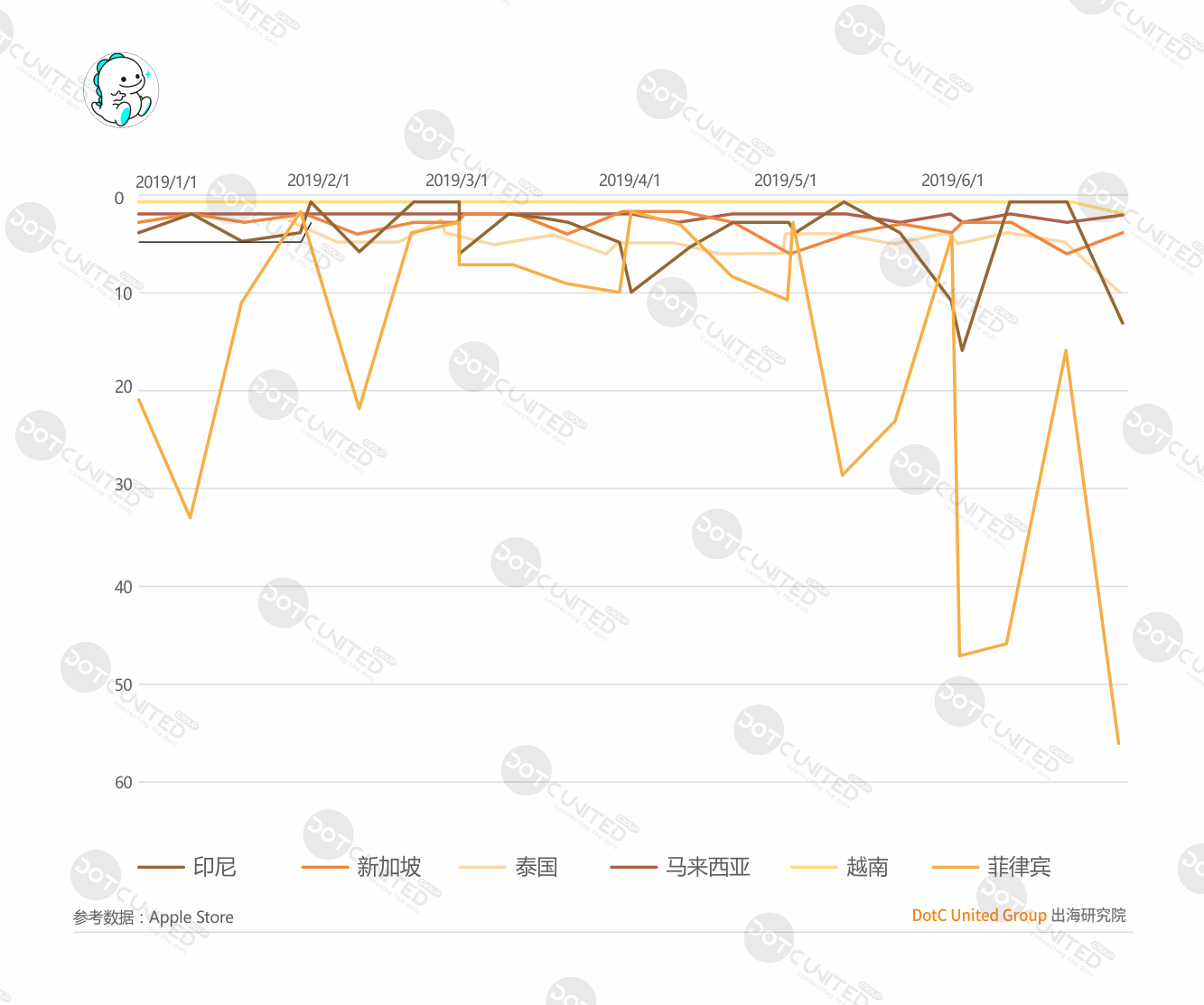

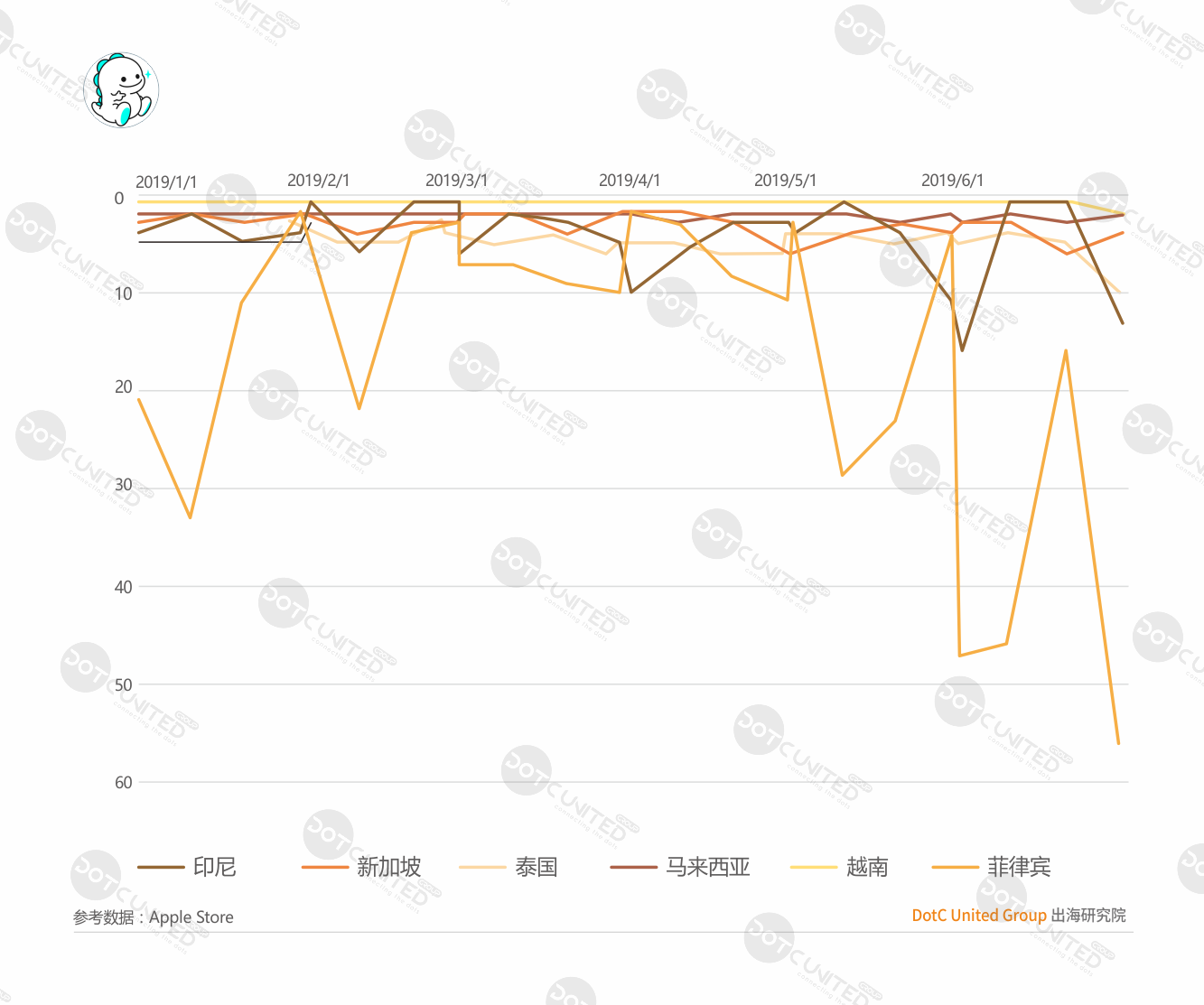

Lazada 是东南亚电商市场巨头,2018 年阿里资本的参与给了 Lazada 平台的商户及用户很大的信心并产生了至关重要的引流。Lazada 平台成熟的 API 接口以及迅速高效的客服是其核心竞争力所在。2019 年上半年,Lazada 在东南亚六国 iOS 日下载榜单都保持 在 TOP40 内,尤其在泰国和新加坡表现最好,基本保持 TOP20 内的排名。

抖音在东南亚市场的运营模式与国内并无二致,在东南亚的成功主要基于其庞大的年轻用户群体(60% 人口在 35 岁以下)以及成熟的网红经济链。

近距离文件传输工具茄子快传跨平台跨内容无需流量无需网络的包含“去中心化内容分发”概念等与东南亚基础建设不完善、智能手机较低端的一些区域用户需求完美契合。随着茄子快传从内容分享到提供流媒体服务的转型,未来市场潜力仍然巨大。

从各国头部榜单特色来看,泰国的中国 APP TOP5 中就有 2 款音乐流媒体应用,如今在各市场逐渐成熟之后,越来越多的用户倾向为优质内容付费。目前从全球范围来看,音乐产业的总体趋势已经逐渐转向数字音乐,而在线流媒体音乐作为数字音乐的主要发展方向,也让更多的人看到了音乐内容变现的盈利可能。目前在东南亚市场最受欢迎的中国音乐流媒体应用非腾讯的《JOOX》和《全民 K 歌》莫属,除在泰国市场外,这两款应用在其他东南亚市场表现都非常出彩,腾讯在东南亚市场的音乐流媒体领域选择两条腿走路,走的也确实稳当。

WiFi 分享应用 WiFi 万能钥匙在越南市场备受瞩目,WiFi 万能钥匙在越南 Google Play 工具榜稳居前列,多次蝉联免费工具类日下载榜第一名。除越南外,WiFi 万能钥匙在印尼和马来西亚的表现同样可圈可点。

统计 2019 年上半年东南亚六国 APP 畅销榜中中国 APP TOP5 显示,整体而言,中国 APP 头部产品主要集中在直播、交友、流媒体服务(音乐&视频)类型,其中,直播 APP BIGO LIVE 、游戏社交 APP HAGO 以及视频流媒体应用 Viu 是表现最好的三款产品。

BIGO LIVE 是中国互联网公司中第一个出海的直播应用,经过首个“试金石”出海国家泰国后,迅速辐射周边东南亚国家,抢占市场。基于成熟的内容模型、本土化的创新与融合以及年轻人口红利,目前已成为东南亚直播短视频市场的老大。此外,BIGO LIVE 通过母公司欢聚时代自主研发的人工智能内容监控解决方案,提供 7×24 小时的 AI 审核服务,覆盖色情、暴恐、涉政、赌毒、侵权等违规内容,识别准确率达 99%,为 BIGO LIVE 在海外市场的内容运营保驾护航。2019 年上半年,除菲律宾外,BIGO LIVE 在其他 5 个国家的 iOS 日畅销榜都保持在 TOP10 内,尤其在印尼市场,今年上半年基本都保持着日畅销榜冠军的绝对地位。

HAGO 是一款同样来自欢聚时代旗下的集成多款实时游戏、聊天室、K 歌等功能的休闲游戏聚合社交应用。同样作为出海首站的东南亚地区,在印尼和越南表现最好。HAGO 在东南亚市场的成功主要在于平台丰富的社交场景和内容,以及基于欢聚时代 AI 算法的好友匹配等功能。

来自中国香港的视频流媒体应用 Viu 于 2016 年进入东南亚市场,考虑到东南亚地区移动优先、基础建设良莠不齐等特点,其以移动端流媒体业务为切入点进入东南亚。短短数年已成为了东南亚用户视频流媒体应用领域的宠儿。Viu 与该地区流媒体巨头 Netflix 相比,平台主打亚洲内容,包括中国、日本、韩国的影视、综艺等内容,此外,其订阅费用也比 Netflix 更为便宜。

从各国头部榜单特色来看,新加坡俨然中国直播产品的“重灾区”,中国 APP TOP5 中直播 APP 占据 4 席,除 BIGO LIVE 外,17 直播 Live、小象直播和 Up 直播都榜上有名,这些直播应用大多数在东南亚市场主打华人用户,而新加坡又是全球华人占比最高的国家,这也是中国直播应用在新加坡受追捧的主要原因之一。

同其他 5 国榜首产品相比,占据菲律宾榜首的图书应用 Webnovel 若一股清流。Webnovel 是腾讯旗下阅文集团主打海外市场的一款图书应用。网络文学目前作为一种代表中国传统文化与当代互联网文化的独特符号,正在海外市场释放着越来越大的影响力,Webnovel 充分利用网络文学“粉丝生态”展开阅读社交化运营,其平台开设的海外原创功能及互动社区功能颇受海外用户欢迎。此外,Webnovel 在进军东南亚市场时,也与 OPPO、华为和 VIVO 等手机制造商展开合作,将产品预装到了更多机型上,这也是 Webnovel 在东南亚市场获得广泛关注的原因之一。

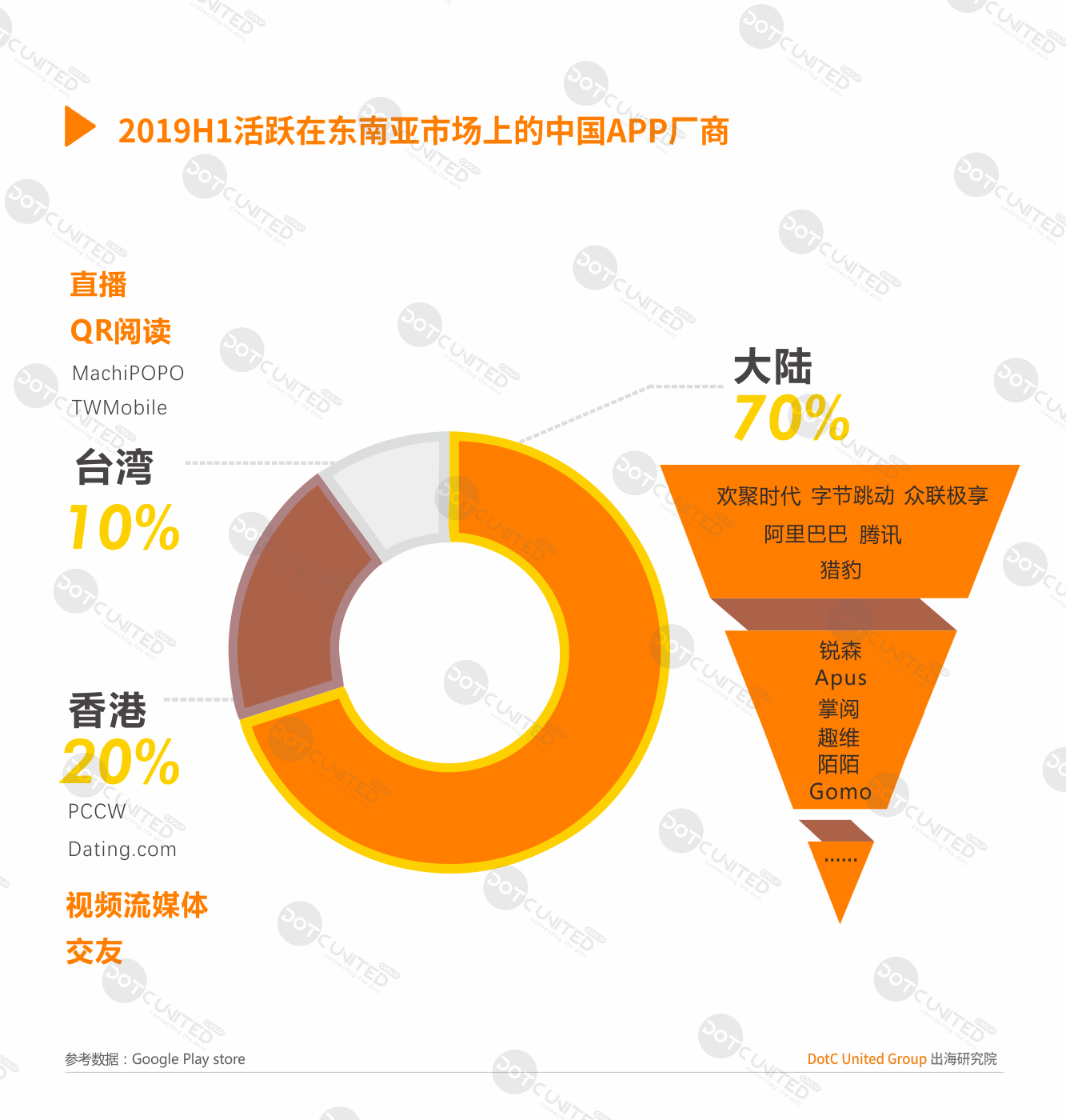

目前,活跃在东南亚市场上的中国 APP 厂商按照区域划分基本呈现大陆、香港、台湾,7:2:1 的比例。而在大陆 APP 厂商中,第一梯队的厂商以欢聚时代、字节跳动、众联极享、阿里巴巴、腾讯、猎豹等为首,第二梯队则包括锐森、APUS、掌阅、趣维等公司,在这些公司中,2019 年上半年的最大赢家当属欢聚时代。目前,欢聚时代在东南亚市场主打的产品包括直播应用 BIGO LIVE ,短视频 LIKE,游戏社交应用 HAGO,基本建立了以视频为核心的社交媒体平台产品矩阵。

香港和台湾的 APP 厂商,除了供应本土市场外,东南亚地区也成为了他们的主要目标市场。目前,来自香港的视频流媒体、交友类等应用,以及来自台湾的直播、QR 阅读类等应用在东南亚市场都表现不俗,实力不容小觑。

总结&出海诸项建议

1. 东南亚数字经济市场规模未来仍将持续增长,基于政策、人口红利等因素移动互联网市场仍存在巨大潜力。

2. 东南亚 APP 市场以工具、摄影、通讯、直播、短视频、视频流媒体、购物以及交友类 APP 为主流,购物、出行、旅游和餐饮外送类竞争升温;交友、社交类社交型产品易于变现。基于垄断性产品的马太效应,国内出海厂商可差异化考虑工具(非传输)、摄影、金融、交友、效率(非网盘)类等其他热门类型。此外,以年轻人口为主要群体的教育、育儿、健康与健身、图书、音乐流媒体类亦是不错选择。

3. 东南亚 APP 市场整体高度依赖中国、美国产品,新加坡、印尼、越南本土开发商不断崛起,马来西亚、菲律宾本土实力尚弱。

4. 目前,国内 APP 在工具、直播、短视频、图书、视频流媒体、视频编辑和摄影类数量覆盖东南亚地区各类型超 50% 以上市场份额,直播、短视频、音乐流媒体、图书类产品或是变现利器。

5. 关于语言本地化,应用内容以及应用商店中的相关信息需翻译成本地语音,尤其在泰国、印尼、越南等英语使用率低的国家至关重要。

6. 东南亚消费者可支配收入仍较低,应用内购买或订阅的定价需匹配消费者收入。基本上在东南亚国家,应用内购买或内容订阅的价格比东亚北亚国家要降低 30~40% 左右。

7. 在开发阶段适当减少 APK 大小及优化内存来优化面向当地用户的应用。东南亚地区用户的智能手机从高端到入门级的安卓手机,参差不齐。为确保低端设备的用户体验,开发人员可适当减少安装包大小,因为这些新兴市场 70% 的用户在下载应用之前都会考虑所需数据成本以及手机的存储空间。

8. 不论在线上或线下,东南亚用户都保持着高度的社交性,开发者可通过社区力量来获取用户以及确保用户的参与与回归。比如,用当地语言在 Google Play 商店的用户评论区进行评论及回复;开启社交媒体通话,通过当地流行的社交媒体,如 Facebook,定期向用户传达产品相关新闻,以及实现与用户的通话;定期举办线下活动,培养用户的社区参与意识,保持用户的参与与回归。

文章信息来自于DotCUnitedGroup ,不代表白鲸出海官方立场,内容仅供网友参考学习。对于因本网站内容所引起的纠纷、损失等,白鲸出海均不承担侵权行为的连带责任。如若转载请联系原出处

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

闽公网安备35010402350923号

闽公网安备35010402350923号