亚太区金融应用报告 移动端如何改变银行和金融服务

银行业如何应对移动金融的兴起

金融应用的使用量空前

亚太地区处于领先地位,美洲、欧洲增长迅速 数字化助推了金融服务的转型。在所有市场,金融应用的总使用次数在过去两年 间增加了 1 倍以上。正如我们在 2016 年发布的 《欧洲零售银行努力提升移动端 体验》报告中所指出的,越来越多的银行业务都已经产生在了移动平台上。在 《金融科技对美国零售银行应用的启示》报告中,我们发现移动应用已经成为了 银行客户体验的核心之一。与此同时,传统的银行业巨头也面临着由网络和移动 应用为核心的金融科技新生力量带来的日趋激烈的竞争。 亚太地区的金融产业已经清楚地意识到了移动应用的影响。2016 年金融应用的使 用量超过了 1100 亿次。客户正在积极地将业务转向移动应用,并且在此领域的许 多行业领导者并不是传统银行。移动银行、移动支付、点对点转帐,个人预算和 投资,移动应用皆为金融服务提供了无与伦比的便利,创造了新的参与机会。 应用经济将继续蓬勃发展。优先考虑移动应用策略布局的银行和金融科技公司将 是最大的受益者。

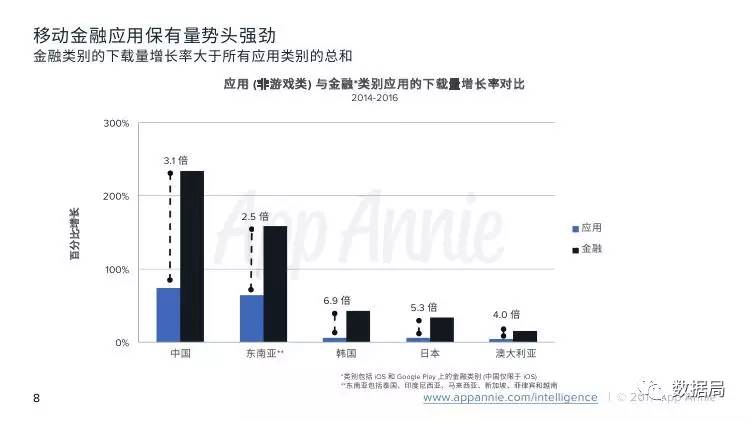

移动金融应用保有量势头强劲

金融类别的下载量增长率大于所有应用类别的总和

亚太地区移动银行应用的兴起

有移动应用的银行很多,但具体使用方法因市场而异

功能捆绑与否:在策略上优先考虑最大化客户参与度 移动应用已经在亚太地区所分析的市场上得到广泛采用,不过在使用程 度上有所不同。至少,几乎所有的领先银行都支持在移动端进行基础交 易;然而,功能捆绑的程度在不同市场上有所差异: ● 完全非捆绑:在韩国,领先的银行除了提供核心银行服务应用之 外,还提供一系列用于移动支付、信用卡忠诚度计划、交易跟踪 和投资的独立应用。 ● 部分非捆绑:日本和中国的一些银行也发布了独立的应用程序, 提供特定或组合银行服务。 ● 完全捆绑:在澳大利亚,银行倾向于在单一应用中整合所有核心 和增值服务。 这种多样性表明,没有一个放之四海而皆准的功能解绑模式 - 银行需要 优先考虑其应用提供的功能是否能有效地满足客户需求。银行是继续解 绑功能,还是重新捆绑银行服务,这都由与之产生的应用客户忠诚度来 决定。任何不能满足用户需求的领域都可能被专业的金融科技竞争对手 利用,从而进军并瓜分市场份额。

功能解绑方法构筑了多个用户参与渠道

银行*应用与核心银行服务竞争,同时也对其进行补充。

*银行应用是指来自于被指定为商业银行以及银行和金融服务提供商的组织的应用。这包括来自没有实体分支机构的银行的应用、信用卡应用或仅提供单一服务类型的应用。如要进一步了解我们的分类,请参阅随附的方法注释。 应用按 2016 年 iPhone 和 Android 手机每月平均活跃用户数综合排名 (中国仅限 iPhone)。

韩国银行应用总使用次数创下佳绩,表明功能解绑是大趋势

聚焦日本监管放松后的行业变化 在澳大利亚、日本和韩国,前 10 大银行应用的使用次数 从 2014 年至 2016 年翻了一番还多。韩国用户的银行应 用使用次数几乎是澳大利亚用户的 4 倍。这可能是因为韩 国银行应用的功能分拆程度更高,这给了每个用户更多与 应用互动的机会,这也导致韩国用户的总使用次数在整体 上更高。 相比之下,日本的移动银行应用由于国家根深蒂固的现金 文化以及成熟的分支网络和生态系统而导致用户度较低。 然而,这一生态系统也即将发生变革:日本即将采用的银 行业开放 API (Open Banking API) 将激化当前市场参与者 之间的竞争,同时为金融服务公司整合现有银行服务以及 在此基础上继续扩张提供了更多的机遇。当然,这也将提 升应用的用户参与度。我们也很期待由此产生的新机遇。

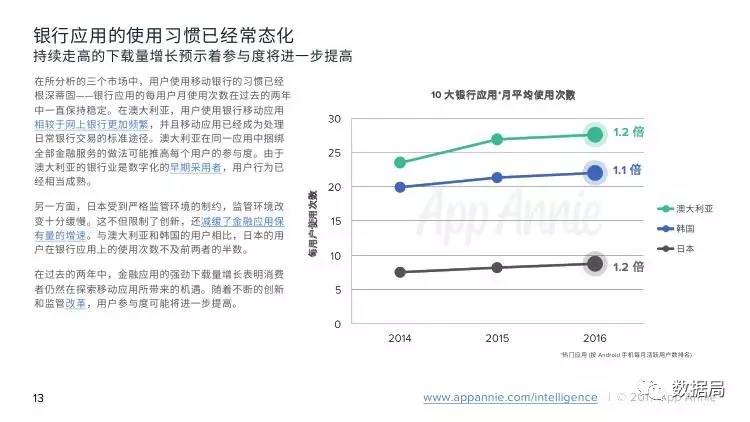

银行应用的使用习惯已经常态化

持续走高的下载量增长预示着参与度将进一步提高 在所分析的三个市场中,用户使用移动银行的习惯已经 根深蒂固——银行应用的每用户月使用次数在过去的两年 中一直保持稳定。在澳大利亚,用户使用银行移动应用 相较于网上银行更加频繁,并且移动应用已经成为处理 日常银行交易的标准途径。澳大利亚在同一应用中捆绑 全部金融服务的做法可能推高每个用户的参与度。由于 澳大利亚的银行业是数字化的早期采用者,用户行为已 经相当成熟。 另一方面,日本受到严格监管环境的制约,监管环境改 变十分缓慢。这不但限制了创新,还减缓了金融应用保 有量的增速。与澳大利亚和韩国的用户相比,日本的用 户在银行应用上的使用次数不及前两者的半数。 在过去的两年中,金融应用的强劲下载量增长表明消费 者仍然在探索移动应用所带来的机遇。随着不断的创新 和监管改革,用户参与度可能将进一步提高。

金融科技等创新公司向金融生态系统 发起挑战

移动应用改变了中国移动金融业

微信支付和支付宝是中国领先的移动支付平台,其使用渗透率大约为中国前 5 大银行应用平均使用渗透率的 7 倍。 腾讯在 2013 年将支付服务整合到了中国第一通讯平台微信当中,这一举措非常 成功。在其 2016 年第 4 季度财报中,腾讯透露,在中国约有 67% 的微信活跃 用户已经在使用其支付服务。在 2017 年的农历新年期间,微信用户送出了超过 140 亿个微信红包,比去年相比上涨了 76%。每秒高达 76 万个红包的峰值也是 前所未有。 当前,微信支付已成为支付宝最大的竞争对手,而后者是中国最成熟的在线支 付平台,也是中国领先电子商务生态系统阿里巴巴的支柱业务。阿里巴巴旗下 运营的在线购物平台淘宝的移动应用每月活跃用户数在 2016 年排名第一。从 2014 年开始,该公司提供支付业务之外,还重塑了其金融服务品牌,将新品牌 命名为蚂蚁金服,提供包括理财、保险、专门面向小企业和个体消费者的小额 贷款在内的全套金融服务。 从微信支付和支付宝的成功可以看出,非银行类科技公司如今已向金融行业提 出了重大挑战。随着金融科技公司从支付转向提供理财产品、P2P 贷款和投资, 它们可能对传统银行业务产生持续的影响。

移动应用已提供全方位的金融服务

银行已在多个领域遭遇强有力的竞争对手

中国顶尖金融科技应用由交易和投资应用主导

移动支付和个人预算应用领跑金融科技应用在亚太地区的增长

与储值卡或预付卡 (卡的本身可以储值,但不与金融机构的外部账户相关联) 相关的应用被排除在分类之外。应用按 2016 年 iPhone 和 Android 手机每月平均活跃用户数综合排名 (中国仅限 iPhone)。如要进一步了解我们的方法论, 请参阅随附的方法注释。

日本金融科技应用的每用户使用次数已超过银行应用

澳大利亚和韩国的银行可继续巩固其在用户参与度方面的领导地位

移动应用所带来的机遇与竞争并存

移动金融已经带来了变革——在很多情况下,这些改变都 是来自于金融业以外的市场参与者。 银行必须准备好通过创新、投资、甚至与金融科技公司 合作来保持市场领先地位,否则将面临淘汰出局的风险。 了解应用市场的最佳实践,例如应用商店优化策略,针 对不同应用制定用户获取策略,并了解数据的重要性将 对未来的成功至关重要。 移动金融领域监管的改进和开放框架的出现为创新和竞 争提供了巨大的机会。 就如微信和支付宝一样,移动领域的下一次变革也将马 上到来。

亚太地区移动金融应用的宝贵经验

1) 提供最佳的移动身份验证方法,不仅能取悦客户,更能增进信任

金融服务产业正在快速变化;消费者需要更多便捷、安全的个性化服务。生 物识别解决方案的出现在简单的密码之外提供了更可靠的安全性,这种技术 可测量用户的特定体征,包括指纹、面部、眼睛的视网膜或虹膜、声音或体 征组合。许多银行已经在使用这些技术,通过提供更安全和更便利的应用来 增强用户的手机银行体验: Rakuten Bank 在 2015 年 6 月的 iOS 应用更新中引入了指纹识别功 能,这一更新是日本银行应用的首创之举。这对该应用的评级产生 了积极的影响——推出至今,提到指纹身份验证的评论平均评级得分 超过了 4.5。 招商银行采用了人脸识别技术,作为其 2016 年 12 月 iOS 应用更新 的一部分,而这项技术已提早在全国的 ATM 网络上推出。此项功能 推出后,该应用在 2017 年第 1 季度的打开率相比上个季度提高了 15%。 更多应用也将推出新功能:ANZ 宣布将推出语音识别技术,该技术也将在其 移动银行应用中推出。我们期待发现银行和金融科技公司将如何继续创新, 为用户提供一流的身份验证体验。

2) 提供能见度和透明度

随着金融服务通过网络和移动应用从而访问变得更加便捷,针对其银行卡和信用卡的 金融交易,客户希望得到更多的个人控制权以及交易的透明度。 韩国领先的银行采用的一项策略是通过独立的“提醒”应用将交易信息与其它金融相 关的服务分开。这些应用免费发送有关金融交易信息和网络欺诈的提醒。银行之间的 竞争也推动了这些应用的创新: ● Woori Bank Push 提供了提醒记录的直接备忘录编辑功能和社交分享功能。 ● KB Star Push 为交易详情提供了强大的报告和图表选项。 ● IBK One Push 为不同的交易提供定制化的提醒铃声。 在日本,Rakuten 也通过在其信用卡应用 Rakuten Card 中添加预算和追踪功能而大获 成功。这是金融科技应用 Money Forward 和 Zaim 提供的核心功能,可通过连接信用 卡、整合银行账户和利用手机相机扫描收据来追踪用户开销。引入创新的新功能,并 向金融科技应用学习是改善用户体验,并最终提升客户参与度的关键因素。

3) 消除支付和转账的用户障碍

移动应用提供了简化服务并为用户提供更多便利的绝佳机会。

在韩国,像 Shinhan Bank 的 Shinhan Fan 等应用通过消除携带实体卡片的

需要而吸引了更多的用户。像微信和支付宝一样,该应用也使用了二维码。

Shinhan Fan 在 2016 的每月活跃用户数同比增长了 47%。情况相似的还有

日本,金融科技应用 Origami 允许商户使用智能设备作为支付终端,客户仅

仅通过扫描生成的二维码,即可完成支付交易。该应用在 iOS 和 Google

Play 上均获得了高于 4.0 的评级。

点对点 (P2P) 支付解决方案也越来越有吸引力。在澳大利亚,领先银行

CommBank 率先推出了跨银行用户使用手机号码进行点对点转账的功能。

韩国的金融科技应用 Toss 也采用了这种方法,取消了原本复杂的规则以及

常规银行转账所需的验证流程。通过与韩国各主要银行开展合作,Toss 成

功提升了用户保有量。事实上,它在去年韩国的 iOS 和 Google Play 平台财

务类别下载量排名中分别位列第 1 名和第 8 名。此外,它还吸引到了国际投

资并加速了向其他私人金融服务领域扩张的步伐。

银行和金融科技公司都可以从持续的创新和合作伙伴关系中受益,从而保持

竞争优势并增加市场份额。

4) 通过金融咨询和自动化给用户提供助力

就中国顶尖的金融科技应用来看,投资相关的应用在热门榜单中占有重要地位,这些应用将投 资机会普及到了一般大众用户之中。事实上,中国排名前五的投资应用平均每月活跃用户数在 过去的两年中增长了超过 300%,这些应用是用于了解中国股市动态的有价值工具。同花顺、 大智慧和东方财富网已从金融信息服务供应商转变为了移动交易平台,它们提供的主要功能有: ● 直接从移动应用开户和交易 ● 主要证券市场的实时更新 ● 来自实战专家的培训和咨询以及活跃的投资者社区 ● 定期自动转入投资基金 值得注意的是,主要电子商务企业阿里巴巴和京东也在转型成为移动投资应用的主力军。它们 利用自身在移动支付和购物门户建立起来的用户群打造了专门的投资应用,以此扩大市场份额: ● 蚂蚁聚宝允许用户购买中国金融机构提供的多种基金,而无需支付手续费。用户还可以 将其支付宝账户里的资金自动转入到微投资财富产品中。 ● 京东金融不但提供投资产品,同时提供小额贷款,例如为在京东电商购物平台上购买商 品的客户提供分期支付的信贷计划。 随着移动商务在中国的持续增长,金融应用提供的产品和服务将日益成为投资者和消费者日常 生活的一部分。

文章信息来自于App Annie ,不代表白鲸出海官方立场,内容仅供网友参考学习。对于因本网站内容所引起的纠纷、损失等,白鲸出海均不承担侵权行为的连带责任。如若转载请联系原出处

友情提醒:白鲸出海目前仅有微信群与QQ群,并无在Telegram等其他社交软件创建群,请白鲸的广大用户、合作伙伴警惕他人冒充我们,向您索要费用、骗取钱财!

闽公网安备35010402350923号

闽公网安备35010402350923号